Considera nota vale solo codice ATECO, ESCLUSO DA REVERSE DE LA VENDITA è EFFETTUATA DAL DETTAGLIANTE CHE RISULTA DAL REGISTRO IMPRESE MENTRE SI APPLICA REVERSE SE GROSSISTA CHE VEDE IN QUALITA’ DI CESSIONARIO

Le cessioni di laptop, al pari di alcuni altri prodotti del settore elettronico (come i tablet e i dispositivi a circuito integrato), richiedono l’applicazione del meccanismo del reverse charge a norma dell’art. 17 comma 6 lett. c) del DPR 633/72.

La speciale misura opera solamente in via temporanea, ai sensi dell’art. 199-bis della direttiva 2006/112/Ce, con riferimento alle operazioni effettuate sino al 31 dicembre 2026 (art. 17 comma 8 del DPR 633/72).

Nel caso dei laptop e degli altri beni individuati dal citato art. 17 comma 6 lett. c) del decreto IVA, la disciplina del reverse charge è limitata alle sole cessioni “effettuate prima della loro installazione nei prodotti destinati al consumatore finale”.

Tale limitazione, stando alla lettera d) dell’art. 199-bis della direttiva, riguarderebbe i soli “dispositivi a circuito integrato quali microprocessori e unità centrali di elaborazione”, mentre il legislatore nazionale ne ha esteso l’efficacia anche a “console di gioco, tablet PC e laptop” di cui alla successiva lett. h).

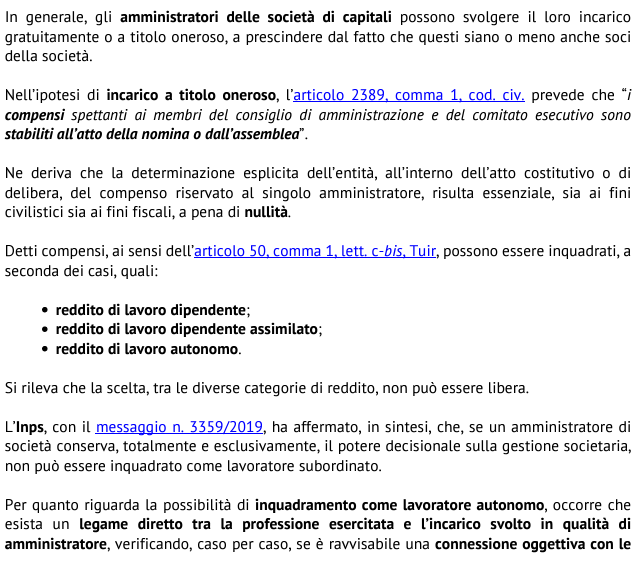

Di conseguenza, esaminando la disciplina per le cessioni di laptop, la circ. Agenzia delle Entrate n. 21/2016 ha rinnovato le precedenti indicazioni (per le cessioni di telefoni cellulari e microprocessori), specificando che il meccanismo del reverse charge in argomento si applica alle sole “cessioni dei beni effettuate nella fase distributiva che precede il commercio al dettaglio” (circolare n. 59/2010 e ris. n. 36/2011).

Si rammenta che la ratio della suddetta limitazione risiede nelle “caratteristiche che connotano il meccanismo del reverse charge, vale a dire, l’utilità ad evitare e scoraggiare eventuali tentativi di frode, nonché semplificare la procedura di riscossione dell’IVA”.

Ciò giustifica, secondo l’Agenzia delle Entrate, l’esclusione dalla fase del commercio al dettaglio “la cui attività, è di regola, caratterizzata da una frequenza tale da rendere particolarmente onerosa l’osservanza dell’applicazione del meccanismo dell’inversione contabile in ragione della qualità di soggetto passivo del cessionario-cliente”.

È stato, dunque, affermato che sono escluse dall’applicazione del reverse charge le cessioni effettuate:

– da coloro che esercitano attività di commercio al minuto e attività assimilate di cui all’art. 22 del DPR 633/72, eseguite in “locali aperti al pubblico, in spacci interni, mediante apparecchi di distribuzione, per corrispondenza, a domicilio o in forma ambulante”, i cui cessionari sono, di regola, utilizzatori finali dei beni, “ancorché soggetti passivi” (ris. n. 36/2011);

– da soggetti diversi da quelli di cui all’art. 22 del DPR 633/72 “direttamente nei confronti di cessionari-utilizzatori finali” (ris. n. 36/2011).

Ciò nonostante, non risultano dissipati alcuni dubbi riguardanti le operazioni B2B. Si pensi, ad esempio, al caso, tutt’altro che infrequente, relativo alla vendita di laptop nei confronti di soggetti passivi (ad esempio società commerciali) che utilizzano tali beni strumentali nell’ambito della propria attività. Si presuppone che l’eventuale servizio di configurazione dei PC portatili e di installazione dei programmi, presso la sede del cessionario, abbia natura accessoria rispetto alla fornitura, non mutandone il trattamento IVA applicabile.

In linea di principio, la società acquirente opererebbe come “consumatore finale” del bene, non essendo a sua volta un rivenditore, e, sulla base della circolare n. 21/2016, potrebbe ragionevolmente assumersi che la cessione si perfezioni nella fase distributiva del commercio al dettaglio (ancorché, naturalmente, nei confronti di un soggetto passivo d’imposta).

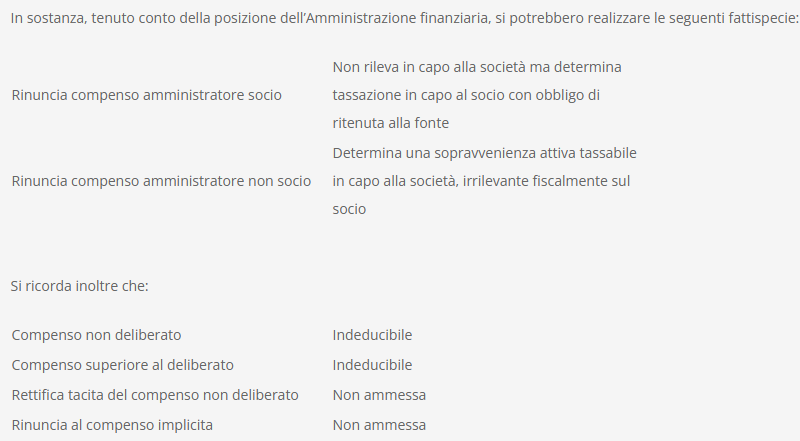

Tuttavia, a dispetto del tenore letterale dell’art. 17 comma 6 lett. c) del DPR 633/72 e dei primi chiarimenti delle Entrate, sono sopravvenuti più recenti documenti di prassi che hanno ulteriormente esaminato l’ambito applicativo della disciplina, fornendo interpretazioni che parrebbero non pienamente conformi all’orientamento originario. Ad esempio, nella risposta n. 643/2021, l’esclusione dal reverse charge non è riconosciuta, benché nel caso posto all’esame dell’Agenzia la società cessionaria avesse garantito sotto la propria responsabilità l’utilizzo “diretto” del laptop.

L’Amministrazione ritiene che non vi siano eccezioni rispetto alla particolare disciplina e che non rilevino le “future intenzioni del cessionario sulla successiva rivendita, o meno, del bene”.

Anche nella successiva risposta n. 894/2021 si conferma che “qualora il cessionario sia un soggetto passivo, sarà quest’ultimo a dover assolvere l’imposta. Non sono pertanto previste eccezioni e/o integrazioni rispetto alla regola generale, né tantomeno la norma introduce una qualunque facoltà e/o obbligo di verifica da parte del cedente rispetto allo specifico utilizzo del bene da parte del cessionario del bene”.

Alla luce di quanto esposto, in definitiva, l’elemento determinante per escludere il reverse charge sarebbe da rinvenirsi solo nell’effettiva attività di vendita al dettaglio in capo al fornitore (riscontrabile, ragionevolmente, sulla base dei codici ATECO o dei dati presenti nel Registro delle imprese), mentre dovrebbe sempre applicarsi l’inversione contabile per le cessioni effettuate (a soggetti passivi) da parte di un grossista.