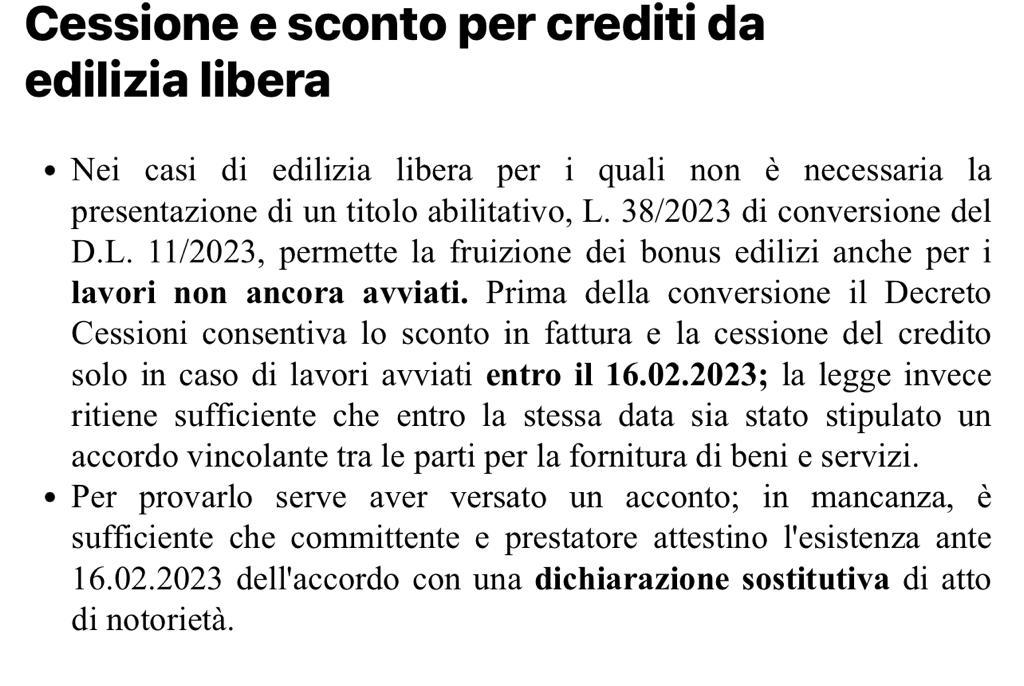

In linea generale, è sempre previsto l’obbligo di richiedere il visto di conformità e l’asseverazione della congruità delle spese se si sceglie di usufruire della cessione del credito o dello sconto in fattura al posto della detrazione in dichiarazione dei redditi, per le spese relative agli interventi di:

a) recupero del patrimonio edilizio di cui all’articolo 16-bis del TUIR

b) efficienza energetica di cui all’articolo 14 del decreto-legge 4 giugno 2013, n. 63;

c) adozione di misure antisismiche di cui all’articolo 16, commi da 1-bis a 1-septies del decreto-legge 4 giugno 2013, n. 63;

d) recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, di cui all’articolo 1, comma 219 e 220, della legge 27 dicembre 2019, n. 160;

e) installazione di impianti fotovoltaici di cui all’articolo 16-bis, comma 1, lettera h) del TUIR;

f) installazione di colonnine per la ricarica dei veicoli elettrici di cui all’articolo 16-ter del decreto-legge 4 giugno 2013, n. 63;

ad eccezione delle opere classificate come “attività di edilizia libera” o di interventi che comportano una spesa complessiva non superiore a 10.000 euro.

È invece sempre previsto l’obbligo di richiedere il visto di conformità e l’asseverazione della congruità delle spese, al fine di usufruire della cessione del credito o dello sconto per gli interventi che danno diritto al “bonus facciate” (articolo 1, comma 219, della legge n. 160/2019).

Ciò premesso, venendo al suo quesito, Le confermo che in caso di scelta della detrazione del 50%, non è necessario richiedere l’asseverazione sulla congruità delle spese se opta per l’utilizzo diretto in dichiarazione dei redditi della detrazione in 10 anni delle spese che sostiene per interventi di manutenzione straordinaria.