Author: salvatore.crapanzano

INAIL retribuzioni 2024

Console, laptop e tablet reverse charge solo se cessionario è grossista!

Considera nota vale solo codice ATECO, ESCLUSO DA REVERSE DE LA VENDITA è EFFETTUATA DAL DETTAGLIANTE CHE RISULTA DAL REGISTRO IMPRESE MENTRE SI APPLICA REVERSE SE GROSSISTA CHE VEDE IN QUALITA’ DI CESSIONARIO

Le cessioni di laptop, al pari di alcuni altri prodotti del settore elettronico (come i tablet e i dispositivi a circuito integrato), richiedono l’applicazione del meccanismo del reverse charge a norma dell’art. 17 comma 6 lett. c) del DPR 633/72.

La speciale misura opera solamente in via temporanea, ai sensi dell’art. 199-bis della direttiva 2006/112/Ce, con riferimento alle operazioni effettuate sino al 31 dicembre 2026 (art. 17 comma 8 del DPR 633/72).

Nel caso dei laptop e degli altri beni individuati dal citato art. 17 comma 6 lett. c) del decreto IVA, la disciplina del reverse charge è limitata alle sole cessioni “effettuate prima della loro installazione nei prodotti destinati al consumatore finale”.

Tale limitazione, stando alla lettera d) dell’art. 199-bis della direttiva, riguarderebbe i soli “dispositivi a circuito integrato quali microprocessori e unità centrali di elaborazione”, mentre il legislatore nazionale ne ha esteso l’efficacia anche a “console di gioco, tablet PC e laptop” di cui alla successiva lett. h).

Di conseguenza, esaminando la disciplina per le cessioni di laptop, la circ. Agenzia delle Entrate n. 21/2016 ha rinnovato le precedenti indicazioni (per le cessioni di telefoni cellulari e microprocessori), specificando che il meccanismo del reverse charge in argomento si applica alle sole “cessioni dei beni effettuate nella fase distributiva che precede il commercio al dettaglio” (circolare n. 59/2010 e ris. n. 36/2011).

Si rammenta che la ratio della suddetta limitazione risiede nelle “caratteristiche che connotano il meccanismo del reverse charge, vale a dire, l’utilità ad evitare e scoraggiare eventuali tentativi di frode, nonché semplificare la procedura di riscossione dell’IVA”.

Ciò giustifica, secondo l’Agenzia delle Entrate, l’esclusione dalla fase del commercio al dettaglio “la cui attività, è di regola, caratterizzata da una frequenza tale da rendere particolarmente onerosa l’osservanza dell’applicazione del meccanismo dell’inversione contabile in ragione della qualità di soggetto passivo del cessionario-cliente”.

È stato, dunque, affermato che sono escluse dall’applicazione del reverse charge le cessioni effettuate:

– da coloro che esercitano attività di commercio al minuto e attività assimilate di cui all’art. 22 del DPR 633/72, eseguite in “locali aperti al pubblico, in spacci interni, mediante apparecchi di distribuzione, per corrispondenza, a domicilio o in forma ambulante”, i cui cessionari sono, di regola, utilizzatori finali dei beni, “ancorché soggetti passivi” (ris. n. 36/2011);

– da soggetti diversi da quelli di cui all’art. 22 del DPR 633/72 “direttamente nei confronti di cessionari-utilizzatori finali” (ris. n. 36/2011).

Ciò nonostante, non risultano dissipati alcuni dubbi riguardanti le operazioni B2B. Si pensi, ad esempio, al caso, tutt’altro che infrequente, relativo alla vendita di laptop nei confronti di soggetti passivi (ad esempio società commerciali) che utilizzano tali beni strumentali nell’ambito della propria attività. Si presuppone che l’eventuale servizio di configurazione dei PC portatili e di installazione dei programmi, presso la sede del cessionario, abbia natura accessoria rispetto alla fornitura, non mutandone il trattamento IVA applicabile.

In linea di principio, la società acquirente opererebbe come “consumatore finale” del bene, non essendo a sua volta un rivenditore, e, sulla base della circolare n. 21/2016, potrebbe ragionevolmente assumersi che la cessione si perfezioni nella fase distributiva del commercio al dettaglio (ancorché, naturalmente, nei confronti di un soggetto passivo d’imposta).

Tuttavia, a dispetto del tenore letterale dell’art. 17 comma 6 lett. c) del DPR 633/72 e dei primi chiarimenti delle Entrate, sono sopravvenuti più recenti documenti di prassi che hanno ulteriormente esaminato l’ambito applicativo della disciplina, fornendo interpretazioni che parrebbero non pienamente conformi all’orientamento originario. Ad esempio, nella risposta n. 643/2021, l’esclusione dal reverse charge non è riconosciuta, benché nel caso posto all’esame dell’Agenzia la società cessionaria avesse garantito sotto la propria responsabilità l’utilizzo “diretto” del laptop.

L’Amministrazione ritiene che non vi siano eccezioni rispetto alla particolare disciplina e che non rilevino le “future intenzioni del cessionario sulla successiva rivendita, o meno, del bene”.

Anche nella successiva risposta n. 894/2021 si conferma che “qualora il cessionario sia un soggetto passivo, sarà quest’ultimo a dover assolvere l’imposta. Non sono pertanto previste eccezioni e/o integrazioni rispetto alla regola generale, né tantomeno la norma introduce una qualunque facoltà e/o obbligo di verifica da parte del cedente rispetto allo specifico utilizzo del bene da parte del cessionario del bene”.

Alla luce di quanto esposto, in definitiva, l’elemento determinante per escludere il reverse charge sarebbe da rinvenirsi solo nell’effettiva attività di vendita al dettaglio in capo al fornitore (riscontrabile, ragionevolmente, sulla base dei codici ATECO o dei dati presenti nel Registro delle imprese), mentre dovrebbe sempre applicarsi l’inversione contabile per le cessioni effettuate (a soggetti passivi) da parte di un grossista.

Deleghe indirette inps

Link per la richiesta delle Deleghe indirette Artigiani e commercianti e gestione separata

Compensi amministratori

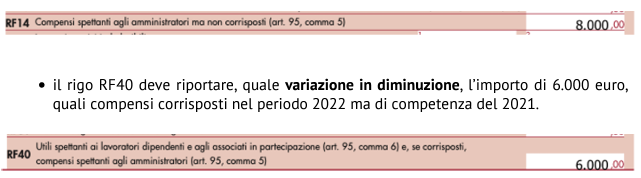

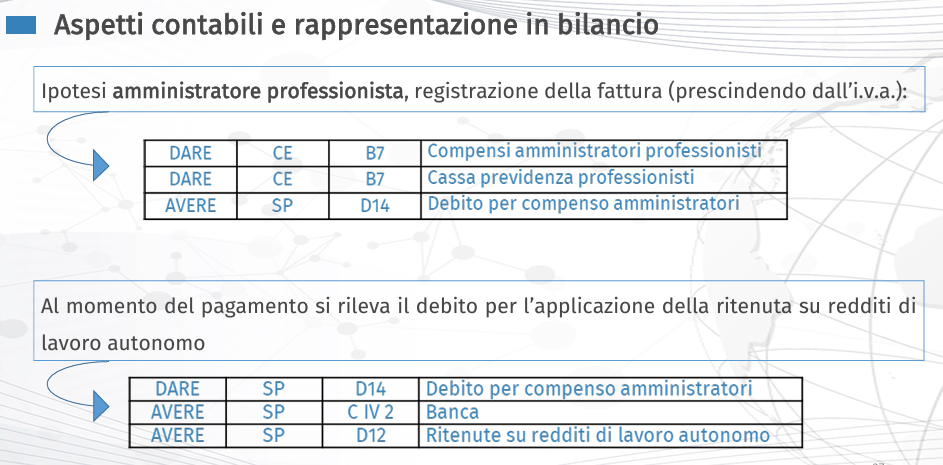

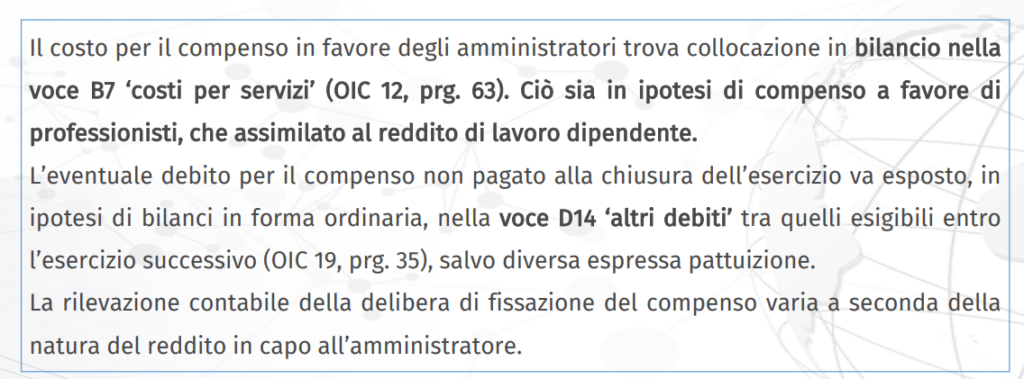

1. Collocazione corretta nel bilancio

B.7) Costi per servizi

I compensi amministratori sono generalmente classificati nella voce B.7) Costi per servizi, e non nella voce B.9) Costi per il personale. Questo perché gli amministratori, anche se possono svolgere attività gestionali, non sono normalmente considerati dipendenti della società, ma collaboratori autonomi.

- Motivazione: Gli amministratori percepiscono compensi assimilati a redditi di lavoro autonomo (non subordinato). La loro remunerazione è quindi trattata come un costo per prestazioni di servizi.

B.9) Costi per il personale

La voce B.9) include invece i costi relativi a dipendenti subordinati, tra cui:

- Salari e stipendi.

- Contributi previdenziali obbligatori per i dipendenti.

- Trattamenti di fine rapporto (TFR).

Di conseguenza, i compensi amministratori e la cassa previdenza non rientrano in questa categoria.

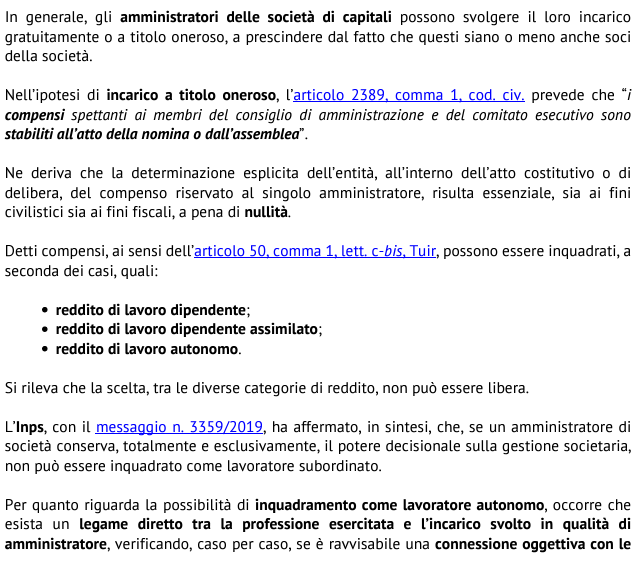

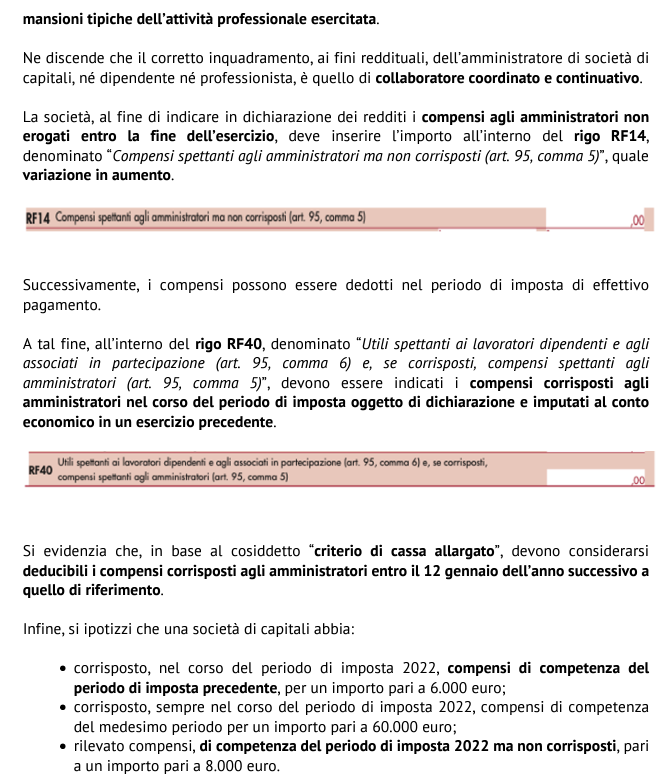

In ragione del criterio di cassa, nella sua doppia conformazione, in sede di compilazione della dichiarazione dei redditi sarà necessario apportare una variazione in aumento (al rigo RF 14) per i compensi spettanti agli amministratori, imputati al conto economico dell’esercizio a cui si riferisce la dichiarazione, ma non corrisposti. Di contro sarà necessario apportare una variazione in diminuzione (al rigo RF 40), nel quale indicare i compensi corrisposti agli amministratori nel corso del periodo d’imposta oggetto di dichiarazione, ma imputati al conto economico di un esercizio precedente.

Contributi INAIL

Il D.Lgs. 38/00 obbliga gli amministratori alla tutela assicurativa Inail, nel caso in cui svolgano le attività previste dall’art. 1 del D.P.R. 1124/1965 o si avvalgano, per l’esercizio delle proprie mansioni, non in via occasionale, di veicoli a motore da essi condotti. Sono esclusi da tale obbligo assicurativo:

- Gli amministratori delegati ai quali il consiglio conferisce tutti i poteri di gestione ed il cui ruolo tende a coincidere con quello dell’imprenditore;

- Gli amministratori che non svolgono nessuna delle attività a rischio prescritte dalla legge;

- Gli amministratori quando sono liberi professionisti o dottori commercialisti;

- Gli amministratori che ricoprono l’incarico nell’ambito della propria professione abituale.

Il premio dovuto viene calcolato sull’ammontare dei compensi percepiti dagli amministratori nel corso dell’anno, considerando i minimali e i massimali di legge previsti per il calcolo delle rendite assicurative. La base imponibile utilizzata per il calcolo è costituita da tutte le somme ed i valori in genere nel periodo di imposta. Il premio assicurativo è ripartito nella misura di 1/3 a carico del lavoratore e di 2/3 a carico del committente. Inoltre, sono esclusi dalla formazione del reddito i contributi previdenziali ed assistenziali obbligatori versati dal datore di lavoro o dal lavoratore in ottemperanza a disposizioni di legge.

Il premio INAIL viene pagato mediante un’autoliquidazione entro il 16 febbraio di ogni anno, quando viene calcolato il premio anticipato per l’anno in corso sulla base delle retribuzioni effettive dell’anno precedente e viene regolato il premio relativo all’anno precedente. Il versamento può avvenire anche tramite rate.

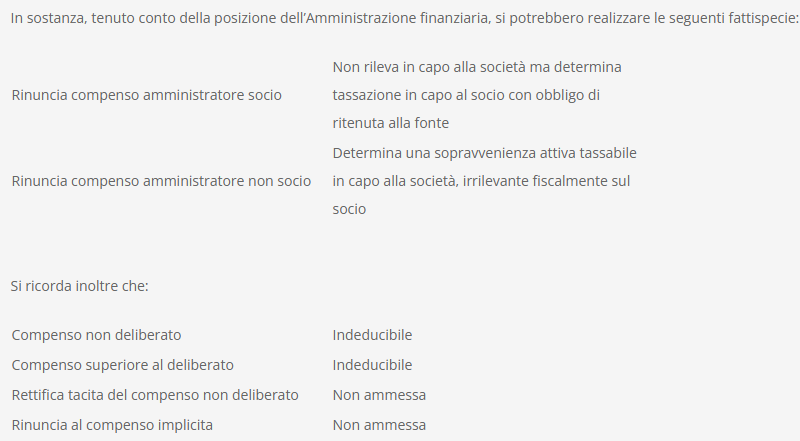

La rinuncia del compenso AMMINISTRATORE

CCIIAA Agrigento – Telefoni

Richiesta ferie – modello

Richiesta di un periodo di ferie

Spett. Società

………………………………………..

………………………………………..

Oggetto: Richiesta ferie

Chiedo di usufruire nel periodo dal ____________ al ____________ delle ferie maturate nel corrente anno/negli anni precedenti.

Resto in attesa di un Vostro positivo cenno di riscontro.

Aragona, ………………..

Firma del lavoratore

______________________________________

Accettazione della richiesta di ferie

Egregio sig. / Gentile sig.ra

………………………………………..

………………………………………..

Oggetto: Ferie

Con riferimento alla richiesta del _______ Le confermiamo la concessione di un periodo di ferie dal ___________ al _______________________.

I giorni di ferie in questione saranno scomputati dal maturato nel corrente anno/negli anni precedenti ai fini del conseguimento del periodo minimo di fruizione delle ferie stabilito dall’art. 10, D.Lgs. n. 66/2003.

Voglia restituirci, sottoscritta per ricevuta, la copia della presente comunicazione.

Aragona, ………………..

Firma del datore di lavoro

Per ricevuta

Firma del lavoratore

Fatture fine anno. IVA detraibile

La normativa in materia di detrazione IVA per le fatture ovvero bollette doganali ha subito nel corso degli anni diversi interventi modificativi. Particolare attenzione dovrà essere prestata alle fatture a cavallo d’anno, garantendo la registrazione nei termini e con le modalità stabilite, per evitare che l’IVA pagata diventi un costo non recuperabile.

1. Il quadro normativo

La normativa in materia di detrazione IVA ha subito modifiche significative con l’art. 2 del D.L. n. 50/2017 e successive disposizioni. Per le fatture e bollette doganali emesse dal 1° gennaio 2017, la detrazione IVA può essere esercitata entro il termine di presentazione della dichiarazione annuale relativa all’anno in cui l’imposta è diventata esigibile e con riferimento al medesimo anno.

Tuttavia, con l’introduzione dell’art. 14 del D.L. n. 119/2018, è possibile detrarre l’IVA su fatture ricevute e annotate entro il giorno 15 del mese successivo all’effettuazione dell’operazione, ma solo se ricevute nello stesso anno in cui si è verificata l’esigibilità. Questa regola non si applica alle fatture a cavallo d’anno.

2. Tabella riepilogativa per la detrazione IVA su fatture di fine anno

| Fattura del fornitore (data di emissione) | Data di ricezione della fattura da parte del cliente | Registrazione ai fini IVA | Limite temporale per la detrazione IVA |

|---|---|---|---|

| Dicembre 2024 | Dicembre 2024 | Entro dicembre 2024 | Liquidazione IVA di dicembre 2024 (16 gennaio 2025) |

| Gennaio – Aprile 2025 | Annotazione separata nel registro IVA acquisti | Nella dichiarazione IVA 2025 (anno d’imposta 2024) | |

| Da maggio 2025 | Non detraibile, ma possibile dichiarazione integrativa | – | |

| 2025 | Gennaio – Dicembre 2025 | Entro liquidazione del periodo 2025 | Liquidazione IVA del periodo di registrazione |

| Gennaio – Aprile 2026 | Annotazione separata nel registro IVA acquisti | Nella dichiarazione IVA 2026 (anno d’imposta 2025) | |

| Da Maggio 2026 | Non detraibile, ma possibile dichiarazione integrativa | – |

3. Punti chiave per le fatture di fine anno

L’Agenzia delle Entrate con la Circolare n. 1/E/2018, in tema di “nuova” detrazione IVA per le fatture ovvero bollette doganali emesse dal 1° gennaio 2018, ha chiarito che, a norma dell’art. 25 del DPR n. 633/1972, è possibile annotare una fattura sul libro acquisti dalla data di ricezione della stessa, ed entro il termine per la dichiarazione IVA relativa all’anno in cui la fattura stessa è stata ricevuta, con la conseguenza che, ad esempio, se la fattura la cui imposta è divenuta esigibile nel 2024:

- è stata ricevuta ed annotata nel 2024, tale fattura concorre secondo le modalità ordinarie alla relativa liquidazione di periodo, ed alla dichiarazione IVA annuale (si tratta delle consuete modalità di contabilizzazione ed esposizione nei dichiarativi);

- è stata altrettanto ricevuta nel 2024, ma non è stata annotata in tale anno, per poter far valere la detrazione della relativa imposta, la suddetta fattura dovrà essere annotata sul registro acquisti entro il termine per la dichiarazione IVA, ovvero il 30 aprile 2025. Non solo, l’annotazione dovrà avvenire utilizzando un sezionale, o comunque una metodologia atta a rendere la fattura stessa riconoscibile da quelle “correnti” del 2025.

Questo perché l’IVA relativa a tale fattura seguirà un percorso particolare: non dovrà essere considerata nella liquidazione del periodo 2025 nella quale viene annotata, e dovrà invece essere ricompresa nel quadro VF (quadro acquisti) della Dichiarazione IVA 2025 (anno d’imposta 2024). Infatti, è con l’inserimento nella dichiarazione IVA relativa all’anno d’imposta 2024 che sarà concretamente esercitato il diritto alla detrazione.

Inoltre, sempre la Circolare n. 1/E/2018 ha chiarito che vi può essere anche un’ulteriore strada da seguire al fine della detrazione IVA e nel dettaglio: se la fattura la cui imposta è divenuta esigibile nel 2024 è stata ricevuta nel 2025, la stessa seguirà le tempistiche di annotazione delle fatture datate 2024. Pertanto, potrà essere registrata entro il termine della dichiarazione IVA relativa al 2024 (ovvero 30 aprile 2025).

L’IVA relativa andrà a confluire nella liquidazione del periodo 2024 nella quale è avvenuta la registrazione, e nella dichiarazione IVA 2025 riferimento 2024, secondo le regole descritte in precedenza. Va da sé che se l’annotazione avviene entro il 31 dicembre 2024 seguirà la strada ordinaria, se invece l’annotazione avverrà tra il 1° gennaio 2025 ed il 30 aprile 2025 dovrà essere annotata nell’apposito sezionale delle fatture che vanno a confluire nella dichiarazione IVA dell’anno precedente.

Tenendo comunque presente che la detraibilità dell’IVA dovrà seguire comunque le condizioni previste nell’anno in cui si è verificata l’esigibilità.

La circolare ha precisato, inoltre, che il soggetto passivo cessionario/committente che non abbia esercitato il diritto alla detrazione nei termini indicati, può recuperare l’IVA presentando una dichiarazione integrativa a favore, ai sensi dell’art. 8, comma 6-bis, del D.P.R. n. 322/1998, entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione (fatta salva l’applicabilità delle sanzioni). Il cessionario/committente è comunque tenuto a regolarizzare la fattura.

4. Osservazioni conclusive

Riepilogando, per evitare la perdita del diritto alla detrazione IVA su fatture di fine anno occorrerà:

- prestare attenzione alla data di ricezione della fattura;

- garantire la registrazione nei termini stabiliti;

- utilizzare sezionali separati per le fatture relative all’anno precedente registrate nel nuovo anno.

Questa pianificazione è cruciale per evitare che l’IVA pagata diventi un costo non recuperabile.

NASpI riacquisto capacità

NASpI e riacquisto della capacità lavorativa

Con il messaggio 27.12.2024, n. 4468 l’Inps ha introdotto, con decorrenza 1.03.2025, novità per i lavoratori in malattia o infortunio al momento della cessazione del rapporto, al fine di accelerare i tempi di liquidazione della NASpI.

Come noto, per accedere alla NASpI, deve essere presentata domanda all’Inps in via telematica, entro il termine di decadenza di 68 giorni dalla cessazione del rapporto di lavoro: la prestazione spetterà, poi, a decorrere dall’8° giorno successivo alla cessazione del rapporto di lavoro o, nel caso in cui la domanda sia presentata successivamente, dal 1° giorno successivo alla data di presentazione della domanda stessa.

Rispetto a questo, è stato chiarito, con la circolare Inps n. 94/2015, che:

– nel caso di evento di malattia comune o di infortunio sul lavoro/malattia professionale insorto entro i 60 giorni dalla data di cessazione del rapporto di lavoro a tempo indeterminato, il termine di presentazione della domanda rimane sospeso per un periodo pari alla durata dell’evento di malattia o di infortunio sul lavoro/malattia professionale e riprende a decorrere, al termine dello stesso, per la parte residua;

– nel caso di evento di malattia o di infortunio sul lavoro/malattia professionale concomitante alla cessazione del rapporto di lavoro, la prestazione spetta a decorrere dall’8° giorno successivo alla fine dell’evento, se la domanda è presentata entro tale termine o dal giorno successivo alla presentazione della domanda, qualora questa venga presentata oltre l’8° giorno, ma comunque nei termini di legge.

Stante ciò, l’Inps, con il messaggio n. 4468/2024, per rendere ancora più celeri i tempi di liquidazione, ha previsto che, dal prossimo 1.03.2025, per le richieste di NASpI presentate da lavoratori in malattia al momento della cessazione del rapporto di lavoro dovrà essere allegato il certificato medico che attesti il riacquisto della capacità lavorativa o, in caso di evento tutelato dall’Inail, il certificato definitivo rilasciato dal predetto Ente.

Tale certificazione, priva di diagnosi, potrà essere allegata, a cura del richiedente, al momento della presentazione della domanda o anche successivamente, con la presentazione del modello “NASpI-Com”.

Assunzione operaio edile 4 – passi – Cantiere TEMP INAIL – modello

a) duplicare ed inserire data assunzione

b) andare nella voce ALTRI ed impostare il luogo di lavoro

c) per gli operaio edili andare nella scheda e segnare la cassa edile di competenza e mettere il cantiere di lavoro

d) nella voce causali segnare EVR coerente con livello e cassa edile di competenza