1. Collocazione corretta nel bilancio

B.7) Costi per servizi

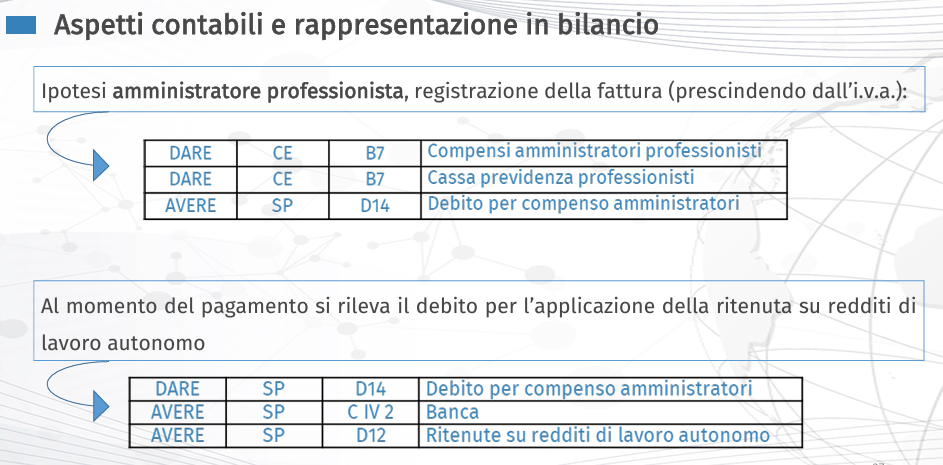

I compensi amministratori sono generalmente classificati nella voce B.7) Costi per servizi, e non nella voce B.9) Costi per il personale. Questo perché gli amministratori, anche se possono svolgere attività gestionali, non sono normalmente considerati dipendenti della società, ma collaboratori autonomi.

- Motivazione: Gli amministratori percepiscono compensi assimilati a redditi di lavoro autonomo (non subordinato). La loro remunerazione è quindi trattata come un costo per prestazioni di servizi.

B.9) Costi per il personale

La voce B.9) include invece i costi relativi a dipendenti subordinati, tra cui:

- Salari e stipendi.

- Contributi previdenziali obbligatori per i dipendenti.

- Trattamenti di fine rapporto (TFR).

Di conseguenza, i compensi amministratori e la cassa previdenza non rientrano in questa categoria.

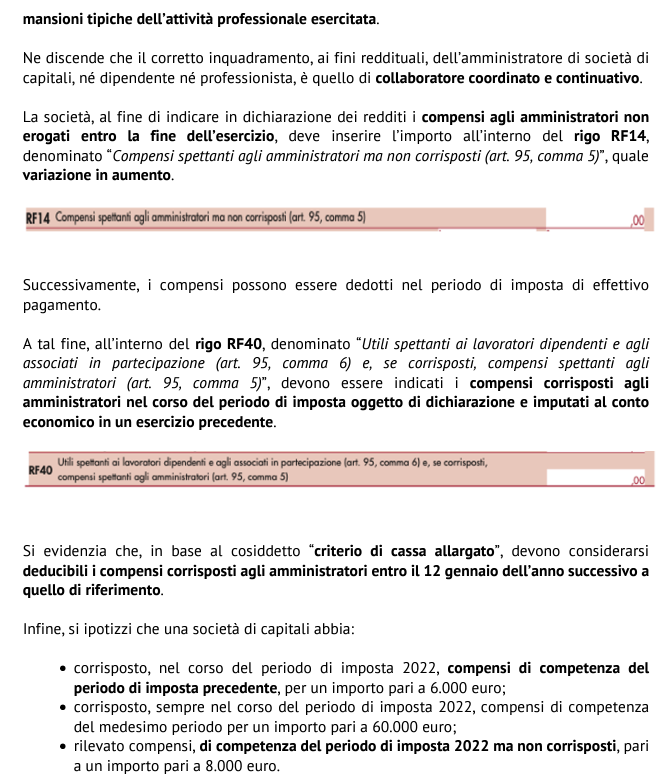

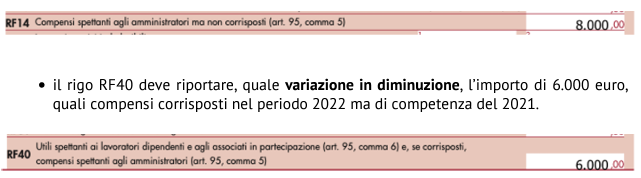

In ragione del criterio di cassa, nella sua doppia conformazione, in sede di compilazione della dichiarazione dei redditi sarà necessario apportare una variazione in aumento (al rigo RF 14) per i compensi spettanti agli amministratori, imputati al conto economico dell’esercizio a cui si riferisce la dichiarazione, ma non corrisposti. Di contro sarà necessario apportare una variazione in diminuzione (al rigo RF 40), nel quale indicare i compensi corrisposti agli amministratori nel corso del periodo d’imposta oggetto di dichiarazione, ma imputati al conto economico di un esercizio precedente.

Contributi INAIL

Il D.Lgs. 38/00 obbliga gli amministratori alla tutela assicurativa Inail, nel caso in cui svolgano le attività previste dall’art. 1 del D.P.R. 1124/1965 o si avvalgano, per l’esercizio delle proprie mansioni, non in via occasionale, di veicoli a motore da essi condotti. Sono esclusi da tale obbligo assicurativo:

- Gli amministratori delegati ai quali il consiglio conferisce tutti i poteri di gestione ed il cui ruolo tende a coincidere con quello dell’imprenditore;

- Gli amministratori che non svolgono nessuna delle attività a rischio prescritte dalla legge;

- Gli amministratori quando sono liberi professionisti o dottori commercialisti;

- Gli amministratori che ricoprono l’incarico nell’ambito della propria professione abituale.

Il premio dovuto viene calcolato sull’ammontare dei compensi percepiti dagli amministratori nel corso dell’anno, considerando i minimali e i massimali di legge previsti per il calcolo delle rendite assicurative. La base imponibile utilizzata per il calcolo è costituita da tutte le somme ed i valori in genere nel periodo di imposta. Il premio assicurativo è ripartito nella misura di 1/3 a carico del lavoratore e di 2/3 a carico del committente. Inoltre, sono esclusi dalla formazione del reddito i contributi previdenziali ed assistenziali obbligatori versati dal datore di lavoro o dal lavoratore in ottemperanza a disposizioni di legge.

Il premio INAIL viene pagato mediante un’autoliquidazione entro il 16 febbraio di ogni anno, quando viene calcolato il premio anticipato per l’anno in corso sulla base delle retribuzioni effettive dell’anno precedente e viene regolato il premio relativo all’anno precedente. Il versamento può avvenire anche tramite rate.

La rinuncia del compenso AMMINISTRATORE