Integrazione se da INTRACEE

Causali Dylog Expertup: B034 (reg. Acquisti) e B033 (Reg. Vendite)

Codice bene 001 (bene materiale) e se acquistati sono dei servizi 017

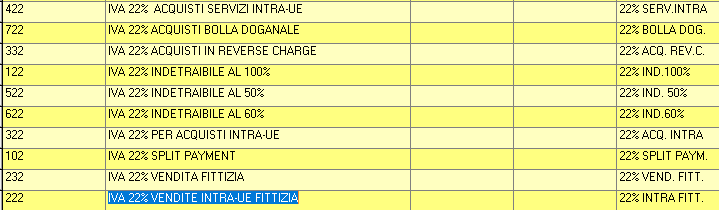

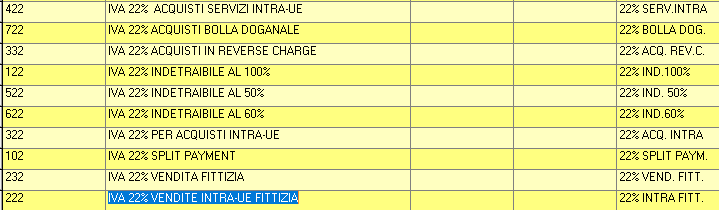

codice IVA: a) se bene, Codice Iva Registro Acquisti 322 Codice Iva Registro Vendite 222

codice IVA: b) se Servizi, Codice Iva Acquisti 422 Codice Iva Vendite 222

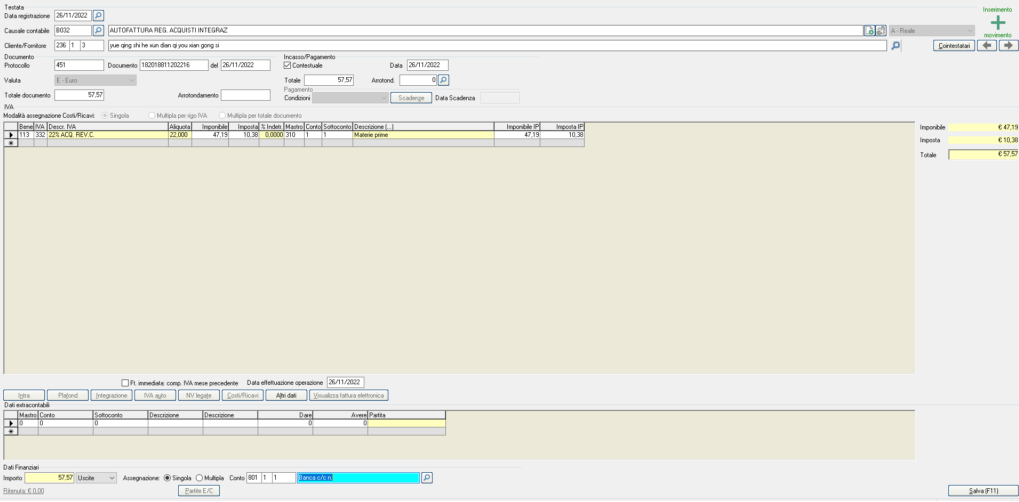

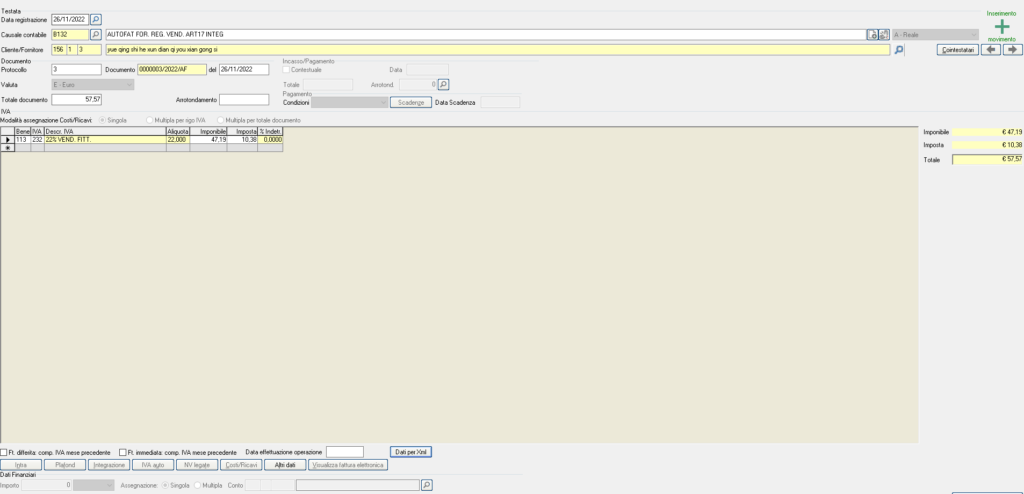

Autofattura se da estero (es. Cina ed USA etc)

B032 (AUTOFATTURE SU REG. ACQUISTI) E B132 (SU REGISTRO VENDITE)

– Codice categoria Bene 105 (se committente residente (ns cliente) o stabiliti in Italia art. 17 c. 2)

– Categoria Bene 113 (se committente residente estero ma Rapp. Fiscale in italia o in UE art. 17 c. 3 con operazione rilevante in Italia)

Codice IVA 332 nel registro acquisti e nel registro vendite 232 (IVA 22% VENDITA FITTIZIA)

Per registro acquisti

Per registro vendite

Le categorie di bene da utilizzare possono essere (queste influenzano la Dich IVA, rigo VJ3:

tipo bene 105 BENI ESTERI ART.17 C.2;

tipo bene 103 BENE AMMORTIZZABILE ACQ. EXTRAUE ART 17C.2;

tipo bene 017…. PRESTAZIONE DI SERVIZI ESTERI per indirizzare le operazioni tra i diversi adempimenti.

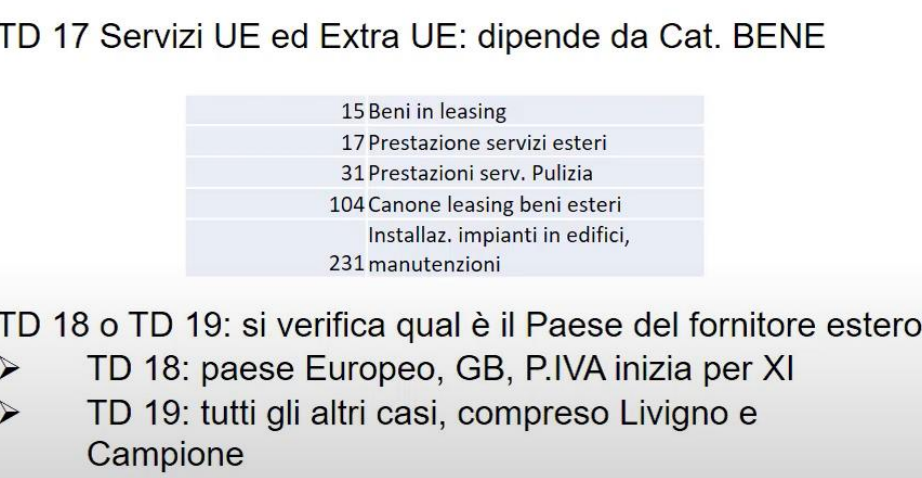

TD16…… integrazione fattura reverse charge interno

TD17…… integrazione/autofattura per acquisto servizi dall’estero e IntraCEE

TD18…… integrazione per acquisto di beni intracomunitari

TD19…… integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR 633/72

Capita sempre più spesso che l’impresa scelga di avvalersi di canali di approvvigionamento online. I motivi sono diversi e dovuti fondamentalmente a ragioni legate all’economicità, rapidità nei tempi di consegna e alla comodità.

L’ufficio amministrativo dell’impresa riceve solitamente una fattura emessa da un soggetto estero e spesso non sa come comportarsi; infatti, le casistiche possono essere delle più svariate e non di immediata comprensione. Vediamo insieme le casistiche più comuni e cerchiamo di affrontarle con un approccio pratico, senza ovviamente tralasciare un minino di tecnica che, come sappiamo, è alla base di ogni lavoro.

Definizioni

Rappresentante Fiscale: E’ il soggetto tramite il quale un altro soggetto passivo non residente, comunitario o extracomunitario, privo di stabile organizzazione in Italia, effettua operazioni rilevanti ai fini iva sul territorio dello stato.

Stabile organizzazione: Per “stabile organizzazione” (S.O.) ai fini ‘IVA si intende un centro di attività sufficientemente permanente, diverso dalla sede principale (c.d. “casa madre”) del soggetto passivo, dotato di una struttura idonea in termini di mezzi umani e tecnici, tale da ricevere e utilizzare i beni/servizi acquistati e/o effettuare operazioni attive sul territorio dello stato.

Identificazione diretta: Prevista dall’art. 35 – ter del DPR 633/72, è alternativa alla nomina del rappresentante fiscale ed è valida non solo per i soggetti Unionali, ma anche per i soggetti residenti in un paese extra-UE con cui esistono strumenti giuridici che disciplinano la reciproca assistenza in materia di imposizione indiretta. Al momento sono in possesso di tale requisito solo la Norvegia e il Regno Unito, mentre un qualunque altro paese Extra-Ue non avrebbe i requisiti per l’identificazione diretta.

Casi pratici

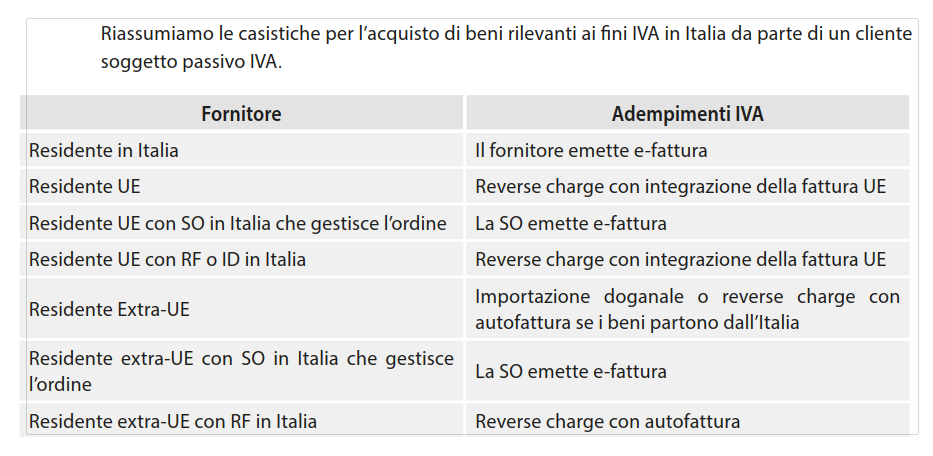

L’impresa che registra la fattura di acquisto dovrà sempre porre attenzione alla partita IVA del cedente. Queste tipologie di operazioni, infatti, possono configurare più casistiche distinte:

- Soggetto estero stabilito in Italia tramite una stabile organizzazione

Questa posizione equivale ad un soggetto stabilito in Italia tenuto ad emettere fatture elettroniche dalla propria partita IVA italiana, avvalendosi dello SDI.

Per l’acquirente italiano l’operazione non desta problemi, in quanto riceverà una fattura elettronica con IVA, da registrare regolarmente, al pari di un qualunque altro acquisto da soggetto passivo residente in Italia. Classico esempio è la fattura di acquisto che arriva allo Sdi da parte del colosso dell’E-Commerce “Amazon succursale Italiana”. L’operazione non dovrà essere riepilogata nell’esterometro (vedasi articolo Esterometro rinvio al 1 luglio) trattandosi di una compravendita tra soggetti stabiliti in Italia obbligati alla fatturazione elettronica.

- Soggetto estero non stabilito ma identificato in Italia tramite rappresentante o identificazione diretta

In questo caso le cose si complicano leggermente, quando l’acquirente è un’impresa italiana ed il cedente estero è non residente e non stabilito, anche se identificato in Italia, gli acquisti richiedono l’applicazione del meccanismo del reverse charge (art. 17 co. 2 DPR 633/72). La fattura avrà una partita iva italiana di un soggetto residente in uno dei paesi dell’unione. Il soggetto non residente dovrà emettere fattura al proprio acquirente utilizzando la propria posizione IVA Italiana, senza applicare l’imposta. Il cessionario italiano applicherà l’iva tramite l’inversione contabile (Registrando l’IVA sia nel registro delle vendite che in quello degli acquisti). La fattura sarà di tipo cartacea in quanto questi soggetti sono esonerati dall’emissione della fattura elettronica e dovrà essere comunicata nell’esterometro. Se l’azienda ha istituito un sezionale per gli acquisti di beni e servizi intracomunitari la fattura integrata del soggetto non residente dovrà confluire in questo registro al pari di un qualsiasi altro acquisto comunitario.

Attenzione: se il cessionario è un soggetto passivo iva, ed esercita un’attività d’impresa, arte o professione, deve essere iscritto all’elenco VIES per poter fare operazioni in ambito UE.

- Soggetto estero non stabilito ma identificato in Italia tramite rappresentante fiscale

Questo è il caso in cui il cedente è un soggetto Extra-Ue ma i beni partono dall’Italia in quanto i beni sono qui presenti ed il soggetto estero è dotato di un rappresentante fiscale. I beni in vendita sono già stati precedentemente trasportati/spediti in Italia. La fattura del cedente avrà una partita iva italiana di un soggetto Extra-UE, non si avrà una bolla doganale perché le formalità doganali sono state già espletate dal cedente/importatore. La vendita dei beni da parte del soggetto Extra-UE al cliente italiano dà luogo a un acquisto interno. L’impresa acquirente dovrà emettere un’autofattura (art. 17, comma 2, del D.P.R. n. 633/1972). Se l’azienda ha istituito un sezionale per gli acquisti di beni e servizi Extracomunitari la fattura del soggetto non residente dovrà confluire in questo registro al pari di un qualsiasi altro acquisto Extracomunitario.

- Il fornitore è extracomunitario e i beni, all’atto dell’acquisto, partono da un Paese extra-UE

In questo caso l’operazione di acquisto è considerata un’importazione e come tale soggetta a Iva in dogana ed a eventuali dazi. Il cessionario per poterla registrare in contabilità e fruire della detrazione dell’Iva e della deduzione del costo, dovrà avere i seguenti documenti:

– La fattura di acquisto del fornitore estero;

– La bolla doganale;

– L’eventuale fattura del vettore per addebito degli oneri e formalità doganali.

- Fornitore estero, intracomunitario o extracomunitario, identificato o non identificato, che applica l’iva in fattura

The last but not the least è il caso in cui l’impresa si veda recapitare una fattura dal fornitore estero, intracomunitario o extracomunitario, identificato o non identificato, che applica l’iva in fattura. Se è questo il caso, significa che all’atto dell’acquisto l’impresa non ha fornito gli estremi necessari affinché il cedente la consideri come un altro soggetto passivo d’imposta. La fattura riporterà l’iva del paese di origine oppure l’iva Italiana, come se la vendita fosse fatta ad un consumatore privato. In questo caso l’impresa non potrà integrare oppure autofatturare l’operazione, dal momento che l’iva è già stata assolta ab origine. Per poter dedurre il costo (L’iva non è detraibile) il cessionario dovrà registrare una fattura in prima nota per l’importo complessivo (Imponibile più iva) e tenere la documentazione/fattura come prova della spesa sostenuta. La fattura non dovrà essere inclusa nell’esterometro.

Tratteremo il caso di fattura ricevuta da un fornitore comunitario che riporta l’indicazione di una partita iva italiana e di come dovrà essere contabilizzata.

E’ necessario prima di tutto verificare la partita iva indicata sulla fattura per sapere se il soggetto estero ha una stabile organizzazione in Italia oppure è solo identificato tramite una partita iva italiana.

Analizziamo prima di tutto i due casi indicati :

- stabile organizzazione in Italia;

- identificazione in Italia.

Soggetto estero stabilito in Italia

E’ il caso in cui la partita iva italiana riportata tra i dati anagrafici del cedente estero corrisponde ad una stabile organizzazione italiana di tale soggetto: più specificatamente il fornitore estero possiede una sede operativa in Italia, per cui è tenuto ad emettere regolari fatture con IVA. Tale posizione equivale ad un soggetto stabilito in Italia tenuto ad emettere fatture elettroniche con la propria partita IVA italiana, avvalendosi del Sistema di Interscambio dell’Agenzia delle entrate.

Il cessionario acquirente italiano che riceve la fattura elettronica con IVA, deve registrarla regolarmente sul registro IVA acquisti come un acquisto da un fornitore italiana. La fattura non dovrà essere inserita nell’esterometro, trattandosi di una compravendita tra soggetti stabiliti in Italia soggetta a fatturazione elettronica.

Un caso molto frequente è rappresentato dagli acquisti su Amazon quando la fattura viene emessa dalla succursale italiana.

Soggetto estero non stabilito ma identificato in Italia

E’ il caso in cui la partita iva italiana riportata tra i dati anagrafici del fornitore estero, corrisponde alla situazione di identificazione in Italia. Più specificamente il fornitore estero non ha una stabile organizzazione in Italia ma si è semplicemente identificato in Italia.

Quando l’acquirente è un’impresa italiana, il cedente estero non residente e non stabilito, anche se identificato in Italia, deve fatturare al proprio acquirente utilizzando la propria posizione IVA estera, senza applicare l’imposta: sarà il cessionario acquirente italiano ad applicare l’IVA in Italia tramite reverse charge (applicando l’IVA nel registro delle vendite e in quello degli acquisti).

In tale caso la fattura non sarà elettronica e quindi sarà da inserire nell’esterometro.

Come effettuare la verifica della partita iva italiana del fornitore estero?

Per verificare la partita IVA italiana esposta su una fattura emessa da una società con sede in un Paese membro UE è necessario consultare l’elenco VIES (VAT Information Exchange System) collegandosi al link: https://telematici.agenziaentrate.gov.it/VerificaPIVA/Scegli.do?parameter=verificaPiva

Inserita la partita iva da verificare, il sistema evidenzia se a quella determinata partita iva corrisponde una stabile organizzazione in Italia o la sola identificazione senza sede.

Riepilogo

Prima di contabilizzare una fattura di un fornitore UE con partita iva italiana è necessario seguire i seguenti passaggi:

- collegarsi all’elenco VIES e inserire la partita iva italiana del fornitore per avere notizie precise circa la stabile organizzazione o la semplice identificazione;

- in caso di stabile organizzazione contabilizzare regolarmente la fattura come se fosse fattura italiana (nel registro iva acquisti) e non dichiararla nell’esterometro;

- in caso di semplice identificazione contabilizzare la fattura in reverse charge (nel registro iva acquisti e nel registro iva vendite) e dichiararla nell’esterometro.

Buonasera,

per quanto riguarda l’obbligo dell’invio telematico dell’autofattura in sostituzione all’esterometro, vorrei avere la conferma per il seguente caso:

Fattura cinese (acquisto tramite Amazon) ma con partita iva italiana con dicitura “Inversione contabile – Art 194”. Finora registrata in contabilità con reverse charge e invio esterometro. Dal 1 luglio si dovrà utilizzare la causale TD19 perché fornitore extra UE e presumibilmente merci già presenti in Italia?

Grazie.

2. RISPOSTA

In merito al quesito posto si rammentano le indicazioni rese da ade nella “GUIDA ALLA COMPILAZIONE DELLE FATTURE ELETTRONICHE E DELL’ESTEROMETRO” in merito alla codifica TD19:

“TD19 INTEGRAZIONE/AUTOFATTURA PER ACQUISTO DI BENI EX ART. 17 C.2 D.P.R. 633/72 Descrizione dell’operazione: il C/P non residente e privo di stabile organizzazione nel territorio dello Stato emette una fattura per la vendita di beni già presenti in Italia (non sono quindi importazioni o acquisti intracomunitari) al C/C residente o stabilito nel territorio nazionale, indicando l’imponibile ma non la relativa imposta in quanto l’operazione vista dal lato dell’emittente, è non soggetta, imponibile in Italia e l’imposta è assolta dal cessionario”

Con riferimento a quanto prospettato in quesito si condivide. Si presume che la merce sia già in Italia prima della cessione e si presume che non residente sia privo di stabile organizzazione in Italia.

Cordialità

Gentili Consulenti,

abbiamo alcuni dubbi operativi in merito al nuovo esterometro tramite trasmissione allo SDI di file xml.

Abbiamo il caso di una ditta italiana iscritta al VIES che effettua acquisti su amazon business e riceve fattura con indicata la partita Iva del rappresentante fiscale del fornitore UE: sulla fattura c’è p.iva italiana del rappresentante e p.iva del fornitore del Lussemburgo e la fattura è emessa con “inversione contabile art 194 direttiva 2006/112/EC” (allegato). Abbiamo sempre contabilizzato il documento come autofattura facendo integrazione contabile IVA e autofattura cartacea Art.46, c.5 D.L.331/93 e inserito i dati nell’esterometro trimestrale. Abbiamo notato che il nostro programma classifica questo tipo di documento come “autofattura TD20” ma da varie circolari e vostri interventi ci pare di aver capito che i formati dedicati all’esterometro sono TD17-TD18-TD19 a seconda del tipo di operazione. Come dobbiamo quindi comportarci? Ci sorge il dubbio che si tratti di due documenti distinti- autofattura e file esterometro – e che quindi le nostre opzioni possano essere:

- Continuare con autofattura in analogico pdf entro 12 gg dalla data documento e generazione di file con estensione TD18 ai fini esterometro da trasmettere entro il 15 del mese successivo alla data del documento estero (chiedendo a questo punto un intervento ai sistemisti del programma per modificare il documento xml collegato)

- Procedere con autofattura in formato XML estensione TD20 trasmessa entro 12 gg dalla data del documento originario. In questo caso ( comunque difficilmente realizzabile viste le strette tempistiche) l’adempimento dell’esterometro sarebbe escluso vista la presenza di un documento in formato elettronico?

Inoltre abbiamo dei dubbi sulle tempistiche di integrazione: può capitare che alcuni clienti consegnino i documenti esteri con anche mesi di ritardo rendendo quindi impossibile la generazione dell’autofattura nei 12 giorni successivi alla data del documento originario. Posto che la sanzione per il ritardo dell’esterometro è di € 2/fattura e quindi è un problema secondario, come possiamo invece gestire il tardivo reverse charge?

Grazie per la preziosa collaborazione

2. RISPOSTA

In merito al quesito posto, cercando di essere il pú possibile sintetico ma preciso.

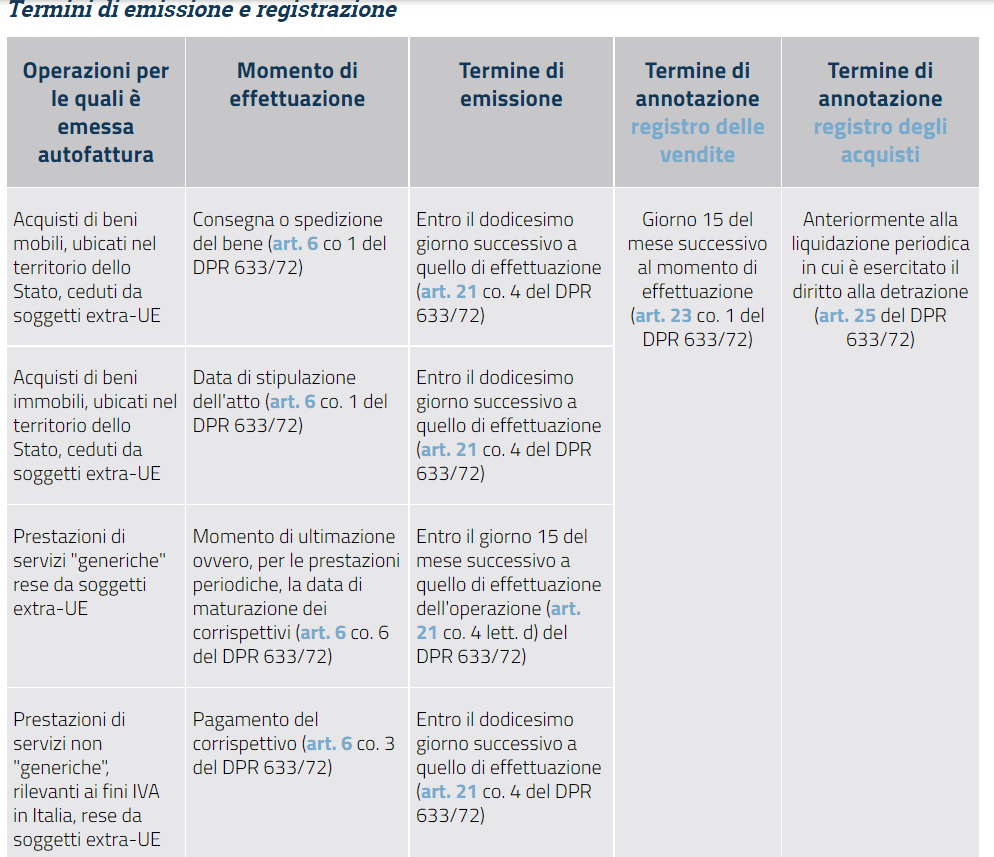

Per prima cosa – si conferma – che per le operazioni in esame gli adempimenti sono sempre – due :

– ai fini IVA, (integrazione per fornitore UE / autofattura per fornitore extraUE). Tale adempimento puó continuare ad essere effettuato in modalitá cartacea in alternativa alla modalitá elettronica (tramite SDI).

– cd. “nuovo esterometro”, dall’1.7.2022 nella modalitá via SDI (fattura elettronica).

I due adempimenti, possono coincidere con invio tramite SDI (fattura elettronica).

In merito alle tempistiche esterometro e IVA (autofattura / integrazione):

– invio a SDI ai fini – esterometro -, entro 15 del mese successivo;

– invio a SDI ai fini – integrazione – acquisti beni UE, entro 15 del mese successivo (TD18);

– invio a SDI ai fini – integrazione – acquisti servizi UE, entro 15 del mese successivo (TD17);

– invio a SDI ai fini – autofattura – acquisti servizi generici extraUE, entro15 del mese successivo (TD17);

– invio a SDI ai fini – autofattura – acquisti servizi – non – generici extraUE, entro 12 giorni da effettuazione operazione (TD17);

– invio a SDI ai fini – autofattura – acquisti beni – già in Italia da extraUE, entro 12 giorni da effettuazione operazione (TD19);

– invio a SDI ai fini – autofattura – acquisti beni – già in Italia da UE, entro 15 del mese successivo (TD17).

In definitiva, la data del 15 del mese successivo vale per esterometro (sempre) e per la – gran parte – dei casi di integrazione / autofattura tranne nelle ipotesi in cui la merce è gia in Italia ed acquisto da extraUe (capita spesso con fornitori cinesi) e nella ipotesi di servizio non generico extraUe.

Si rileva che molti operatori stanno continuando, per quanto concerne gli adempimenti IVA, (integrazione / autofattura) ad adottare il metodo cartaceo perchè ovviamente più “flessibile”. Si ripete, la fattispecie che presenta le maggiori criticità, poichè maggirmente difusa è proprio quella del fornitore extraUE (esempio cinese) senza stabile organizzazione in Italia (con mero rappresentante fiscale) che vende merce – già presente in Italia – per il quale adempimento IVA (autofattura) va fatta entro 12 giorni.

In tale ultimo caso, operativamente, le possibilitá sono due:

– adempimento IVA (autofattura) e – contestuale – adempimento esterometro. Invio tramite SDI (fattura elettronica) entro 12 giorni dall’effettuazione operazione; oppure….

3. DOMANDA

Buongiorno,

riapriamo il quesito in quanto visualizziamo la risposta incompleta.

Dopo la risposta ci è chiaro il comportamento per fornitore extra-ue con rappresentante.

Nel caso quindi di fornitore UE con rappresentante fiscale è corretto registrare il documento come autofattura emettendo in analogico autofattura Art.46, c.5 D.L.331/93 annotandola entro 12 giorni dall’acquisto e poi entro il 15 del mese successivo trasmettere file xml con estensione TD17 o TD18 a seconda della tipologia? Oppure trattandosi di fornitore UE è da considerare come se non avesse il rappresentante fiscale e quindi trattarlo come un normale scambio intracomunitario con solo reverse charge ed integrazione per esterometro?

Grazie ancora

4. RISPOSTA

— (continuo)

– adempimento IVA (autofattura) – cartacea – entro 12 giorni dall’effettuazione operazione; adempimento esterometro con invio a SDI (fattura elettronica) entro il giorno 15 del mese successivo.

Nella fattispecie prospettata – si ritiene – di applicare il codice TD19 (beni giá presenti in Italia). La scadenza sia per esterometro che per adempimento IVA (integrazione) é il 15 del mese successivo.

Si conferma che – a livello sanzionatorio – come correttamente evidenziato il problema non é l’esterometro (€ 2) ma la sanzione IVA per il reverse charge da autofattura / integrazione.

Cordialitá