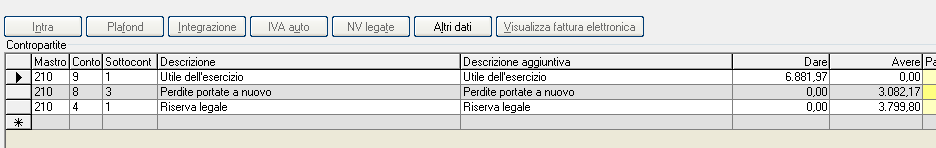

Il giorno dell’anno n+2 di approvazione dell’utile e copertura perdite, quindi se la perdita è del 2021 la copertura è il giorno della delibera di approvazione del bilancio nel 2023 (es. 30/04/2023) dove si approva il bilancio e si dispone la copertura delle perdite portate a nuovo con l’utile di esercizio 2022

LE SCRITTURE CONTABILI DEL TRATTAMENTO DI FINE RAPPORTO

L’articolo 2120, cod. civ. prevede che, in ogni caso di cessazione del rapporto, il prestatore di lavoro ha diritto a un trattamento di fine rapporto (comunemente, Tfr). Tale trattamento si calcola sommando – per ciascun anno di servizio – una quota pari (e comunque non superiore) all’importo della retribuzione dovuta per l’anno stesso divisa per 13,5. La quota è proporzionalmente ridotta per le frazioni di anno, computandosi come mese intero le frazioni di mese uguali o superiori a 15 giorni.

Inoltre, il trattamento di fine rapporto – con esclusione della quota maturata nell’anno – è incrementato (su base composta) con l’applicazione di un tasso costituito dall’1,5% in misura fissa e dal 75% dell’aumento dell’indice dei prezzi al consumo per le famiglie di operai e impiegati, accertato dall’Istat, rispetto al mese di dicembre dell’anno precedente.

Ne deriva, pertanto, che la quota annua accantonata al fondo avrà 2 componenti:

- la quota maturata sulle retribuzioni del periodo;

- la quota (finanziaria) di rivalutazione di quanto già accantonato nel passato.

| A partire dal 2007 al dipendente è riservata una duplice scelta:· mantenere il Tfr all’interno dell’azienda;· scegliere di destinare il Tfr (per le quote maturate dal 2007 in avanti) a fondi pensione appositamente costituiti, con la finalità di creare un trattamento pensionistico integrativo.Nelle aziende con oltre 50 dipendenti, tuttavia, la prima scelta comporta che la quota accantonata sia destinata ad apposito fondo presso l’Inps; pertanto, da tale momento il Tfr non viene più mantenuto in azienda, quantomeno per i soggetti di rilevanti dimensioni. |

L’accantonamento: scritture contabili nel caso di Tfr in azienda

Ipotizziamo che ci si trovi nella situazione del Tfr che permane in azienda, secondo quanto sopra rappresentato. Al termine dell’esercizio, si compilerà la seguente scrittura:

| Accantonamento Tfr (Ce) | a | Tfr lavoro subordinato (Sp) | 100 |

Come abbiamo precisato, una componente della quota accantonata può avere natura finanziaria, vale a dire di rivalutazione degli importi già accantonati al precedente anno; su tale quota, viene applicata una tassazione sostitutiva del 17%.

Tale tributo viene trattenuto e versato dal datore di lavoro:

- in acconto alla scadenza del 16 dicembre;

- a saldo alla scadenza del 16 febbraio dell’anno successivo a quello di maturazione.

Contabilmente si procederà, al mese di dicembre, a rilevare il versamento con riduzione del fondo, in modo tale che il medesimo (con la successiva quota di accantonamento lorda) rimanga movimentato per la quota corretta. Si può utilizzare come contropartita direttamente la banca, ovvero, evidenziare il debito verso Erario per le ritenute dovute e, successivamente, esporre il pagamento con presentazione del modello F24.

| Tfr lavoro subordinato (Sp) | a | Erario c/ritenute Tfr (Sp) | 5 |

| Erario c/ritenute Tfr (Sp) | a | Banca c/c (Sp) | 5 |

Al 31 dicembre, poi, si stimerà l’ulteriore quota di saldo dell’imposta sostitutiva con articolo identico al primo tra i due che precedono, salvo estinguere il debito alla scadenza del febbraio successivo.

Nell’ipotesi in cui, in corso d’anno, un dipendente dovesse cessare il rapporto con il datore di lavoro, si dovrà procedere ad una duplice rilevazione:

- imputare a Conto economico la quota di trattamento maturata (proporzionalmente) nell’anno, comprensiva di eventuale rivalutazione del pregresso, se spettante (per comodità omessa nell’esempio);

- imputare, a storno di Stato patrimoniale, il decremento del fondo (già alimentato sino all’anno precedente) per la quota di spettanza del dipendente stesso.

| Diversi | a | Dipendenti c/retribuzioni (Sp) | 1.010 | |

| Tfr lavoro subordinato (Sp) | 10 | |||

| Accantonamento Tfr in corso d’anno (Ce) | 1.000 |

Al momento della corresponsione al beneficiario, poi, si dovrà provvedere alle trattenute fiscali del caso, con il meccanismo della tassazione separata.

Nel caso di corresponsione di anticipazioni, nelle ipotesi in cui la legge lo consente, si potrà provvedere:

- a lasciare inalterato il fondo, iscrivendo una voce di credito nell’attivo (modalità che richiede poi una esposizione “al netto” in sede di bilancio, al fine di dare conto dell’effettivo debito esistente);

- a decurtare direttamente il fondo, che così sarà già correttamente esposto in sede di bilancio.

L’accantonamento: scritture contabili nel caso di Tfr ai fondi o all’Inps

Diversamente da quanto sopra rappresentato, è possibile che parte del Tfr sia accantonato in gestione presso il fondo tesoreria dell’Inps, ovvero presso fondi pensione appositamente costituiti.

Ciò, per le aziende di più storiche radici, determinerà la permanenza in azienda del solo fondo Tfr maturato sino all’anno 2006, che subirà le seguenti movimentazioni:

- rivalutazione annua;

- decrementi per effetto di corresponsioni ai beneficiari.

Per gli accantonamenti ai fondi, invece, l’azienda funge solo da collettore delle somme che saranno poi gestite da tali enti.

Pertanto, la scrittura sarà la seguente (ipotesi di gestione fondo tesoreria Inps):

| Accantonamento Tfr (Ce) | a | Debiti v/so Inps (Sp) | 100 |

Va notato che, in tal caso, il riversamento della quota spettante avviene con cadenza mensile all’Inps, congiuntamente al versamento dei contributi dovuti dall’azienda, anche per conto del dipendente.

Per la quota di adesione da parte dei dipendenti ad eventuali fondi pensione, si avrà:

| Accantonamento Tfr (Ce) | a | Debiti v/so Fondo (Sp) | 100 |

Contributo dello 0,50%

Fatte 100 l’ammontare delle retribuzioni, applicando il divisore 13,5 si ottiene il carico percentuale, pari al 7,41%.

All’interno di tale misura, invero, grava anche il contributo dello 0,5% che viene utilizzato per l’alimentazione del fondo di garanzia dell’Inps, che interviene per il versamento del Tfr ai dipendenti di aziende fallite.

In realtà, dunque, la quota che grava sull’azienda ammonta al 6,91% (pari a 7,41 – 0,5).

Le scritture contabili per dare conto di questa situazione sono le seguenti:

| Oneri sociali (Ce) | a | Debiti v/so Inps (Sp) | 100 |

| Personale c/anticipazioni (Sp) | a | Oneri sociali (Ce) | 5 |

COME CONTABILIZZARE FERIE E PEMESSI

FERIE MATURATE E NON GODUTE

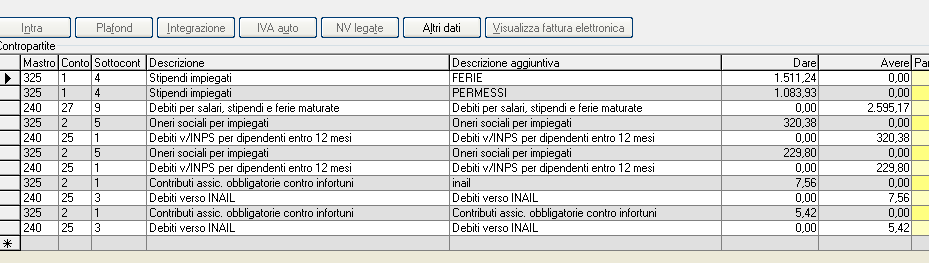

Alla chiusura dell’esercizio deve procedersi alla contabilizzazione del costo relativo alle ferie non godute dal personale dipendente, che rappresentano un costo di competenza dell’esercizio in cui sono maturate, e non dell’esercizio in cui siano liquidate o fruite.

L’importo dovrà essere determinato, per ciascun dipendente, prendendo in considerazione: (i) il numero di giorni di ferie maturati sino alla data di chiusura dell’esercizio, e (ii) il costo giornaliero del dipendente. Il costo da rilevare dovrà tenere conto sia della retribuzione lorda, che dei contributi previdenziali e assistenziali a carico della società.

Il debito per ferie non godute rappresenta l’importo che l’azienda dovrebbe corrispondere ai dipendenti e agli enti previdenziali nell’ipotesi in cui, alla data di chiusura dell’esercizio, cessasse il rapporto di lavoro (indennità sostitutiva delle ferie non godute).

LE SCRITTURE DI ASSESTAMENTO

Al termine dell’esercizio (anno t) si dovrà, quindi, procedere alla rilevazione delle relative scritture di assestamento.

a) Rilevazione del costo relativo all’indennità per ferie maturate ma non godute:

Si noti che l’indennità per ferie maturate e non godute rappresenta un debito, maturato in modo definitivo alla fine dell’esercizio, e non un rateo passivo.

L’importo sarà esposto in bilancio fra gli “Altri debiti” alla voce D.14 del Passivo dello Stato Patrimoniale.

LE SCRITTURE DI ASSESTAMENTO

Il costo confluirà nella voce B.9.a del Conto Economico.

b) Rilevazione del costo per contributi a carico dell’azienda:

L’importo sarà esposto in bilancio fra i “Debiti verso istituti di previdenza e di sicurezza sociale” alla voce D.13 del Passivo dello Stato Patrimoniale, mentre il costo confluirà nella voce B.9.b del Conto Economico.

L’indennità per ferie maturate e non godute è fiscalmente deducibile nell’esercizio di maturazione (cfr. Cassazione 871/2009).

LE SCRITTURE NELL’ESERCIZIO SUCCESSIVO

Nell’esercizio successivo (anno t+1), qualora il dipendente cessi il rapporto di lavoro senza aver fruito delle ferie maturate nell’esercizio precedente (t), l’azienda pagherà l’indennità sostitutiva e rileverà contabilmente l’uscita finanziaria.

Qualora, invece, il dipendente fruisca delle ferie maturate nell’esercizio precedente, il relativo debito sarà stornato rilevando un componente positivo di reddito, che confluirà nella voce A.5 «Altri ricavi e proventi» del Conto Economico e costituirà una sopravvenienza attiva imponibile (cfr. Cassazione 871/2009).

Nell’ipotesi, infine, in cui le ferie maturate nell’esercizio (t) non siano state ancora fruite dal dipendente alla fine dell’esercizio (t+1), il debito resterà iscritto in bilancio, e dovrà essere eventualmente adeguato in base alle retribuzioni correnti. Al termine dell’esercizio (t+1) si procederà comunque alla rilevazione delle ferie maturate e non godute in tale esercizio, come sopra illustrato.

FERIE GODUTE NON MATURATE

Nell’ipotesi in cui il dipendente abbia, invece, usufruito anticipatamente di ferie non maturate, alla chiusura dell’esercizio dovrà procedersi alla rilevazione delle scritture di assestamento per i relativi importi, determinati come sopra illustrato, di competenza dell’esercizio successivo.

a) Rilevazione del risconto attivo per ferie godute ma non maturate:

FERIE GODUTE NON MATURATE

b) Rilevazione del risconto attivo per contributi a carico dell’azienda per ferie godute ma non maturate:

Gli importi saranno esposti in bilancio alla voce D “Ratei e Risconti” dell’Attivo dello Stato Patrimoniale.