Nel caso in cui il Contribuente si accorga che la compensazione effettuata con un modello F24 presentato a saldo zero risulti errata, può chiedere l’annullamento della delega di pagamento, compilando questo modulo con le informazioni richieste.

Non è possibile annullare il modello F24 con saldo uguale a zero relativo a tributi non gestiti dall’Agenzia delle Entrate (ad esempio, Inps, Inail, Cciaa).

Author: salvatore.crapanzano

Buoni carburante – expertup causali

Per quanto riguarda i buoni carburanti, abbiamo la causale 2769 (figurativa).

Per il fringe Benefit la causale da utilizzare è la 206.

Expertup, forfettari cambi di regime

Cosa fare se un contribuente esce dal regime forfettario o vi rientra? Come impostare il software Exertup?

Per eseguire il riporto a cui Lei fa riferimento occorre anzitutto che il dichiarativo 2023 (anno imposta 2022) sia adeguato dal modello dell’anno precedente e inoltre che dentro il “Frontespizio” del modello 2023 > sezione “Dati anagrafici” sia inserito il flag su “Fuoriuscita dal regime” (tale flag è manuale e occorre che il quadro LM non sia presente nel modello); solo allora il programma proporrà in RN38 co.4 l’importo dell’acconto presente nell’LM del modello relativo all’anno precedente in sezione “Acconti” > “Versamento”.

Acconti forfettari, come gestirli? RN38 colonna 4

Un tema che ritorna sempre all’atto della fuoriuscita da un regime agevolato (forfetario o di vantaggio) è quello relativo agli acconti d’imposta che occorre eventualmente versare nel primo anno di applicazione del regime IRPEF ordinario.

Si consideri il caso del contribuente che ha applicato il regime forfetario per l’ultima volta nel 2021 e che, dal 2022, applica quello ordinario.

In assenza di interventi di fonte ufficiale sul punto, per dirimere la questione occorre rifarsi alla disciplina generale in materia di versamento degli acconti delle imposte sui redditi, cui rimandano le disposizioni istitutive di entrambi i regimi.

La norma di riferimento risale a 45 anni fa: si tratta dell’art. 1 comma 1 della L. 97/77, che subordina l’obbligo di versamento dell’acconto IRPEF/IRES alla circostanza che, nel periodo d’imposta precedente (nel nostro esempio, 2021) a quello di riferimento (nel nostro esempio, 2022), allo stesso tempo:

– si sia registrata un’imposta a debito, al netto delle detrazioni, dei crediti d’imposta e delle ritenute subite (la c.d. “base storica” di riferimento);

– tale imposta risulti pari o superiore a un determinato ammontare (52 euro – “vecchie” 100.000 lire – per l’IRPEF e 21 euro – “vecchie” 40.000 lire – per l’IRES).

In base alla norma richiamata, si ritiene che gli acconti dell’imposta sostitutiva del regime forfetario relativi al 2022 non siano dovuti da coloro che hanno applicato il regime per l’ultima volta nel 2021. In tale ipotesi, dal momento che per il 2022 non sarà dovuta alcuna imposta sostitutiva da dichiarare nel quadro LM del modello REDDITI PF 2023 (come conseguenza della fuoriuscita dal regime), nel 2022 non è dovuto alcun importo a titolo di acconto di tale imposta.

Potrebbe, invece, risultare dovuto l’acconto IRPEF 2022, da corrispondere in due rate o in un’unica soluzione, secondo le consuete modalità e con i codici tributo propri dell’IRPEF.

Ai fini del calcolo dell’acconto IRPEF 2022 con il criterio storico, peraltro, nessun rilievo assume il reddito assoggettato a imposta sostitutiva per l’ultima volta nel 2021. Pertanto, laddove il contribuente, nel 2021, non abbia conseguito ulteriori redditi assoggettabili a IRPEF o li abbia conseguiti, ma evidenziando nel rigo RN34 del modello REDDITI PF 2022 un importo inferiore a 52 euro, nel 2022 non sarebbe dovuto nessun acconto nemmeno a titolo di IRPEF.

Quale ulteriore conferma della bontà del nostro ragionamento, occorre citare la C.M. 31 ottobre 1977 n. 96/13/3983, secondo la quale “il presupposto dell’obbligo di versamento dell’acconto scaturisce dal fatto che il soggetto” rivesta “la qualità di contribuente nell’anno precedente: infatti l’acconto (…) viene commisurato all’imposta relativa all’anno decorso”. In altre parole, “ai fini dell’acconto la qualità di soggetto d’imposta deve sussistere tanto nel periodo di competenza quanto in quello precedente”.

Riprendendo un’altra volta il nostro esempio alla luce di tale documento di prassi, il contribuente che applica il regime ordinario nel 2022 dopo essere stato per l’ultima volta forfetario nel 2021:

– nel 2022 non deve più l’acconto dell’imposta sostitutiva del regime forfetario, perché non è più soggetto d’imposta;

– nel 2022 può essere soggetto all’obbligo di versamento dell’acconto IRPEF 2022 (in due rate o in unica soluzione) al ricorrere delle condizioni sopra evidenziate (in pratica, conseguimento di ulteriori redditi assoggettabili ad IRPEF nel 2021 che portino ad evidenziare, nel rigo RN34 del modello REDDITI PF 2022, un importo almeno pari a 52 euro).

Non sembrano poter condurre a differenti conclusioni nemmeno le istruzioni al rigo RN38 (“Acconti”), colonna 4 (“di cui fuoriusciti regime di vantaggio o regime forfetario”) del modello REDDITI FP 2022, nella quale devono essere indicati gli acconti dell’imposta sostitutiva del regime di vantaggio o del regime forfetario versati nel 2021 da parte dei contribuenti che ne sono fuoriusciti nello stesso 2021, applicando già da tale anno il regime ordinario.

A ben vedere, però, soltanto con riferimento al regime di vantaggio è contemplata l’ipotesi della fuoriuscita “in corso d’anno”, allorquando sia stato superato il limite di 45.000 euro di ricavi o compensi percepiti nel periodo d’imposta (cioè, per il superamento del limite di ricavi o compensi, fissato a 30.000 euro, di oltre il 50%).

Analoga ipotesi non è prevista, invece, relativamente al regime forfetario: potrebbe quindi sorgere il dubbio che il richiamo operato dalle istruzioni ai forfetari fuoriusciti dal regime a partire dal 2021 ponga implicitamente in capo a essi l’obbligo di versamento dell’acconto dell’imposta sostitutiva relativa al medesimo anno, anche se non ne sono più soggetti passivi.

Si ritiene che tale conclusione sia però incoerente con il quadro normativo e interpretativo sopra delineato e che il suddetto richiamo interessi soltanto i contribuenti che hanno, ad esempio, corrisposto l’acconto per errore oppure a fini prudenziali.

Altra nota a supporto

Premessa – Il contribuente che per effetto delle norme transitorie ha mantenuto il regime dei minimi di cui alla Legge 244/2007 (art. 1 comma 117) adottato fin già dal 2014 anche per il periodo d’imposta 2015 deve calcolare l’acconto con le regole previste per tale regime. In pratica l’acconto va calcolato adottando il metodo storico, nella misura del 100% di quanto dovuto a titolo di imposta complessiva per il 2014. In particolare si dovrà fare riferimento al rigo LM14 di Unico 2015.

Regime dei minimi – I soggetti che nel 2014 hanno applicato il regime dei minimi possono determinare l’acconto 2015 sia con il metodo storico che con il metodo previsionale. Con riferimento agli acconti occorre evidenziare quanto segue:

- il regime dei minimi non prevede l’assoggettamento ad IRAP e quindi i soggetti in esame non sono tenuti al versamento del relativo acconto;

- va verificata la necessità di versare l’acconto IRPEF 2015 qualora dal Mod. UNICO 2015 risulti, oltre all’imposta sostitutiva, anche un’IRPEF dovuta (derivante dal possesso di altri redditi di natura diversa rispetto a quelli conseguiti in regime dei minimi, ordinariamente assoggettati a tassazione).

Fuoriuscita minimi – I contribuenti che fuoriescono dal regime dei minimi (ad esempio, a partire dal 1° gennaio 2015) e adottano il regime ordinario, determineranno il reddito 2015 nei modi ordinari assoggettando lo stesso ad IRPEF. Considerando il meccanismo di scomputo previsto nel quadro RN, Mod. UNICO PF, i soggetti fuoriusciti dal regime versano l’acconto dell’imposta sostitutiva (ancorché per lo stesso periodo siano soggetti all’IRPEF) che successivamente verrà fatta “confluire” nell’IRPEF. In sostanza, tali contribuenti versano l’acconto 2015 utilizzando i codici tributo previsti per l’imposta sostitutiva e dovranno indicare quanto versato a tale titolo a rigo RN38, colonna 4, Mod. UNICO 2016 PF.

Regime forfettario – I contribuenti che, a partire dal 01.01.2015, hanno optato, o sono naturalmente transitati per il regime forfettario di cui all’articolo 1, commi da 54 a 89, della legge 190/2014, non devono per quest’anno versare alcun acconto con riferimento all’imposta sostitutiva dovuta con aliquota del 15%. Il contribuente che proviene dal regime ordinario, transitando ad un regime con imposta sostitutiva, può valutare l’ipotesi di una determinazione dell’acconto IRPEF in via previsionale, non considerando il reddito d’impresa/lavoro autonomo.

Calcolo previsionale – Il contribuente che, nel 2015, è transitato per obbligo o per opzione nel regime forfettario provenendo da un regime ordinario dovrà valutate attentamente il da farsi. Sul punto va detto che manca nel regime forfettario di cui alla legge di Stabilità 2015 una disposizione analoga a quella prevista all’abrogato articolo 1, comma 117, della legge 244/2007 che obbligava i “minimi” a considerare anche in sede di calcolo previsionale le regole ordinarie e non quelle del regime agevolato. Pertanto, in assenza di indicazioni previste in tal senso, il contribuente in questi casi potrebbe validamente procedere a rideterminare l’acconto non su basi storiche ma su quelle previsionali arrivando per questi versi anche ad azzerare quanto dovuto.

Inizio attività forfettario – Per chi ha iniziato l’attività direttamente nel nuovo regime forfettario non ci sono problemi di sorta poiché; la norma istitutiva del nuovo sistema contabile si limita a stabilire che il pagamento dell’imposta sostitutiva (del 15%) va effettuato negli stessi termini e con le modalità previste per il versamento Irpef. Secondo il metodo storico il contribuente non è tenuto a versare acconti relativi all’imposta sostitutiva.

NUOVO FORFETTARIO – USCITA PER SUPERAMENTO DEL LIMITE DEI 100.000EURO

Per effetto delle novità introdotte dall’art. 1 comma 54 della L. 197/2022 (legge di bilancio 2023), dal 2023, in deroga alla regola generale secondo cui la fuoriuscita dal regime forfetario si verifica dall’anno successivo a quello in cui sono superati i requisiti d’accesso e permanenza o si è verificata una causa di esclusione, viene prevista l’esclusione automatica e immediata dal medesimo regime se, in corso d’anno, i ricavi e i compensi percepiti superano la soglia di 100.000 euro (art. 1 comma 71 della L. 190/2014).

Ai fini delle imposte dirette, per il periodo d’imposta in cui i ricavi o i compensi superano il predetto limite, il reddito è determinato con le modalità ordinarie (cfr. la Relazione illustrativa al Ddl. di bilancio 2023), con applicazione di IRPEF e relative addizionali. Ai fini IVA, è dovuta l’imposta a partire dalle operazioni effettuate che comportano il superamento del predetto limite. È quindi fatta salva l’esclusione da IVA per le operazioni precedenti che, ai sensi dell’art. 6 del DPR 633/72, si intendono già effettuate.

Così, se nel 2023 sono percepiti ricavi o compensi di importo superiore a 100.000 euro, dallo stesso 2023 il contribuente passa al regime IRPEF ordinario, con le conseguenze sopra evidenziate.

Peraltro, la legge non si sofferma sugli effetti della fuoriuscita immediata ai fini del calcolo degli acconti IRPEF e dell’imposta sostitutiva del regime forfetario eventualmente dovuti per lo stesso 2023.

Per quanto riguarda l’acconto IRPEF 2023, si ritiene che la fuoriuscita non produca alcuna conseguenza, anche se, nel modello REDDITI 2024, il calcolo dell’IRPEF dovuta per il 2023 dovrà tenere conto del reddito che, in assenza di fuoriuscita, sarebbe stato assoggettato all’imposta sostitutiva del regime forfetario.

In pratica, l’acconto IRPEF 2023 risulta dovuto secondo le regole ordinarie e, quindi, dovrà essere versato se il rigo RN34 (o RN61, colonna 4, in caso di obblighi di ricalcolo) del modello REDDITI 2023 PF è pari o superiore a 52 euro.

Se sussiste l’obbligo di versamento, è consigliabile adoperare il metodo storico (100% dell’importo del suddetto rigo RN34 o RN61, colonna 4, in presenza di obblighi di ricalcolo), perché, in caso di adozione del metodo previsionale, l’IRPEF che si ritiene dovuta per il 2023 andrebbe calcolata considerando anche il reddito che, in assenza di fuoriuscita, sarebbe stato assoggettato all’imposta sostitutiva del regime forfetario.

Relativamente, invece, all’acconto di tale imposta sostitutiva, occorre distinguere secondo che la fuoriuscita si verifichi prima o dopo il termine di versamento della prima o della seconda o unica rata d’acconto.

Ad esempio, nell’ipotesi in cui il limite di 100.000 euro sia già stato superato a giugno 2023 e, quindi, prima dello spirare del termine di versamento della prima rata vi sia già la certezza di passare al regime ordinario per il 2023, in linea di principio non sussiste più l’obbligo di versare l’acconto dell’imposta sostitutiva, perché dal 2023 non si è più soggetti d’imposta.

Infatti, come ricordato dalla C.M. 31 ottobre 1977 n. 96/13/3983 (in tema di acconto IRPEF, ma applicabile anche alle relative imposte sostitutive), “il presupposto dell’obbligo di versamento dell’acconto scaturisce dal fatto che il soggetto” rivesta “la qualità di contribuente nell’anno precedente: infatti l’acconto (…) viene commisurato all’imposta relativa all’anno decorso”. In altre parole, “ai fini dell’acconto la qualità di soggetto d’imposta deve sussistere tanto nel periodo di competenza quanto in quello precedente”.

Peraltro, a fronte della rigida posizione degli Uffici (si veda “Infondati gli avvisi bonari per omessi acconti nel passaggio al forfetario” del 5 aprile 2023), a fini prudenziali pare comunque possibile corrispondere l’acconto 2023 dell’imposta sostitutiva, assumendo come base “storica” di computo l’importo indicato nel rigo LM42 del modello REDDITI 2023, importo che potrà essere scomputato dall’IRPEF dovuta a saldo per il 2023, indicandolo nel rigo RN38, colonna 4 del modello REDDITI 2024 (ammesso che la numerazione rimanga la stessa).

Diversamente, se la fuoriuscita si verifica dopo il termine di versamento della prima o della seconda o unica rata, gli acconti eventualmente versati potranno essere scomputati dall’IRPEF dovuta a saldo per il 2023, indicandoli, anche in questo caso, nel rigo RN38, colonna 4 del modello REDDITI 2024 (ammesso che la numerazione rimanga la stessa).

Copyright 2023 © EUTEKNE SpA – riproduzione riservata

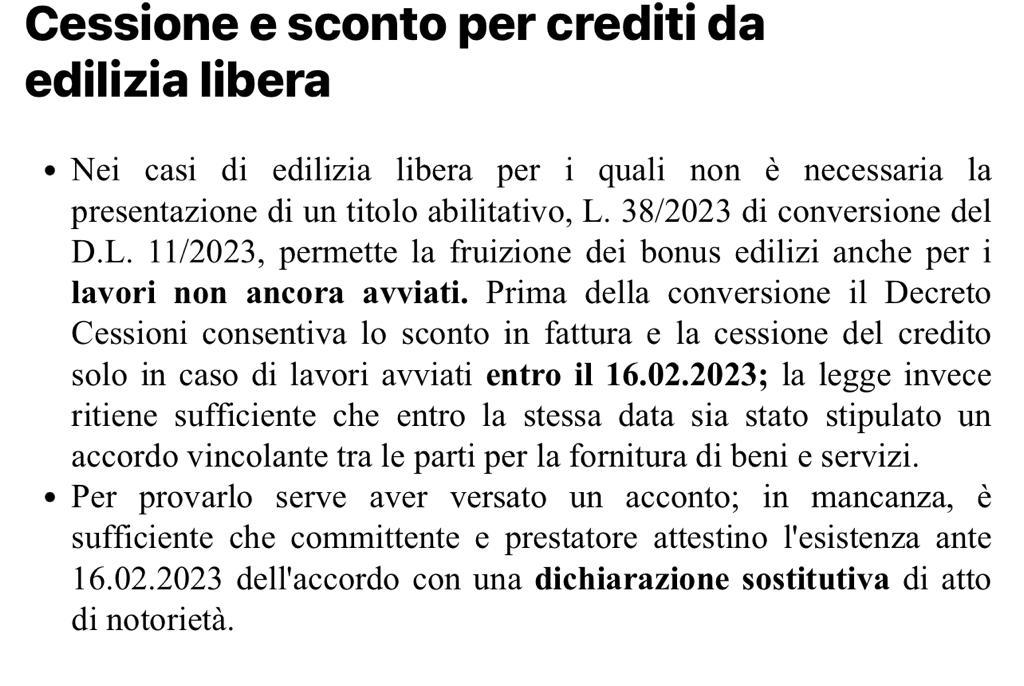

Asseverazione e Visto, solo con sconto o cessione

In linea generale, è sempre previsto l’obbligo di richiedere il visto di conformità e l’asseverazione della congruità delle spese se si sceglie di usufruire della cessione del credito o dello sconto in fattura al posto della detrazione in dichiarazione dei redditi, per le spese relative agli interventi di:

a) recupero del patrimonio edilizio di cui all’articolo 16-bis del TUIR

b) efficienza energetica di cui all’articolo 14 del decreto-legge 4 giugno 2013, n. 63;

c) adozione di misure antisismiche di cui all’articolo 16, commi da 1-bis a 1-septies del decreto-legge 4 giugno 2013, n. 63;

d) recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, di cui all’articolo 1, comma 219 e 220, della legge 27 dicembre 2019, n. 160;

e) installazione di impianti fotovoltaici di cui all’articolo 16-bis, comma 1, lettera h) del TUIR;

f) installazione di colonnine per la ricarica dei veicoli elettrici di cui all’articolo 16-ter del decreto-legge 4 giugno 2013, n. 63;

ad eccezione delle opere classificate come “attività di edilizia libera” o di interventi che comportano una spesa complessiva non superiore a 10.000 euro.

È invece sempre previsto l’obbligo di richiedere il visto di conformità e l’asseverazione della congruità delle spese, al fine di usufruire della cessione del credito o dello sconto per gli interventi che danno diritto al “bonus facciate” (articolo 1, comma 219, della legge n. 160/2019).

Ciò premesso, venendo al suo quesito, Le confermo che in caso di scelta della detrazione del 50%, non è necessario richiedere l’asseverazione sulla congruità delle spese se opta per l’utilizzo diretto in dichiarazione dei redditi della detrazione in 10 anni delle spese che sostiene per interventi di manutenzione straordinaria.

CCNL Informativa Lavoro assunzione

Informativa Contratto Metalmeccanica artigianato (Rotulo)

Informativa Operai Panificatori – Pizzerie _piscopo

Beni strumentali 4.0, Unico

In merito al credito d’imposta per investimenti in beni strumentali “4.0”, l’Agenzia delle Entrate, con le FAQ 5.6.2023 pubblicate sul proprio sito internet, ha fornito ulteriori precisazioni in merito alla compilazione del quadro RU del modello REDDITI

Investimenti “4.0” prenotati nel 2021 ed effettuati nel 2022

Nel primo caso, un’impresa nel corso dell’anno 2022 ha completato l’acquisto di un bene strumentale nuovo 4.0 ex L. 232/2016 per il quale era stata effettuata nel 2021 la relativa “prenotazione” (ordine vincolante e versamento dell’acconto del 20%).

Sotto il profilo dichiarativo, l’impresa ha:

– indicato l’importo del credito d’imposta maturato nel rigo RU5, colonne 2 e 3, del modello REDDITI 2022;

– riportato l’ammontare dell’investimento effettuato nel rigo RU140 del medesimo modello.

È stato quindi chiesto, con riferimento a tale fattispecie, se i medesimi dati debbano essere nuovamente esposti nel rigo RU130 del modello REDDITI 2023.

L’Agenzia delle Entrate risponde precisando anzitutto che, come affermato nelle istruzioni per la compilazione del modello REDDITI 2022, nel rigo RU140 andavano indicati gli investimenti effettuati successivamente alla chiusura del periodo d’imposta di riferimento del citato modello (vale a dire il 2021) ed entro il 31.12.2022 per i quali entro il 31.12.2021 si era proceduto all’ordine vincolante ed era stato versato l’acconto del 20% (c.d. “prenotazione”).

Il corrispondente credito d’imposta, sebbene non ancora utilizzabile nel citato periodo d’imposta, andava comunque indicato nella colonna 2 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo (in cui va indicato l’ammontare del credito spettante nel periodo d’imposta cui si riferisce la dichiarazione).

Viene quindi precisato che nel modello REDDITI 2023, nel rigo RU130 vanno indicati gli investimenti effettuati nel periodo d’imposta oggetto di tale dichiarazione (vale a dire il 2022) ma diversi da quelli già esposti nel rigo RU140 del modello REDDITI 2022.

Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

La descritta modalità di compilazione, ad avviso dell’Agenzia, consente di evitare che i medesimi investimenti vengano dichiarati due volte (prima nel modello REDDITI 2022 e poi nel modello REDDITI 2023), con conseguente duplicazione del corrispondente credito d’imposta.

Investimenti “4.0” effettuati nel 2020 e interconnessi nel 2022

La seconda fattispecie analizzata dall’Agenzia delle Entrate riguarda un’impresa che ha effettuato nel periodo d’imposta 2020 uno o più investimenti in beni 4.0 (Allegato A o B della L. 232/2016), procedendo alla loro interconnessione al sistema aziendale nel 2022.

Si chiedeva se il credito d’imposta maturato a seguito di tali investimenti dovesse essere riportato nel modello REDDITI 2021, anche con presentazione di dichiarazione integrativa, oppure nel modello REDDITI 2023.

Con riferimento a tale fattispecie, l’Agenzia delle Entrate ha affermato che il credito maturato e l’ammontare degli investimenti realizzati nel 2020 per l’acquisto di beni strumentali di cui all’Allegato A o B della L. 232/2016 vanno indicati, eventualmente anche mediante presentazione di dichiarazione integrativa, nel modello REDDITI 2021.

La risposta sottolinea che tale modalità di compilazione è direttamente desumibile dalle istruzioni del citato modello REDDITI 2021, laddove viene precisato che nel rigo “RU5, colonna 3, va indicato l’ammontare del credito d’imposta maturato nel periodo d’imposta di riferimento della presente dichiarazione“, e prescinde dal fatto che il credito maturato non fosse ancora utilizzabile in attesa dell’interconnessione.[Tratto da La Settimana in Breve n.23 del 9 Giugno 2023]