Author: salvatore.crapanzano

Maternità Sgravio

VERSAMENTO DELLA TASSA

LIBRI SOCIALI 2023

Buste paga sgravio 3% e 2% 2023

Pace fiscale e scritture contabile

Docente e libera professione

Paghe: determinazione sgravi

Paghe: Ex festività – permessi e premio

Forfettario e lavoro dipendente

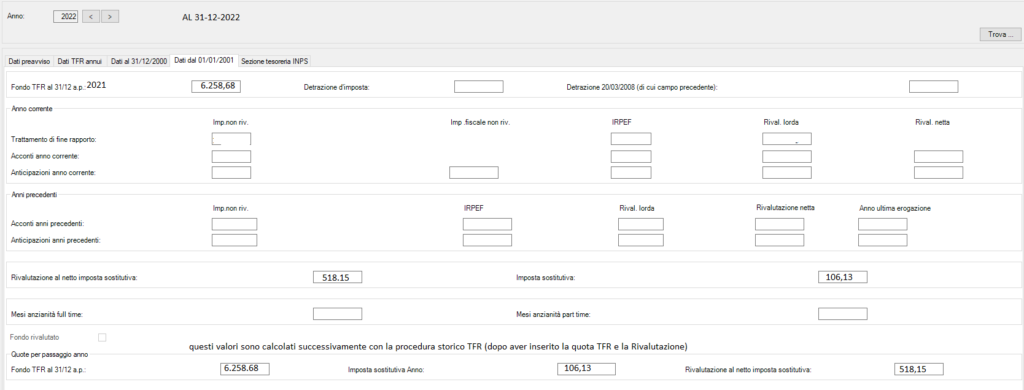

TFR caricamento in Expertup Lavoro

Per l’anno 2022 prendi i dati dell’anno precedente 2021. E si compila come sotto. Attenzione la quota passaggio anno è definita da una procedura come da paragrafo 2 sottostante.

Paragrafo 2 DUE

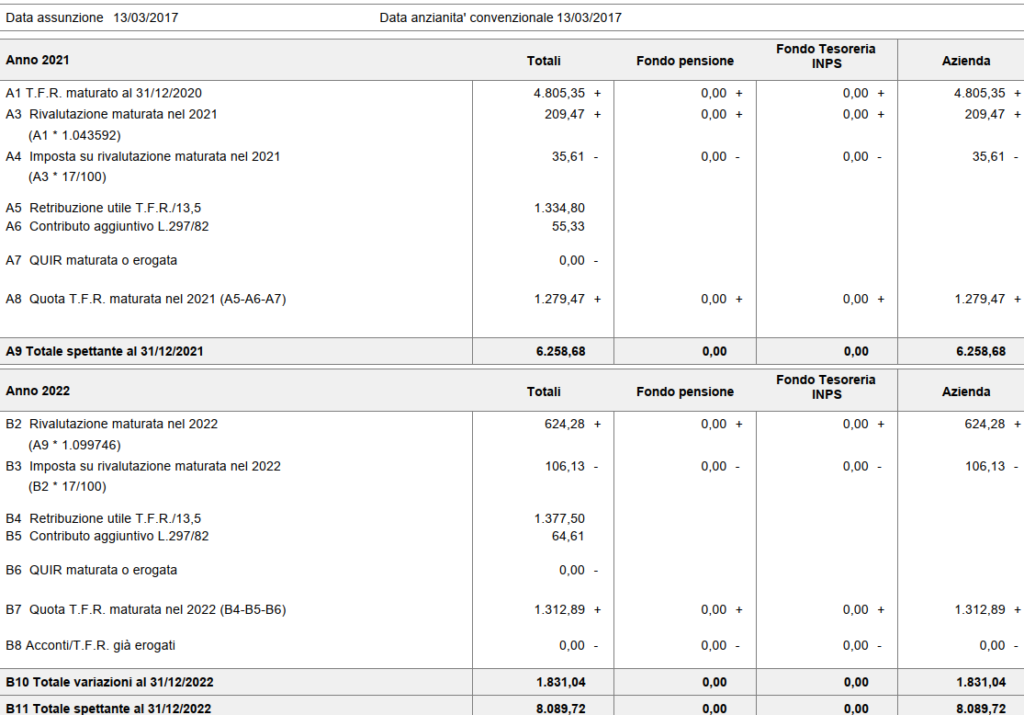

Qui devi mettere i dati della quota TFR riportata dal prospetto di fine anno 2022 passato

3 – paragrafo

Una volta inserito il dato devi andate nella procedura “ELABORAZIONI ANNUALI” e poi CALCOLO E STAMPA TFR ANNUALE

B5 —-> Ritenuta contr. aggiuntivo

B4—-> Retribuzione utile TFR

B7—-> TFR accanatonato nell’anno