L’Iva da applicare alle operazioni riguardanti i prodotti editoriali assume il carattere di un’imposta monofase: non colpisce l’incremento di valore dei beni nei vari passaggi ma l’Iva rimane in carico ad un unico soggetto passivo, l’editore.

L’editore è l’operatore che intraprende l’iniziativa economica editoriale, dove le operazioni interessate sono le seguenti cessioni: giornali quotidiani e periodici, libri, cataloghi e depliants, stampati su carta o registrati su supporti informatici o fisici (CD, CD-rom, ecc.).

Dall’altra parte sono esclusi dal regime dell’editoria i seguenti beni:

1) Cessioni dei prodotti editoriali unitamente a beni diversi dai supporti integrativi, con prezzo indistinto e in unica confezione, se il costo del bene ceduto congiuntamente alla pubblicazione è superiore al 50% del prezzo dell’intera confezione;

2) I prodotti editoriali oggetto di cessione intracomunitaria ed esportazione in quanto operazioni non imponibili iva;

3) Prestazioni di intermediazione;

4) I giornali periodici gratuiti quali veicoli per la diffusione di messaggi pubblicitari;

5) Prodotti editi on-line (es. E-book), ciò in quanto le cessioni telematiche sono da configurarsi quale “commercio elettronico diretto”, con l’impossibilità di estendere loro i benefici previsti per il settore editoriale dalla normativa Iva.

Per il calcolo dell’Iva nell’editoria sono applicabili due regimi che operano in base:

- Alle copie effettivamente vendute.

Questo primo regime costituisce il sistema obbligatorio di determinazione dell’imposta per le cessioni di:

– Cataloghi;

– Giornali e periodici pornografici;

– Giornali quotidiani, periodici e libri con beni diversi dai supporti integrativi;

– Riviste periodiche da parte di associazioni sportive e pro-loco, che esercitano l’opzione per l’esonero degli obblighi di tenuta delle scritture contabili e che già applicano l’imposta in misura forfettaria.

L’Iva a carico dell’editore è determinata, per ognuna o per tutte le testate o titoli, in base al numero delle copie effettivamente vendute, quindi sulla differenza (base imponibile) tra quelle da lui consegnate o spedite e quelle restituitegli in quanto rimaste invendute. Dalle copie effettivamente vendute si procedere allo scorporo dell’imposta dall’ammontare dei corrispettivi. Sulla base imponibile così determinata si deve poi applicare l’aliquota (in genere quella del 4%).

Ciò comporta, anche al fine di superare la presunzione di cessione, che l’editore istituisca una speciale registro tenuto e conservato ai sensi dell’articolo 39 del Dpr 633/1972, sul quale annotare, per ciascuna pubblicazione:

– la data di consegna o spedizione;

– le quantità consegnate o spedite;

– la descrizione del prodotto editoriale

– la data di restituzione;

– le quantità restituite;

– quelle cedute;

– il prezzo di copertina;

– la base imponibile

Per poter operare nel “Sistema delle copie vendute”, occorre manifestarne l’opzione, barrando l’apposito rigo del quadro VO, della dichiarazione annuale IVA da presentarsi l’anno successivo a quello in cui la scelta è stata operata, con effetto vincolante triennale. L’effetto dell’opzione varia in base alla diversa tipologia:

> Se è effettuata per l’intera testata o titolo, ha effetto fino a quando non è revocata, con le medesime modalità, ed è comunque vincolante per 3 anni;

> Se invece l’opzione è effettuata per singolo numero, essa è vincolata limitatamente al numero stesso e può essere comunicata cumulativamente per i numeri relativi all’intero anno, in sede di dichiarazione annuale.

- Alle copie consegnate o spedite, con forfetizzazione delle rese.

Questo secondo regime si applica limitatamente al commercio di libri, giornali quotidiani, periodici diversi da quelli elencati nella prima parte del nostro articolo, per il quale costituisce il sistema di base salvo opzione per il regime delle copie effettivamente vendute (l’esercizio di tale opzione si desume dal comportamento concludente ed è comunicata all’Agenzia delle Entrate tramite il rigo VO6 della dichiarazione Iva).

L’iva sulle cessioni può essere determinata per ciascuna testata o titolo sulla base delle copie consegnate o spedite, diminuite di una percentuale di resa forfetizzata pari al:

– 70% per i libri;

– 80% per i giornali quotidiani e i periodici.

La somma su cui applicare la percentuale forfettizzata è determinata dal prezzo di copertina di tutte le copie consegnate o spedite, anche a titolo gratuito, in abbonamento o in esecuzione di contratti estimatori (sono escluse le copie esportate, in quanto non imponibili e quelle cedute a titolo di campione gratuito, purché riportino la relativa specifica indicazione espressa sia sopra il prezzo di vendita, che sulla copertina).

L’Iva a carico dell’editore si determina scorporando l’imposta sull’ammontare dei corrispettivi diminuiti della percentuale di resa forfetizzata. Sulla base così determinata si applica l’aliquota del 4%.

Le variazioni di prezzo intervenute successivamente alla consegna o spedizione, comportano corrispondenti rettifiche della base imponibile già assoggettata all’imposta.

Nel regime forfettario l’editore dovrà tenere un apposito registro, detto “registro delle tirature“, annotando entro il mese successivo quanto segue;

– il numero delle copie consegnate o spedite (con esclusione di quelle di cui alle successive lettere b) e c)

– il numero delle copie consegnate o spedite in abbonamento, con esclusione di quelle di cui alla successiva lettera c)

– il numero di copie cedute senza applicazione dell’imposta in esportazione o cessione intracomunitaria

– il numero di copie costituenti la resa forfetaria, calcolata sul numero di copie consegnate o spedite di cui alla precedente lettera a)

– il prezzo di vendita al pubblico, comprensivo dell’imposta, di ciascuna copia

– l’ammontare dei corrispettivi, determinato moltiplicando il prezzo di cui alla lettera e) per il numero delle copie consegnate o spedite di cui alla lettera a), diminuito di quelle costituenti la resa forfetaria di cui alla lettera d)

– l’ammontare dei corrispettivi, comprensivi dell’imposta, riscossi per le cessioni di pubblicazioni effettuate in abbonamento, ridotto delle percentuali di forfetizzazione della resa

– l’ammontare complessivo imponibile determinato sulla base dell’importo dei corrispettivi di cui alle lettere f) e g), diminuito, a norma del comma 4 dell’articolo 27, delle percentuali ivi indicate

– l’ammontare della relativa imposta.

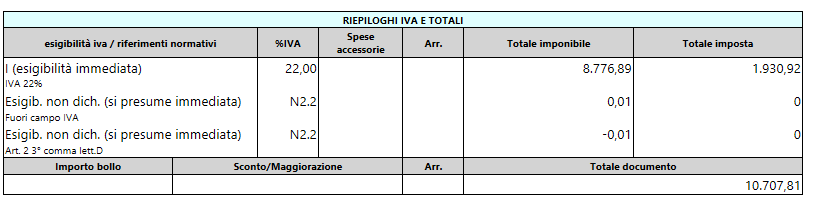

Per entrambi i regimi è necessario che le pubblicazioni rechino sulla copertina l’indicazione del prezzo di vendita al pubblico comprensivo di Iva. In assenza di tale requisito, pur restando ferma l’applicazione del regime monofase sull’intero prezzo della confezione, si renderà applicabile l’aliquota ordinaria Iva del 22% anziché quella ridotta.

Detto questo, in merito alla detraibilità degli acquisti non vi sono eccezioni degne di nota: l’editore può detrarre regolarmente l’imposta assolta sugli acquisti o sulle importazioni di beni e servizi impiegati nella produzione, edizione o commercio registrando il quanto nel registro degli acquisti. L’unica particolarità è dovuta dall’indetraibilità dell’imposta pagata in dogana relativamente alle pubblicazioni in esame importate dall’estero.

Come sottolineato in apertura di articolo, il regime dell’editoria si riferisce esclusivamente all’attività svolta dagli editori. << Tutti gli altri soggetti che intervengono nei successivi passaggi (distributori, commercianti e rivenditori), fino alla vendita all’acquirente finale, restano fuori dall’imposta, sia dal punto di vista sostanziale sia da quello formale >>. A loro, tuttavia, non è preclusa la detrazione dell’IVA pagata per l’acquisto dei beni, diversi dai prodotti editoriali, utilizzati nello svolgimento dell’attività di commercializzazione di questi ultimi.

<< Nel campo dell’editoria, pertanto, l’IVA deve essere corrisposta unicamente dall’editore (contribuente di diritto) sul prezzo di copertina della pubblicazione e l’imposta rimane condensata nel prezzo di vendita della pubblicazione e non può essere separatamente addebitata in fattura >>.

Per quel che concerne distributori e rivenditori vi è da precisare che quanto prima esposto si riferisce a soggetti che agiscono in nome proprio, in esecuzione di un contratto estimatorio o di una vera e propria cessione;ciò in quanto, qualora agissero invece in nome e per conto dell’editore, in esecuzione di contratti di deposito con rappresentanza o di altre tipologie contrattuali similari, il corrispettivo afferente tale attività d’intermediazione sarebbe soggetto a IVA nei modi ordinari, con applicazione delle normali regole in tema di detrazione e rimborso.