Si usa il modello F24 ACCISE con il codice tributo RUOL nella sezione accise, poi si invia la pec a protocollo@pec.agenziariscossione.gov.it allegando il modello RC1 (istanza art. 31) entro 3gg dal protocollo di invio del modello f24. Si allega il modello F24 accise alla PEC

Senza categoria

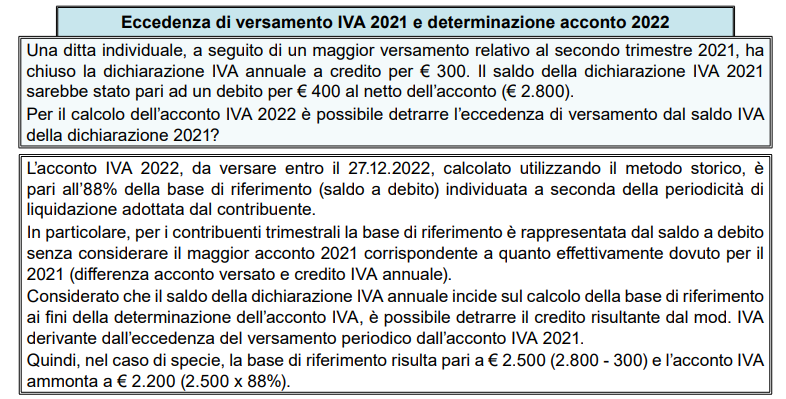

Decontribuzione SUD (esonero contributivo di cui all’articolo 27 del Dl 104/2020) – in DR attenzione correzione in diminuzione cod 99

art. 10 bis dl 137/2020 – esonero contributivo di cui all’articolo 27 del Dl 104/2020

1. DOMANDA

La decontribuzione sud prevista dall’art. 27 dl 104/2020 (decreto agosto) rientra nella previsione dell’art. 10 bis del dl 137/2020 (non tassabilità aiuti covid)?

Se si, considerato che contabilmente i contributi a carico dell’azienda vengono rilevati al netto di detta decontribuzione, è corretto operare in DR2023 una variazione in diminuzione utilizzando il codice 99?

Cordialità.

Si chiede se l’esonero contributivo di cui all’articolo 27 del Dl 104/2020 e prorogato dalla legge 178/2020 (articolo 1, commi da 161 a 168), possa essere qualificato come contributo e/o indennità erogato a seguito dell’emergenza Covid che ai sensi dell’articolo 10-bis del Dl 28 ottobre 2020, n. 137, non rilevano ai fini delle imposte sui redditi e sull’Irap. In buona sostanza, il contribuente potrebbe considerare tra i costi del personale l’importo dei contributi previdenziali al lordo della decontribuzione Sud, risparmiando pertanto imposte e Irap?

2. RISPOSTA

La risposta al quesito è positiva. Ai sensi dell’articolo 10-bis, comma 1, del Dl 137/2020, i contributi e le indennità di qualsiasi natura erogati in via eccezionale a seguito dell’emergenza Covid-19, e diversi da quelli esistenti prima della medesima emergenza, da chiunque erogati e indipendentemente dalle modalità di fruizione e contabilizzazione, spettanti ai soggetti esercenti impresa, arte o professione, nonché ai lavoratori autonomi, non concorrono alla formazione del reddito imponibile. La percentuale è pari al 30% dei contributi pagati dal datore di lavoro.

In merito al quesito posto si rammenta che la c.d. “decontribuzione Sud” è una specifica agevolazione che si concreta in un esonero contributivo parziale dei contributi previdenziali dovuti dai datori di lavoro applicabile a tutti i contratti di lavoro dipendente, salvo quelli di lavoro domestico, in relazione ai rapporti di lavoro dipendente nelle seguenti regioni considerate aree svantaggiate: Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, Sicilia.

Ció detto, evidenziando che non si rinvengono specifici chiarimenti da parte di ade, si – concorda – con quanto prospettata in quesito e quindi, nello specifico, che si possa applicare l’art. 10-bis, DL 137/2020 citato in quesito che, come rammentato, fissa un principio – generale – di intassabilità delle agevolazioni covid.

Si condivide, quindi, che in tale fattispecie, va operata una – variazione in diminuzione ai fini fiscali – in dichiarazione redditi (codice “99”) che qualora non effettuata, di fatto, comporterebbe la tassazione della agevolazione usufruita (sarebbe un nonsense).

Il contributo è diverso rispetto allo 0,80 della legge 234/2021 a vantaggio dei lavoratori

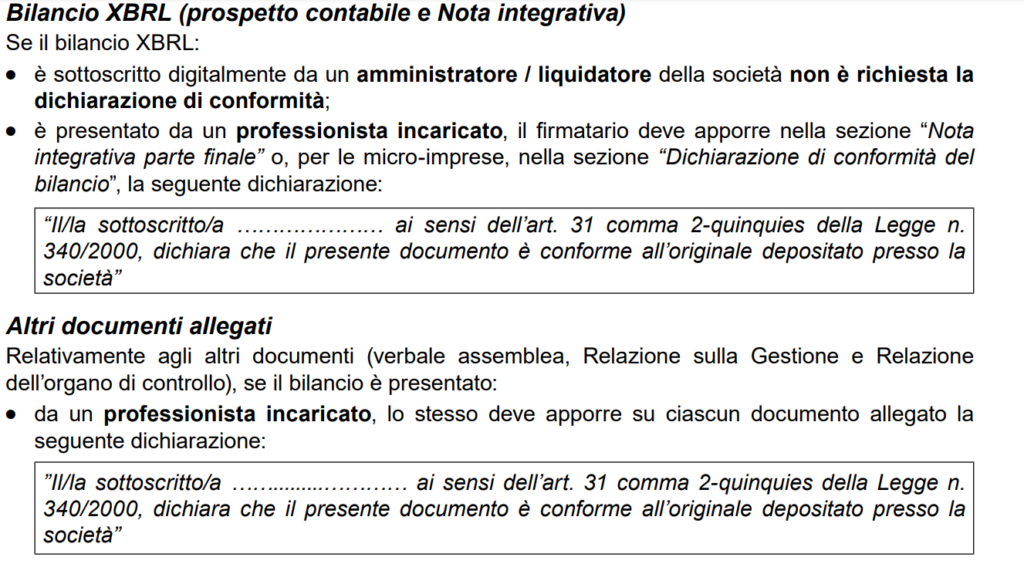

Professionista (dottore commercialista) incaricato del deposito del bilancio

Se il deposito del bilancio è affidato ad un professionista abilitato ex art. 31, commi 2-quater e

2-quinquies, Legge n. 340/2000 è sufficiente la presenza della sola firma digitale dello stesso (dottore

commercialista).

Va evidenziato che se il professionista:

O non è in possesso del certificato di sottoscrizione con ruolo deve inserire nel modello XX

“NOTE” la seguente (o analoga) dicitura:

“Il sottoscritto …………………., iscritto all’Albo dei Dottori commercialisti e degli Esperti contabili

di …………………….. al n. ………, dichiara, ai sensi degli artt. 46 e 47 del DPR n. 445/2000, di

non avere provvedimenti disciplinari in corso che comportino la sospensione dall’esercizio

dell’attività professionale, e di essere stato incaricato dal legale rappresentante pro-tempore

della società all’assolvimento del presente adempimento come previsto dall’art. 31 della Legge

n. 340/2000”

”Il/la sottoscritto/a ……………………… ai sensi dell’art. 31 comma 2-quinquies della Legge n.

340/2000, dichiara che il presente documento è conforme all’originale depositato presso la

società”

modifica pratiche CCIIAA

Il sottoscritto Dott. CRAPANZANO VINCENZO consapevole delle responsabilità penali previste in caso di falsa dichiarazione, ai sensi degli artt. 46 e 47 D.P.R. n. 445/2000, dichiara, ai sensi dell’art. 31, comma 2 quinquies della Legge n. 340/2000:

1) di essere iscritto alla sezione A dell’Ordine dei Dottori Commercialisti e degli Esperti Contabili della

Provincia di AGRIGENTO al n. _13/A e di non aver procedimenti disciplinari in corso che comportino la

sospensione dall’esercizio dell’attività professionale

2) di essere stato incaricato da tutti i soggetti obbligati per legge alla presentazione della presente

domanda/denuncia, ivi compresi i soggetti indicati nei modelli Intercalari P, se allegati alla presente, allo

scopo di assolvere a tutti gli adempimenti pubblicitari in essa contenuti, così come previsto dalle

corrispondenti disposizioni normative di riferimento.

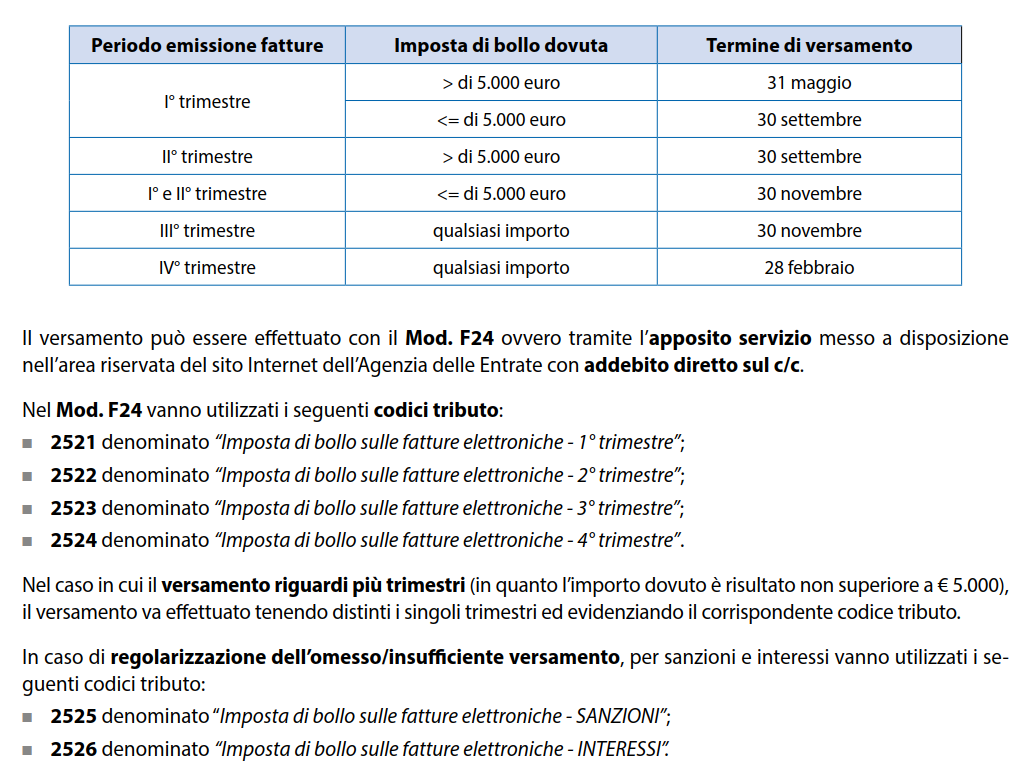

Bolli Fatture 2023

Spese rappresentanza 75% Modello Unico quadro RF

Nella redazione del quadro RF (per le imprese in contabilità ordinaria) e del quadro RE (per gli esercenti arti e professioni), come di consueto le spese di rappresentanza vanno distinte in base alla tipologia.

Innanzitutto, si ricorda che la disciplina relativa al reddito d’impresa (ex art. 108 comma 2 del TUIR e DM 19 novembre 2008) rileva anche ai fini del reddito di lavoro autonomo professionale.

Pertanto, fermi restando i diversi limiti di deducibilità, per entrambe le tipologie reddituali la nozione di spesa di rappresentanza va mutuata dal DM 19 novembre 2008 (circ. Agenzia delle Entrate n. 34/2009, § 1).

In sintesi, vengono definite spese di rappresentanza inerenti, sempreché effettivamente sostenute e documentate, le spese per erogazioni di beni e servizi:

- a titolo gratuito;

- effettuate con finalità promozionali o di pubbliche relazioni;

- il cui sostenimento risponda a criteri di ragionevolezza in funzione dell’obiettivo di generare, anche potenzialmente, benefici economici per l’impresa ovvero sia coerente con pratiche commerciali di settore.

Ciò posto, nella determinazione del reddito di lavoro autonomo, le spese di rappresentanza sono deducibili nel limite dell’1% dei compensi percepiti nel periodo d’imposta (art. 54 comma 5 del TUIR).

Inoltre, ove sostenute per finalità di rappresentanza, le spese alberghiere e di ristorazione sono prima assoggettate al limite di deducibilità del 75%, poi sommate alle altre spese di rappresentanza e, infine, sottoposte al limite di deducibilità dell’1% dei compensi (circ. Agenzia delle Entrate n. 34/2009, § 5.2).

Si supponga che, nel periodo d’imposta 2022, un professionista abbia percepito compensi pari a 200.000 euro e sostenuto spese di rappresentanza pari a 2.500 euro, di cui 800 euro relativi a vitto e alloggio.

Si opera come segue:

- il limite del 75% viene applicato alle spese di vitto e alloggio (800 × 75% = 600 euro);

- l’ammontare così ottenuto (600 euro) si somma alle altre spese di rappresentanza (1.700 euro), per un totale di 2.300 euro;

- si applica il limite dell’1% dei compensi (200.000 × 1% = 2.000).

L’importo deducibile è pertanto pari a 2.000 euro, mentre 500 euro sono definitivamente indeducibili.

Ove sostenute con finalità di rappresentanza, le spese di vitto e alloggio devono essere indicate, per il 75% del loro importo, nella colonna 1 del rigo RE16 (nella quale, nel nostro caso, occorrerà quindi esporre 600).

Atteso che l’importo deducibile delle spese di rappresentanza, indicato nella colonna 3 del medesimo rigo, deve corrispondere alla somma degli importi indicati nelle colonne 1 e 2, le spese di rappresentanza (diverse da vitto e alloggio) sono indicate nella colonna 2 per l’importo deducibile (1.400 e non 1.700). Il totale deducibile di 2.000 (600 + 1.400) deve poi essere riportato nella colonna 3.

Passando al reddito d’impresa, le spese di rappresentanza sono deducibili in misura pari:

- all’1,5% dei ricavi e proventi della gestione caratteristica fino a 10 milioni di euro;

- allo 0,6% dei suddetti ricavi e proventi per la parte eccedente 10 milioni di euro e fino a 50 milioni di euro;

- allo 0,4% dei suddetti ricavi e proventi per la parte eccedente 50 milioni di euro.

Anche qui, tali oneri vanno indicati in base alla tipologia, distinguendo tra le spese di vitto e alloggio sostenute con finalità di rappresentanza e le spese di rappresentanza di diversa natura.

In particolare, le spese di vitto e alloggio qualificabili come “spese di rappresentanza” devono essere prima assoggettate al limite di deducibilità del 75%, poi sommate alle altre spese di rappresentanza e, infine, sottoposte ai limiti di deducibilità di cui all’art. 108 comma 2 del TUIR.

Così, se nel 2022 una srl ha conseguito ricavi e altri proventi per un milione di euro e sostenuto spese di rappresentanza per 17.000 euro (delle quali 5.000 relative a prestazioni alberghiere e somministrazione di alimenti e bevande), tale importo deve essere oggetto di una variazione in aumento nel rigo RF23, indicando:

- nella colonna 1, le spese di vitto e alloggio (nel nostro caso, 5.000 euro);

- nella colonna 2, le spese di rappresentanza diverse da quelle indicate nella colonna 1 (nel nostro caso, 12.000 euro);

- nella colonna 3, la somma degli importi delle due precedenti colonne e, quindi, 17.000 euro.

Nel rigo RF43 occorre invece indicare gli importi deducibili, riportando:

- nella colonna 1, l’importo deducibile delle spese di vitto e alloggio sostenute con finalità di rappresentanza (3.750 euro, cioè il 75% di 5.000);

- nella colonna 2, l’importo deducibile delle spese di rappresentanza, incluso l’ammontare esposto nella colonna 1 (15.000 euro);

- nella colonna 3, l’importo della colonna 2 e, quindi, 15.000 euro.

Acconti IVA – appunti

Inps artigiani e commercianti le date 2023

Contributi Fissi anno 2023 e 20024

Prima 16/05/2023

Seconda 21/08/2023

terza 16/11/2023

quarta 16/02/2024

Compilazione Comunicazione edilizie Cessioni credito e Sconto fattura

Regime forfetario: come calcolare la rettifica Iva nel passaggio al forfait – Uscita dal forfettario

In ragione dell’incremento dell’ammontare della soglia di accesso al regime forfetario (art. 1 comma 54 della L. 190/2014), si è ampliata la platea di soggetti passivi che aderiscono a tale regime per l’anno d’imposta 2023, mentre nel 2022 rientravano ancora nel regime IVA ordinario.

I soggetti passivi in questione sono, in linea generale, tenuti a presentare la dichiarazione IVA per il 2022, oltre ad effettuare ancora la comunicazione dei dati delle liquidazioni periodiche per il quarto trimestre 2022.

I due adempimenti possono essere “unificati” se il soggetto passivo presenta la dichiarazione IVA entro il 28 febbraio e compila il quadro VP con i dati LIPE dell’ultimo trimestre dell’anno.

Per coloro che aderiscono al regime forfetario, è previsto nella dichiarazione IVA 2023 il rigo VA14: barrando la casella “1” si indica che si tratta dell’ultima dichiarazione IVA presentata prima dell’applicazione del regime.

Non è, invece, richiesta la compilazione del quadro VO della suddetta dichiarazione. Infatti, trattandosi di regime naturale, in presenza dei requisiti di legge, non è necessario esercitare alcuna opzione, né sussiste un vincolo di permanenza triennale (diversamente da quanto richiede l’art. 3 del DPR 442/97 proprio per i regimi opzionali).

In linea di principio, è sufficiente il comportamento concludente del soggetto passivo e la sua concreta attuazione sin dall’inizio dell’anno (2023). Nel caso del regime forfetario, ad esempio, ci si riferisce alle modalità di fatturazione e all’assenza delle liquidazioni periodiche.

I soggetti in possesso delle condizioni per il regime forfetario, i quali non intendono avvalersene, possono invece esercitare l’opzione per l’applicazione dell’IVA e delle imposte sui redditi nei modi ordinari (art. 1 comma 70 della L. 190/2014). In tal caso, l’opzione è comunicata con la prima dichiarazione successiva alla scelta operata, barrando la casella “1” del rigo VO33 del modello IVA.

Tale opzione non comporta alcun vincolo temporale di permanenza per le imprese in contabilità semplificata (ris. Agenzia delle Entrate n. 64/2018 e circ. n. 19/2019, § 3.1), anche qualora fosse applicato il regime c.d. delle registrazioni IVA (art. 18 comma 5 del DPR 600/73).

Analoga impostazione è stata adottata con riguardo ai professionisti che, pur avendo i requisiti per il regime forfetario, hanno applicato il regime di contabilità semplificata mediante comportamento concludente (interpello DRE Emilia Romagna n. 909-1960/2021).

Un’ipotesi particolare riguarda, inoltre, i soggetti che, nel corso del 2015, avevano optato per il regime di vantaggio (art. 27 comma 1 e 2 del DL 98/2011) e che dall’anno di imposta 2022 aderiscono al regime forfetario, mediante comportamento concludente. Nel caso di specie, dev’essere barrata la casella “3” nel rigo VO34, allegando il quadro VO al modello REDDITI 2023 (in assenza dell’obbligo di presentazione della dichiarazione IVA): in questo modo è revocata la scelta già effettuata per il regime di vantaggio, con la contestuale adesione al forfetario.

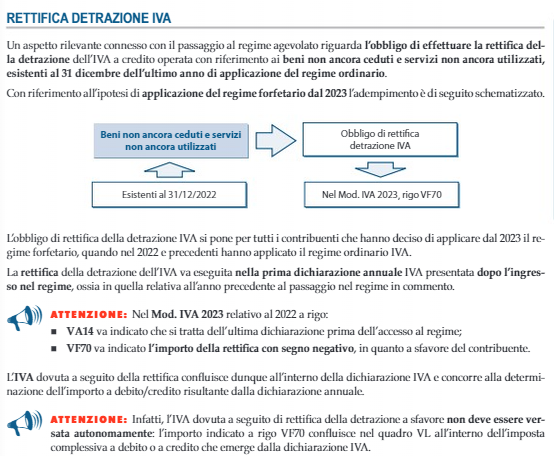

Possibile obbligo di rettifica della detrazione

Tra gli adempimenti dichiarativi richiesti da parte di coloro che dal regime IVA ordinario sono transitati a quello forfetario nel 2023 vi è anche la rettifica della detrazione in precedenza operata.

Ai sensi dell’art. 19-bis2 comma 3 del DPR 633/72, il mutamento del regime fiscale delle operazioni attive impone di rettificare la detrazione dell’IVA afferente i beni e i servizi acquistati dal soggetto passivo durante la permanenza nel regime ordinario.

Non si pone un tema di rettifica della detrazione per coloro che, prima di transitare al forfetario, hanno effettuato esclusivamente operazioni esenti (come, ad esempio, le prestazioni sanitarie o quelle socio-sanitarie) e non potevano fruire del diritto alla detrazione per ragioni “soggettive” ex art. 19 comma 2 del DPR 633/72.

I beni e i servizi che non sono stati ancora ceduti o utilizzati nell’attività d’impresa e che conferiscono il diritto alla detrazione in misura diversa da quanto previsto al momento dell’acquisto, richiedono la rettifica in parola. Lo stesso vale con riguardo ai beni ammortizzabili per i quali non è ancora decorso il periodo di c.d. “tutela fiscale”.

La rettifica della detrazione avviene compilando (con il segno meno) il rigo VF70, espressamente riferito – secondo le istruzioni alla compilazione del modello IVA – anche ai “soggetti che a partire dall’anno d’imposta 2023 si avvalgono del regime forfetario”, come dispone l’art. 1 comma 61 della L. 190/2014. Al fine di determinare l’importo complessivo delle rettifiche da indicare nel rigo VF70, è possibile compilare l’apposito prospetto D riportato nell’Appendice delle istruzioni del modello.

L’emergere di un debito in termini di IVA richiede di effettuare il versamento entro il termine ordinario previsto per il saldo dell’imposta, vale a dire il 16 marzo 2023, salvo pagamento differito e/o rateizzato.

Per l’anno 2019 —-> al 2015

La rettifica non deve essere operata:

- per i beni di costo unitario non superiore a 516,46 euro;

- per i beni il cui coefficiente d’ammortamento stabilito ai fini delle imposte dirette è superiore al 25%.

Nel caso di uscita dal regime forfettario, il contribuente potrà recuperare l’eventuale IVA a credito emergente dalla rettifica della detrazione a proprio favore già nel primo versamento periodico successivo alla fuoriuscita dal regime senza attendere la presentazione della dichiarazione annuale.