L’INPS fornisce i criteri generali per la corretta individuazione dell’Ente competente in materia di previdenza per i liberi professionisti che svolgano attività professionale di ingegnere o architetto, alla luce del combinato disposto dell’art. 18 co. 11 del DL 98/2011 (conv. L. 111/2011) con l’art. 7 dello Statuto di INARCASSA, in base al quale coloro che, pur essendo iscritti all’Albo e in possesso di partita IVA, esercitino la professione di cui si tratta in maniera abituale ma non esclusiva, affiancandola ad un’attività di lavoro dipendente o, comunque, ad un’attività soggetta ad altra forma di previdenza obbligatoria:

– sono esclusi dalla possibilità di iscriversi ad INARCASSA;

– devono iscriversi alla Gestione separata INPS e versare a quest’ultima, alla stregua dei professionisti “senza Cassa”, i contributi previdenziali obbligatori sui redditi di lavoro autonomo professionale percepiti.

In particolare, la circolare in commento richiama l’orientamento giurisprudenziale secondo cui é possibile ricondurre al concetto di “esercizio della libera professione produttivo di redditi professionali”, oltre all’espletamento delle prestazioni “riservate” ai professionisti iscritti agli Albi, anche l’esercizio di attività che, pur non soggette a riserva, presentino un “nesso” con l’attività professionale strettamente intesa, richiedendo il ricorso alle medesime cognizioni e competenze tecniche utilizzate nell’esercizio di quest’ultima.

In considerazione di ciò – fermo restando che quanto sopra vale per gli ingegneri e architetti che intrattengano anche un rapporto di lavoro subordinato – viene proposto, in forma tabellare, un elenco di attività di lavoro autonomo, distinguendo tra:

– attività che, se svolte in aggiunta all’attività professionale “tipica”, presentando una “connessione” con la stessa (nel senso sopra evidenziato), risultano “attratte” alla professione e produttive di redditi riconducibili ai redditi professionali costituenti la base imponibile per il pagamento dei contributi obbligatori ad INARCASSA (es. attività di consulente gestionale, amministratore di condominio, consulente e programmatore informatico, amministratore di società esercenti attività tecnica e/o tecnologica od operanti nel settore edile);

– attività che, se svolte in aggiunta all’attività professionale “tipica”, non presentando alcuna “connessione” con la stessa, né risultando subordinate all’iscrizione ad un Albo, sono soggette a contribuzione alla Gestione separata, precludendo l’iscrizione a INARCASSA e determinando l’assoggettamento di tutti i redditi percepiti al prelievo contributivo a favore della suddetta Gestione (es. procacciatore d’affari e consulente commerciale, consulente bancario e assicurativo).

Senza categoria

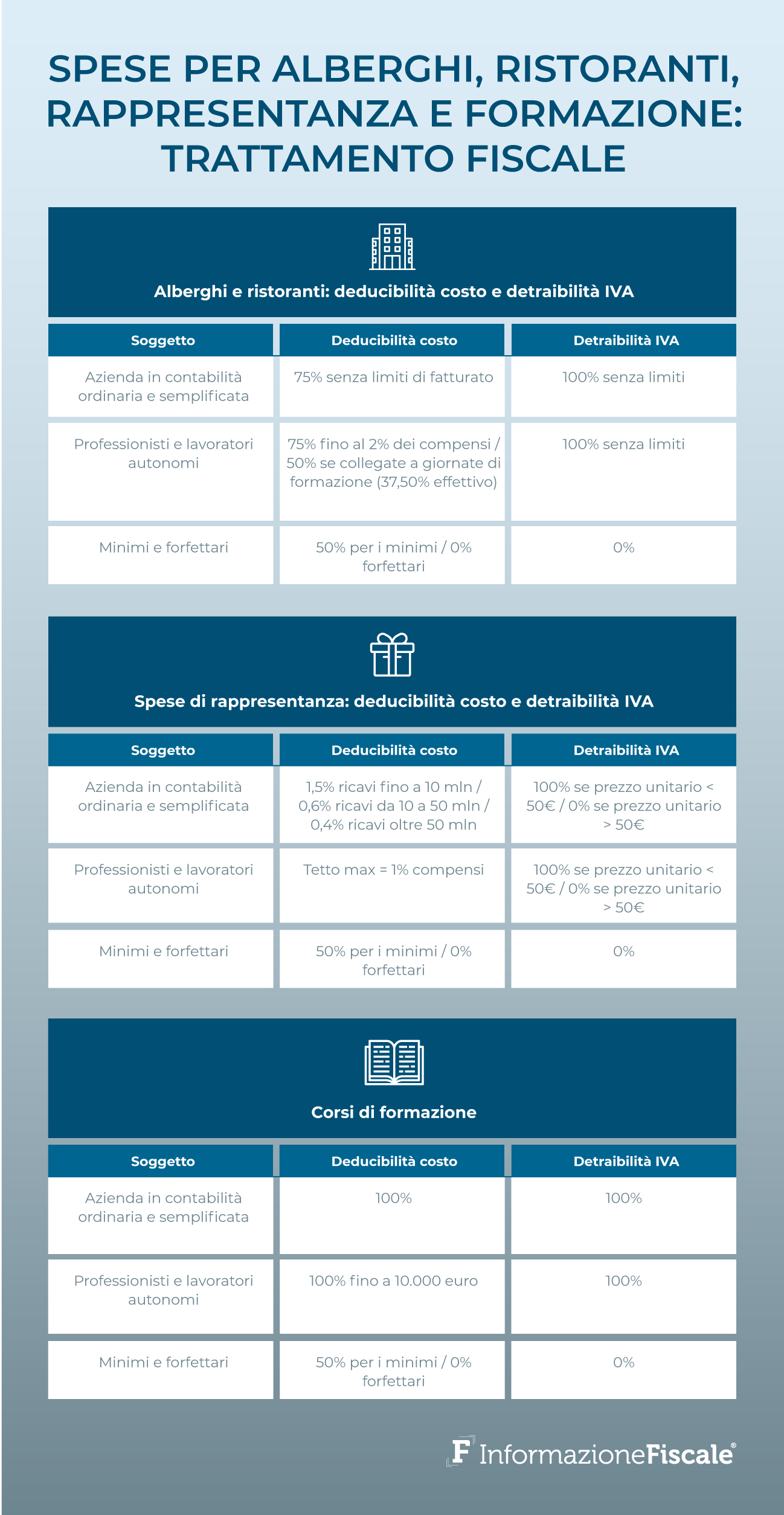

Spese Ristorante Albergo – Imprese ed Lavoratori Autonomi

Spese Viaggio e Trasporto (deducilità e detraibilità)

Trattamento contabile e fiscale di software e siti web

Il trattamento contabile e fiscale connesso all’acquisto o alla realizzazione di software e siti web aziendali è argomento di interesse corrente che è analizzato dalla Nota operativa n. 11/2015 dell’Accademia Romana di Ragioneria. La determinazione dello stesso e dei relativi oneri sostenuti, non è sempre semplice dal punto di vista operativo, richiede quindi un esame delle caratteristiche del prodotto o delle finalità dello stesso. È necessaria una iniziale distinzione tra software di base, che si sostanziano nelle procedure e nei programmi diretti al funzionamento degli elaborati (sistemi operativi: Windows, Mac Os) e software applicativi, composti da procedure e istruzioni che permettono alla macchina di eseguire determinate funzioni in grado di rispondere alle esigenze dell’utente (elaboratori di testo, database, fogli di calcolo).

I software di base sono funzionali al corretto utilizzo dell’hardware e il relativo costo di acquisto rientra tra le “Immobilizzazioni materiali” di cui al Principio contabile OIC 16, in quanto è da considerarlo unito a quello del cespite sul quale viene installato. Dal punto di vista fiscale i criteri di determinazione delle quote di ammortamentosono disciplinate dall’art 102 T.U.I.R.

I software applicativi, considerati come immobilizzazioni, sono diversamente articolati. Pertanto, ai fini di una corretta imputabilità nel bilancio devono essere distinti in:

- software acquistato a titolo di proprietà o in licenza d’uso a tempo indeterminato: deve essere iscritto nell’attivo patrimoniale, tra i “Diritti di brevetto industriale e diritti di utilizzazione delle opere dell’ingegno” riportandolo nella voce B.I.3. Fiscalmente, le quote di ammortamento sono quelle previste all’art. 103, co. 1, T.U.I.R., e non possono superare il 50% del costo complessivo sostenuto. L’impresa è libera nella scelta di determinare le quote di ammortamento con i criteri che ritiene più appropriati;

- software acquistato a titolo di licenza d’uso a tempo determinato: deve essere iscritto in bilancio alla voce “Concessioni, licenze, marchi e diritti simili” B.I.4. Fiscalmente si applica l’art. 103, co. 1, T.U.I.R., per cui la durata dell’ammortamento deve essere rapportata al periodo in cui si estende la licenza d’uso. I costi in tale caso sono imputati al conto economico secondo il principio di competenza;

- software autoprodotto per uso interno e non giuridicamente tutelato: in questo caso i costi del softwarerealizzato all’interno del nucleo aziendale, per il quale non è stato richiesto un riconoscimento giuridico, possono essere imputati al conto economico relativo all’esercizio di effettivo sostenimento.

L’Accademia Romana di Ragioneria si sofferma anche sulla situazione dei costi sostenuti per la realizzazione e l’implementazione dei siti internet, che devono essere capitalizzati dimostrandone l’utilità futura, stimandone la recuperabilità, utilizzando in questo caso il principio della prudenza. Non esistono norme civilistiche e principi contabili nazionali che si occupino di tali argomenti, si lascia ai redattori del bilancio la possibilità di intrepretazione delle regole generali.

Si comprende come rilevi, tuttavia, la caratteristica del sito differenziando lo stesso in:

- sito vetrina i cui relativi costi sono assimilabili alle spese di pubblicità, vendendo spesati nel conto economico dell’esercizio stesso in cui sono sotenuti. Sul piano fiscale si applica l’art. 108, co. 2, T.U.I.R.;

- effettivo strumento di lavoro nell’esercizio di impresa “sito e-commerce” i cui costi di realizzazione devono essere iscritti tra i “Diritti di brevetto industriale utilizzazione delle opere di ingegno” B.I.3. Le quote di ammortamento del costo di utilizzazione sono deducibili in misura non superiore al 50% del costo stesso. Se però il sito web è diretto ad un’espansione dell’attività aziendale, le spese dovranno essere indicate tra i “Costi di impianto e di ampliamento” B.I.1.

È anche possibile l’integrazione delle categorie dei siti tradizionali con sistemi di gestione utilizzabili tramite accesso all’area riservata del portale aziendale. Ai fini di una rilevazione contabile corretta, è necessario ripartire il costo complessivo tra le due componenti. Si precisa che in caso di appalto dei lavori di realizzazione a terzi, dovrà essere rilasciata una lettera di asttestazione che certifichi la quota di costo riferibile.

Le ritenute subite ma non pagate nessuna respon. contribuente

La risposta della Cassazione per le ritenute non versate

La solidarietà tra sostituto d’imposta e sostituito è un principio fissato dall’art. 35 D.P.R. 602/1973. Quando il sostituto viene iscritto a ruolo per imposte, sanzioni e interessi relativi a redditi sui quali non ha effettuato le ritenute né i relativi versamenti, il sostituito è coobbligato in solido. Questo in sostanza dispone la norma. Il percipiente si trova quindi di fronte al dilemma su quale sia il comportamento da tenere nel caso in cui non sia in possesso della certificazione relativa alla ritenuta subita.

D’altronde si trova nell’impossibilità di verificare se le ritenute subite siano state effettivamente versate. A fronte di una giurisprudenza piuttosto ferma sull’impossibilità di scomputare le ritenute non versate dal sostituto d’imposta, seppur subite dal percipiente (non mancano comunque sentenze di parere opposto), si contrappone una posizione critica della dottrina che ha da sempre sostenuto la possibilità del sostituito di scomputare le ritenute subite.

Una diversa interpretazione condurrebbe all’evidente duplicazione dell’imposta, in quanto il percipiente prima subisce la ritenuta e successivamente è chiamato a riversare le imposte a causa dell’inadempimento del sostituto d’imposta, fermo restando il diritto di regresso nei confronti di quest’ultimo. Le controversie che in passato hanno animato le aule delle commissioni tributarie sembrano aver trovato la soluzione definitiva. La Corte di Cassazione a Sezioni Unite, con sentenza 12.04.2019, n. 10378, ha affrontato il tema in questione. In particolare, la Suprema Corte fa una distinzione tra i due concetti di sostituzione e di solidarietà. Occorre raffrontare il contenuto dell’art. 35, D.P.R. 602/1973, con l’art. 64, D.P.R. 600/1973. Il primo si riferisce alla solidarietà di imposta che viene collegata a una duplice condizione: la mancata effettuazione della ritenuta ed il suo mancato versamento.

La seconda norma definisce i concetti di sostituto e responsabile d’imposta, disciplinando il giudizio di accertamento dell’imposta e in particolare il diritto di rivalsa di chi, in forza delle disposizioni di legge, è obbligato al pagamento di imposte in luogo di altri. In particolare, l’art. 64, D.P.R. 600/1973 è applicabile alla sostituzione a titolo di acconto, mentre l’art. 35 D.P.R. 602/1973 si riferisce alla sostituzione a titolo di imposta.

La Cassazione, accogliendo il ricorso del contribuente che aveva effettivamente subito la ritenuta, non versata dal sostituto, ha enunciato il seguente principio di diritto: “Nel caso in cui il sostituto ometta di versare le somme, per le quali ha però operato le ritenute d’acconto, il sostituito non è tenuto in solido in sede di riscossione, atteso che la responsabilità solidale prevista dall’art. 35 D.P.R. 602/1973 è espressamente condizionata alla circostanza che non siano state effettuate le ritenute”. La posizione dei giudici di legittimità non può che essere condivisa. Il sostituto d’imposta, avendo effettuato la ritenuta, dispone della provvista necessaria al versamento e rimane unico obbligato nei confronti del Fisco. Le ritenute subite quindi sono scomputabili liberamente, a prescindere dal versamento. Si aggiunge che l’eventuale mancata certificazione da parte del sostituto d’imposta può essere superata dalla produzione di idonea documentazione che attesti che la ritenuta è stata effettivamente subita (fattura, dichiarazione sostitutiva di atto di notorietà).

Split Payment professionisti

dal 01/07/2017 al 14/07/2018 dl50/2017

Fuori campo Iva gli importi da risarcimento ed interessi

Se le spese hanno natura risarcitoria sono sempre escluse dall’ambito di applicazione IVA. A dare questo chiarimento è stata l’Agenzia delle Entrate nella risposta 74 del 13 marzo 2019 qui allegata.

Nel documento di prassi l’istante ha chiesto conferma del fatto che le somme corrisposte a titolo esclusivamente risarcitorio, nonché per rivalutazione monetaria sul risarcimento danni e per relativi interessi siano escluse dal campo di applicazione dell’IVA ai sensi dell’articolo 15, primo comma, n. 1), del d.P.R. n. 633 del 1972.

Nel rispondere l’Agenzia delle Entrate ha ricordato come ai sensi dell’articolo 15, primo comma, n. 1) del Testo Unico IVA (DPR 633/72) non conconcorrono a formare la base imponibile le somme dovute a titolo di interessi moratori o di penalità per ritardi o altre irregolarità nell’adempimento degli obblighi del cessionario o del committente. Pertanto, presupposto stringente per l’esclusione dal campo IVA è l’esistenza di un risarcimento in senso proprio,dovuto a ritardi o inadempimento di obblighi contrattuali. Inoltre, già ca risoluzione 23 aprile 2004, n. 64/E era stato precisato che “le somme corrisposte a titolo di penale per violazione di obblighi contrattuali non costituiscono il corrispettivo di una prestazione di servizio o di una cessione di un bene, ma assolvono una funzione punitivo-risarcitoria. Conseguentemente dette somme sono escluse dall’ambito di applicazione dell’imposta sul valore aggiunto per mancanza del presupposto oggettivo”.

Nel caso di specie, considerato che come rappresentato nell’istanza, l’importo complessivo delle somme recuperate dal soggetto moroso comprendano gli interessi moratori e le spese per il recupero crediti, tali somme abbiano “natura risarcitoria” e debbano, pertanto, considerarsi escluse dal computo della base imponibile ai sensi dell’articolo 15, primo comma, n. 1), del d.P.R. n. 633 del 1972.

Fonte: Fisco e Tasse

Fatturazione di fine anno 2018.

Semplificati: anche i costi fuori campo Iva seguono la registrazione, entro 60 gg dalla effettuazione della operazione (risc./pagam)

Continuano a far discutere le modalità di determinazione del reddito dei contribuenti in regime semplificato per cassa, soprattutto in relazione al diffusissimo metodo ex articolo 18, comma 5, D.P.R. 600/1973, secondo cui i costi risultano rilevanti al momento della registrazione.

In particolare, si sta diffondendo la convinzione (sbagliata, a parere di chi scrive), secondo cui i costi non certificati tramite fattura perché fuori dal campo di applicazione dell’Iva (ad esempio le ricevute di bolli o assicurazioni) siano sempre e comunque rilevanti alla data del pagamento; in realtà, tale posizione non trova alcun fondamento, né giuridico, né nelle indicazioni fornite dall’Agenzia.

La data del pagamento costituisce infatti il dies a quo da cui computare i termini della registrazione, ma comunque la rilevanza di tali costi si avrebbe in ogni caso alla data in cui il documento risulta annotato nelle scritture contabili del contribuente.

I termini di registrazione

In alternativa al regime di cassa previsto dal 2017 per la gestione del reddito conseguito dai contribuenti in contabilità semplificata (regime di cassa che, comunque, deve ritenersi “misto” viste le numerose componenti che anche attualmente continuano ad essere assoggettate alla competenza), il comma 5 dell’articolo 18introduce un metodo alternativo ed opzionale che consente, per presunzione assoluta, di dare rilevanza alla registrazione della fattura, in luogo della movimentazione finanziaria.

In relazione ai costi documentati da fattura non si pongono pertanto particolari problemi (almeno sotto questo punto di vista), posto che l’articolo 25 D.P.R. 633/1972 regolamenta il momento entro il quale detti documenti vanno registrati, ossia il termine per l’invio della dichiarazione Iva relativa al periodo d’imposta di ricezione del documento (attualmente il 30 aprile dell’anno successivo).

I dubbi si sono posti in relazione ai costi che non vengono certificati tramite fattura.

Con riferimento a tale tema si è espressa l’Amministrazione finanziaria nei forum con la stampa specializzata tenutisi lo scorso mese, richiamando quanto già affermato nella circolare AdE 11/E/2017 per l’applicazione del regime di cassa: “i componenti positivi o negativi che concorrono alla determinazione del reddito di impresa secondo il principio di cassa (v. par. 3.1.), ma non sono considerate né cessioni di beni, né prestazioni di servizi ai fini Iva (articoli 2 e 3 del DPR n. 633 del 1972), – [ovvero le cd operazioni “fuori campo IVA”] – devono essere registrate entro 60 giorni dal momento in cui si considera rilevante l’operazione, ossia dalla data dell’avvenuto incasso o pagamento [secondo il principio stabilito dal citato articolo 9 del Dl n. 69 del 1989, nonché dall’articolo 1 del Dm n. 154 del 1989]”

L’Agenzia, con tale intervento, individua nel termine di 60 giorni dal pagamento il limite entro il quale occorre annotare detto documento, senza fare alcun riferimento al momento in cui sorge il diritto alla deduzione, tantomeno affermando che il pagamento è rilevante per individuare l’anno in cui dedurre il costo.

Viene, al contrario, posto un termine per evitare arbitraggi (eccessivi) nella registrazione del documento, ma la deduzione di tale costo comunque segue la regola derogatoria prevista dall’articolo 18 comma 5, ossia il momento della registrazione.

Qualora si volesse affermare, per assurdo, che tali costi debbano essere dedotti nell’anno di pagamento, si avrebbe di conseguenza una “deroga della deroga” assolutamente non supportata né dal tenore della norma (nella quale si afferma che il metodo della registrazione ha finalità semplificatorie), né da alcuna interpretazione dell’Agenzia (che, come detto, si è espressa unicamente circa il termine entro il quale la registrazione deve avvenire).

In definitiva, se un costo non certificato da fattura fosse pagato in dicembre 2017, esso potrebbe essere registrato anche ad inizio 2018, appunto entro 60 giorni dalla data in cui è intervenuto il pagamento stesso; ciò comporta che detto costo, per le regole che presidiano l’articolo 18, comma 5, D.P.R. 600/1973, risulterebbe rilevante nel 2018, senza possibilità di retrocederlo nel 2017 e senza che l’Agenzia possa in alcun modo contestare, come non lo può fare per le fatture, la scelta del contribuente di registrarlo (e dedurlo) nell’anno successivo, purché entro il termine fissato per tale tipologia di documento.

Emissione Fattura servizi e cessione beni

Termini di emissione della fattura

Secondo la regola generale, la fattura deve essere emessa non oltre il momento di effettuazione dell’operazione individuato ai sensi dell’art. 6 del DPR 633/72.

Tale momento coincide con:

- la consegna o spedizione dei beni mobili;

- la stipula dell’atto di acquisto per i beni immobili;

- il pagamento del corrispettivo per le prestazioni di servizi interne;

- l’ultimazione delle prestazioni di servizi generiche ex art. 7-ter del DPR 633/72, rese nei confronti di soggetti passivi UE o extra-UE.

Il pagamento del corrispettivo anteriormente al verificarsi di tali eventi ha comunque l’effetto di anticipare il momento impositivo e, dunque, l’obbligo di emissione della fattura.

Dunque, secondo la regola generale (fatturazione “immediata”), il documento deve essere emesso entro la mezzanotte del giorno in cui l’operazione si intende effettuata.

Esistono, tuttavia, alcune eccezioni (fatturazione differita).

| Tipologia di operazione | Termine di emissione della fattura |

| Generalità delle operazioni | Entro la mezzanotte del giorno in cui l’operazione si intende effettuata |

| Operazioni ex art. 21 co. 4 lett. a), c) e d) DPR 633/72 | Entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione |

| Cessioni intracomunitarie ex art. 41 DL 331/93 | Entro il giorno 15 del mese successivo a quello di effettuazione (inizio del trasporto o della spedizione dei beni dall’Italia) |

| Operazioni ex art. 21 co. 4 lett. b) DPR 633/72 | Entro il mese successivo a quello di consegna o spedizione dei beni |

Ulteriori ipotesi di differimento dell’obbligo di fatturazione sono previste in relazione a specifiche categorie di soggetti o a particolari tipi di operazioni (es. operazioni effettuate da imprese a mezzo di sedi secondarie; operazioni effettuate da banche; cessioni di beni inerenti contratti estimatori, ecc.).

Novità del DL 119/2018

Il DL 119/2018 (conv. L. 136/2018) introduce rilevanti novità in ordine all’obbligo di fatturazione.

In particolare, l’art. 11 del DL 119/2018 modifica, a regime, i termini di emissione delle fatture (indipendentemente dal formato cartaceo o elettronico), stabilendo che, a partire dall’1.7.2019, la fattura potrà essere emessa entro 10 giorni dal momento di effettuazione dell’operazione (determinato ex art. 6 del DPR 633/72). In tal caso, la data di effettuazione dovrà essere specificamente indicata sul documento, in quanto diversa da quella di emissione della fattura.

Il comma 4 dell’art.21 del DPR 633/72 stabilisce che la fattura deve essere emessa al momento dell’effettuazione dell’operazione.

Essa, in linea di massima coincide con:

- il momento della consegna o spedizione, nel caso dei beni mobili;

- il pagamento del corrispettivo, nel caso di prestazione di servizi.

Questa fattura è detta fattura immediata e, a partire dal 1° luglio 2019, potrà essere emessa entro 10 giorni dalla data di effettuazione dell’operazione.

Nel caso di cessione di beniè sempre stata prevista la possibilità di ricorrere alla fatturazione differita nel caso in cui la consegna o spedizione risulti da documento di trasporto o da altro documento idoneo a identificare i soggetti tra i quali è stata effettuata l’operazione.

La stessa facoltà è stata riconosciuta, a partire dal 1° gennaio 2013, per quanto concerne le prestazioni di servizi.

A questo proposito la norma prevede la possibilità di emettere una fattura cumulativa differita entro il giorno 15 del mese successivo a quello di effettuazione delle operazioni, per le prestazioni rese nel corso dello stesso mese solare nei confronti del medesimo committente, purché tali operazioni siano individuabili attraverso idonea documentazione.

Esempio:

l’impresa Alfa Srl effettua operazioni di manutenzione e riparazione di macchinari e impianti. Essa ha eseguito, nel corso del mese di maggio, tre lavori diversi per la ditta Rossi & C. Snc come segue

| Data | Importo |

| 05/05 | 1.000 |

| 21/05 | 700 |

| 29/05 | 1.200 |

| Totale | 2.900 |

L’impresa può emettere un’unica fattura per un importo di 2.900 euro entro il 15 giugno.

Per quanto riguarda l’idonea documentazione necessaria al fine di individuare le operazioni la CM 18/E del 2014 ha affermato che si può utilizzare a tal fine la documentazione commerciale prodotta e conservata, peculiare del tipo di attività svolta. A titolo di esempio possono costituire idonea documentazione:

- il contratto d’opera sottoscritto dalle parte;

- la nota di consegna dei lavori;

- la lettera d’incarico;

- la relazione professionale;

- il documento attestante l’avvenuto incasso del corrispettivo.

In ogni, da tale documentazione, deve potersi individuare con certezza la prestazione eseguita, la data di effettuazione e le parti contraenti.

Sempre secondo quanto dispone la CM 18/E del 2014 il contribuente può emettere fattura differita anche:

- nel caso in cui effettui una sola prestazione di servizi risultanti da idonea documentazione nello stesso mese, nei confronti del medesimo soggetto;

- in presenza di cessioni di beni e prestazioni di servizi effettuate nel corso dello stesso mese solare nei confronti del medesimo cessionario/committente.

Per quanto concerne i termini di registrazione, la fattura differita per servizi va annotata entro il giorno 15 del mese successivo a quello di effettuazione delle operazioni, ma l‘IVA va liquidata nel mese di effettuazione delle operazioni.

Esempio:

tornando all’esempio precedente la fattura emessa entro il 15 giugno va registrata sempre entro il 15 giugno, ma l’IVA deve essere liquidata con riferimento al mese di maggio e deve essere versata entro il 16 giugno.

Scaricare Links file pdf

Sono necessari

pdftk server e un programma di download come wget o aria2 o culr

da prompt dare

Scrive in un file di testo prova.txt

for /f “tokens=2” %l in (‘pdftk SOF0000_00.pdf dump_data_annots ^| find “AnnotActionURI”‘) do echo “%l” >> prova.txt

Esegue Wget

for /f "tokens=2" %l in ('pdftk Test.pdf dump_data_annots ^| find "AnnotActionURI"') do wget "%l"

Utilizza il seguente comando per più PDF:

for %f in (*.pdf) do for /f "tokens=2" %l in ('pdftk "%~f" dump_data_annots ^| find "AnnotActionURI"') do wget "%l"