Senza categoria

Assunzioni Agevolate 2024

ACCENTRAMENTO UNILAV E COMUNICAZIONI OBBLIGATORIE

Procedere su https://servizi.lavoro.gov.it/ autenticandosi con SPID andare in comunicazioni obbligatorie e poi accentramento. Attendere email e compilare il pdf già compilato firmando con firma autografa ed inserendo carta identità e codice fiscale del Dottore Commercialista che chiede l’accentramento su tutta Italia, nel mio caso da cosicilia.it ESEMPIO EMAIL che arriva

La sua comunicazione di accentramento è stata ricevuta.

Il codice di riferimento della comunicazione è il seguente: xxxxxxx

Vi ricordiamo che per completare la procedura occorre:

- stampare la comunicazione di accentramento disponibile al seguente link https://www.co.lavoro.gov.it/co/Accentramento.aspx?i

- firmarla;

- inviarla, unitamente a copia del documento di identità, tramite il seguente link https://www.urponline.lavoro.gov.it/s/crea-case selezionando nel campo “Categoria richiesta” la voce “Comunicazioni Telematiche”, e nel campo “Sottocategoria richiesta” la voce “Accentramento Comunicazioni Obbligatorie”.

Vi consigliamo inoltre di stampare e conservare questa email.

Mancata denuncia all’INAIL di soci e collaboratori senza maxi sanzione

Nell’ipotesi in cui ai lavori siano addetti collaboratori e coadiuvanti delle imprese familiari (anche artigiane), coadiuvanti delle imprese commerciali e soci lavoratori di attività commerciale e di imprese in forma societaria (anche artigiane), l’art. 23 del DPR 1124/65 richiede al datore di lavoro – qualora i predetti soggetti non siano oggetto di comunicazione preventiva di instaurazione del rapporto di lavoro ex art. 9-bis comma 2 del DL 510/96 – di denunciarli nominativamente in via telematica all’INAIL, indicando altresì il trattamento retributivo ove previsto.

La denuncia in questione deve essere effettuata almeno un giorno prima dell’inizio del rapporto di lavoro, tramite il servizio telematico “Denunce-DNA Soci”, disponibile sul portale dell’Istituto assicuratore (www.inail.it).

Per tali categorie di lavoratori, la denuncia nominativa si aggiunge agli obblighi e ai termini prescritti dall’art. 12 del DPR 1124/65, in quanto la prima è riferita al rapporto di lavoro, la seconda al rischio assicurato (invio telematico quadro P per soggetti non artigiani o modulo D e D1 per soggetti artigiani).

Vi è dunque l’obbligo di comunicare anticipatamente il codice fiscale dei soggetti sopra citati e può ben dirsi che esso sia speculare a quello riferito ai lavoratori dipendenti per i quali, si ricorda, è necessaria la comunicazione anticipata di assunzione.

Nel caso di cessazione dell’attività da parte di tali soggetti, gli unici obblighi sono quelli di comunicazione di cui all’art. 12 del DPR 1124/65.

Va altresì ricordato che l’eventuale omissione della comunicazione non comporta sanzioni analoghe a quelle riferite alla mancata regolarizzazione di un dipendente.

Infatti, le recenti FAQ dell’Ispettorato nazionale del Lavoro riferite alla maxisanzione hanno precisato, tra le varie, che il rapporto di lavoro instaurato di fatto deve presentare i requisiti propri della subordinazione ai sensi di quanto previsto dall’art. 2094 c.c.

Sono, pertanto, escluse dall’applicazione della maxisanzione le prestazioni lavorative che rientrano nell’ambito del rapporto societario ovvero di quello familiare, difettando di norma in tali casi l’essenziale requisito della subordinazione.

Per tali figure (in particolare coniuge, parenti, affini, affiliati e affidati del datore di lavoro) che non sono soggette all’ordinaria comunicazione UNILAV, la legge prevede appunto una comunicazione ex art. 23 del DPR 1124/65.

Ciò non significa naturalmente che la maxisanzione non possa venire applicata nel caso in cui si trovi al lavoro un familiare senza denuncia nominativa per il quale sia dimostrabile, in concreto (e con una certa complessità), l’esistenza di un rapporto di lavoro subordinato.

Nella normalità dei casi la sanzione che verrà contestata nel caso di mancata denuncia nominativa di soci e collaboratori va da 125 a 770 euro secondo quanto previsto dall’art. 195 del DPR 1124/65.

Previsti recuperi contributivi e assicurativi

Ad essa si accompagnano però i recuperi contributivi e assicurativi, sempre che, naturalmente, il periodo contributivo sia scaduto.

Ad esempio, ove venga trovato al lavoro a luglio 2024 un collaboratore familiare del settore commercio occupato senza denuncia da aprile 2024, a fini INAIL non verranno richiesti premi ma l’azienda verrà invitata a denunciare l’imponibile previsto per tale soggetto alla scadenza della autoliquidazione.

L’Istituto assicuratore, tramite il proprio servizio ispettivo o attraverso una istruttoria amministrativa, potrà verificare se l’azienda ha adempiuto all’obbligo e, ove ciò non sia avvenuto, la sede INAIL richiederà i premi omessi con le relative somme aggiuntive.Nell’ipotesi in cui ai lavori siano addetti collaboratori e coadiuvanti delle imprese familiari (anche artigiane), coadiuvanti delle imprese commerciali e soci lavoratori di attività commerciale e di imprese in forma societaria (anche artigiane), l’art. 23 del DPR 1124/65 richiede al datore di lavoro – qualora i predetti soggetti non siano oggetto di comunicazione preventiva di instaurazione del rapporto di lavoro ex art. 9-bis comma 2 del DL 510/96 – di denunciarli nominativamente in via telematica all’INAIL, indicando altresì il trattamento retributivo ove previsto.

La denuncia in questione deve essere effettuata almeno un giorno prima dell’inizio del rapporto di lavoro, tramite il servizio telematico “Denunce-DNA Soci”, disponibile sul portale dell’Istituto assicuratore (www.inail.it).

Per tali categorie di lavoratori, la denuncia nominativa si aggiunge agli obblighi e ai termini prescritti dall’art. 12 del DPR 1124/65, in quanto la prima è riferita al rapporto di lavoro, la seconda al rischio assicurato (invio telematico quadro P per soggetti non artigiani o modulo D e D1 per soggetti artigiani).

Vi è dunque l’obbligo di comunicare anticipatamente il codice fiscale dei soggetti sopra citati e può ben dirsi che esso sia speculare a quello riferito ai lavoratori dipendenti per i quali, si ricorda, è necessaria la comunicazione anticipata di assunzione.

Nel caso di cessazione dell’attività da parte di tali soggetti, gli unici obblighi sono quelli di comunicazione di cui all’art. 12 del DPR 1124/65.

Va altresì ricordato che l’eventuale omissione della comunicazione non comporta sanzioni analoghe a quelle riferite alla mancata regolarizzazione di un dipendente.

Infatti, le recenti FAQ dell’Ispettorato nazionale del Lavoro riferite alla maxisanzione hanno precisato, tra le varie, che il rapporto di lavoro instaurato di fatto deve presentare i requisiti propri della subordinazione ai sensi di quanto previsto dall’art. 2094 c.c.

Sono, pertanto, escluse dall’applicazione della maxisanzione le prestazioni lavorative che rientrano nell’ambito del rapporto societario ovvero di quello familiare, difettando di norma in tali casi l’essenziale requisito della subordinazione.

Per tali figure (in particolare coniuge, parenti, affini, affiliati e affidati del datore di lavoro) che non sono soggette all’ordinaria comunicazione UNILAV, la legge prevede appunto una comunicazione ex art. 23 del DPR 1124/65.

Ciò non significa naturalmente che la maxisanzione non possa venire applicata nel caso in cui si trovi al lavoro un familiare senza denuncia nominativa per il quale sia dimostrabile, in concreto (e con una certa complessità), l’esistenza di un rapporto di lavoro subordinato.

Nella normalità dei casi la sanzione che verrà contestata nel caso di mancata denuncia nominativa di soci e collaboratori va da 125 a 770 euro secondo quanto previsto dall’art. 195 del DPR 1124/65.

Previsti recuperi contributivi e assicurativi

Ad essa si accompagnano però i recuperi contributivi e assicurativi, sempre che, naturalmente, il periodo contributivo sia scaduto.

Ad esempio, ove venga trovato al lavoro a luglio 2024 un collaboratore familiare del settore commercio occupato senza denuncia da aprile 2024, a fini INAIL non verranno richiesti premi ma l’azienda verrà invitata a denunciare l’imponibile previsto per tale soggetto alla scadenza della autoliquidazione.

L’Istituto assicuratore, tramite il proprio servizio ispettivo o attraverso una istruttoria amministrativa, potrà verificare se l’azienda ha adempiuto all’obbligo e, ove ciò non sia avvenuto, la sede INAIL richiederà i premi omessi con le relative somme aggiuntive.

COME PAGARE CON F24 AVVISO DI ADDEBITO INPS?

Nel modulo F24 creare una partita, e per ogni partita nella sezione Paghe occorre inserire nella sezione INPS del modello F24 il codice sede: 0100, la causale contributo: RC01, la matricola inps dell’azienda per cui si effettua il pagamento, il periodo di riferimento: 10/2022 e l’importo a debito.

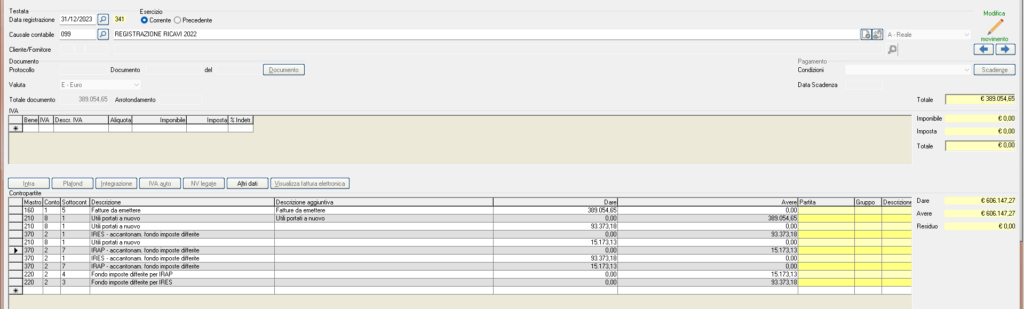

Scrittura utili emersi anno precedente con accantonamento imposte differite

Gli effetti delle correzioni contabili ai fini IRAP

La circolare 31 del 24 settembre scorso, al § 5, tratta degli effetti della correzione degli errori contabili sulla determinazione della base imponibile IRAP.

In via preliminare, viene precisato che, anche ai fini del calcolo del valore della produzione netta, così come in ambito IRES, le sopravvenienze attive o passive derivanti dalla correzione di errate registrazioni contabili (di regola imputate, rispettivamente, nelle voci E.20 ed E.21 del Conto economico) non assumono autonoma rilevanza reddituale. L’affermazione supera espressamente quanto in precedenza affermato dalla circolare n. 141/1998 (§ 3.2.1.3.3). In tale sede, il Ministero delle Finanze si era espresso a favore della rilevanza, ai fini IRAP, dei suddetti componenti reddituali, anche se derivanti da errori, a condizione che gli stessi fossero correlati a componenti classificabili originariamente in una delle voci rilevanti (voci ordinarie) ai fini della determinazione della base imponibile (c.d. principio di correlazione). Stando a tale impostazione, ad esempio, una sopravvenienza passiva rilevata nell’esercizio T, derivante dalla correzione di un errore contabile commesso nell’esercizio T-1, avrebbe comunque concorso alla formazione della base imponibile IRAP nell’esercizio T.

La circolare n. 31/2013 pone fine alla querelle: anche ai fini IRAP, la necessità di garantire il rispetto del principio di competenza “impone di dare rilievo ai fini fiscali esclusivamente alle corrette imputazioni temporali senza consentire l’applicazione di deroghe al principio di competenza stesso come avviene in bilancio nell’ipotesi di contabilizzazione di errori contabili”. L’Agenzia fonda la propria interpretazione sul disposto dell’art. 5 comma 5 del D.Lgs. 446/97, in base al quale, indipendentemente dalla effettiva collocazione nel Conto economico, i componenti positivi e negativi del valore della produzione sono accertati secondo i criteri di corretta qualificazione, imputazione temporale e classificazione previsti dai principi contabili adottati dall’impresa.

Infine, l’Agenzia delle Entrate ribadisce quanto affermato nella circolare n. 27 del 26 maggio 2009 (§ 3.1) con specifico riferimento alla rilevanza delle componenti reddituali imputate a patrimonio netto da parte dei soggetti IAS adopter. In particolare, in tale sede si è affermato che, nell’ipotesi di correzione di errori contabili effettuata a Stato patrimoniale, una diversa imputazione temporale di costi o di ricavi non assume rilevanza nell’esercizio di emersione in bilancio. Le componenti reddituali positive restano imponibili con riferimento all’esercizio di competenza e, di conseguenza, il loro mancato concorso alla formazione della base imponibile rimane sanzionabile con riferimento al periodo d’imposta in cui l’operazione doveva essere correttamente contabilizzata.

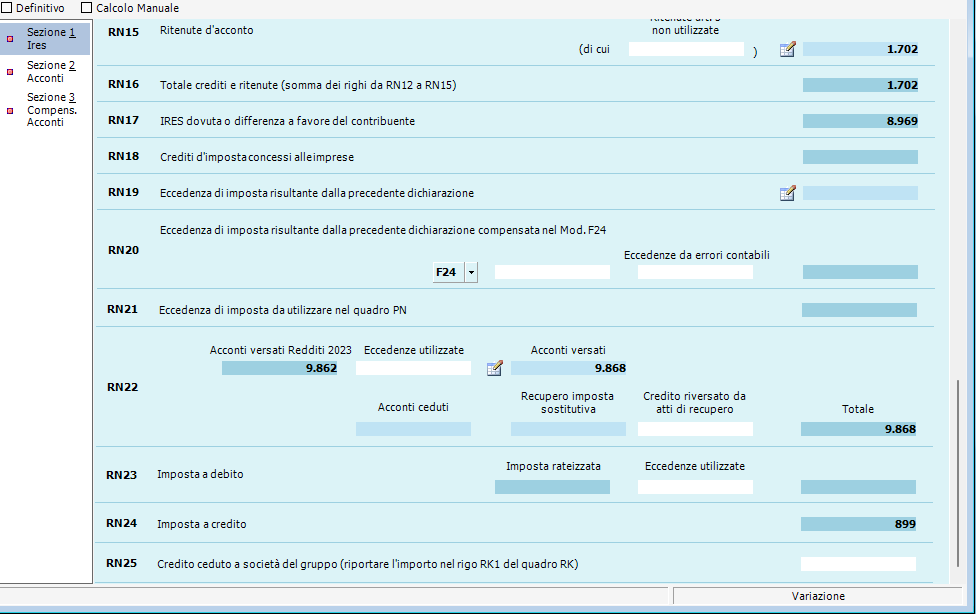

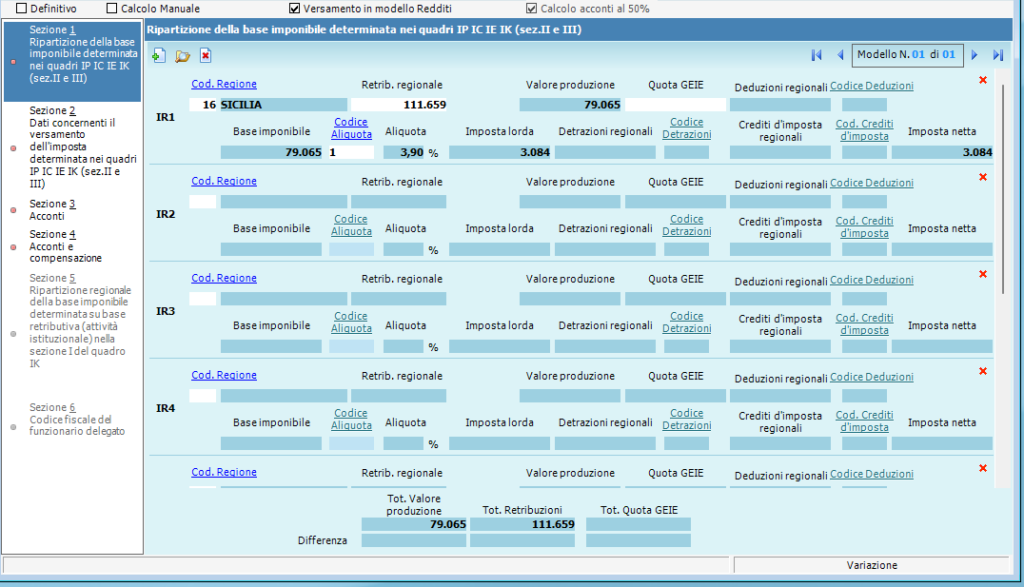

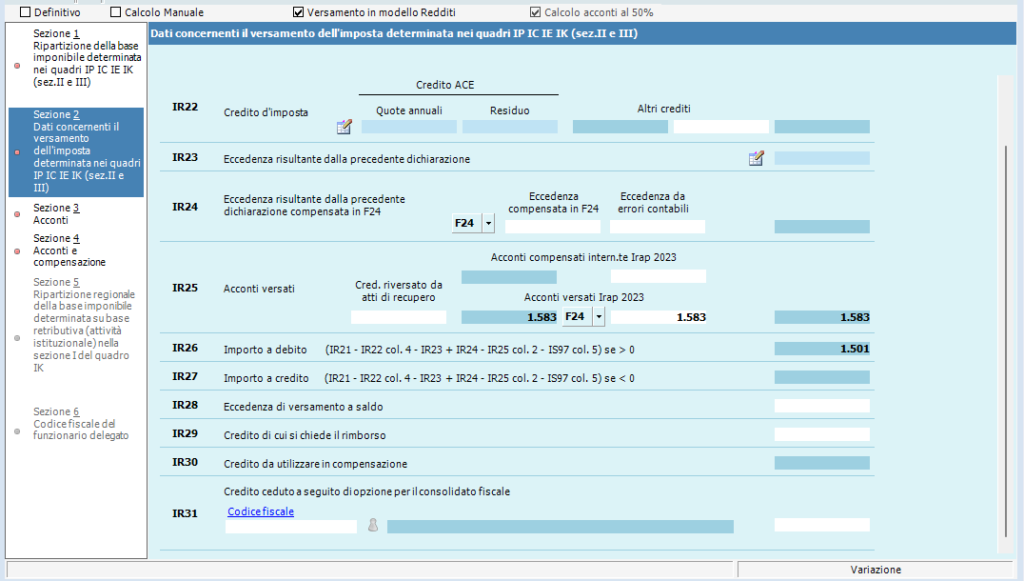

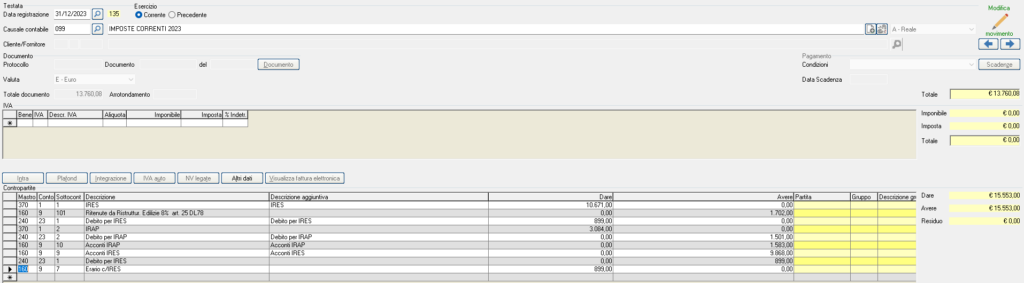

IRES ed IRAP liquidazione EXPERTUP e SCRITTURE

Dopo il trasferimento dati, e il controllo delle ritenute (ex art. 25) e il controllo degli acconti (IRES ED IRAP), andare:

QUADRO RN – PER IRES

Per IRAP, nel modello IRAP – quadro IR

nella sezione 2 del modello IRAP quadro IR controllare gli importi degli acconti

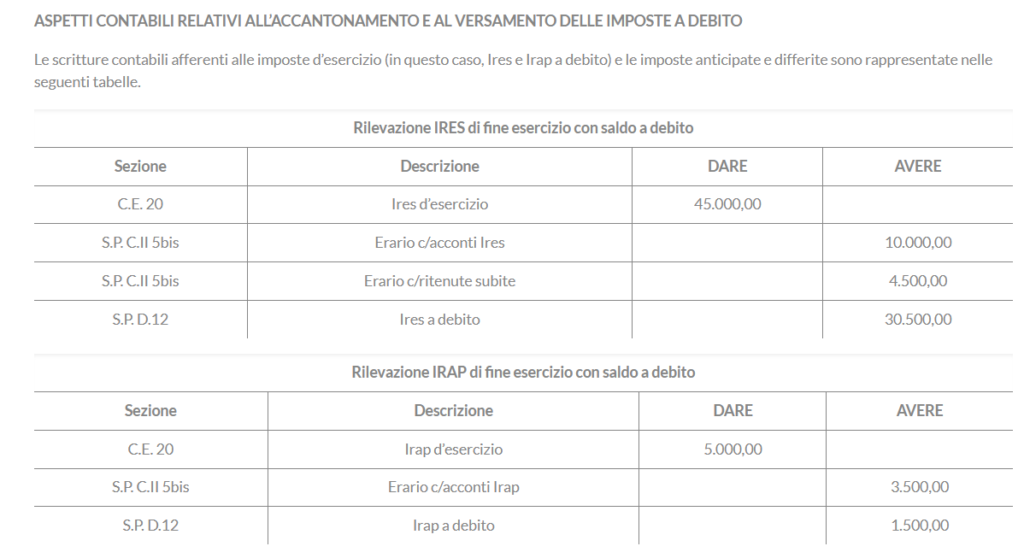

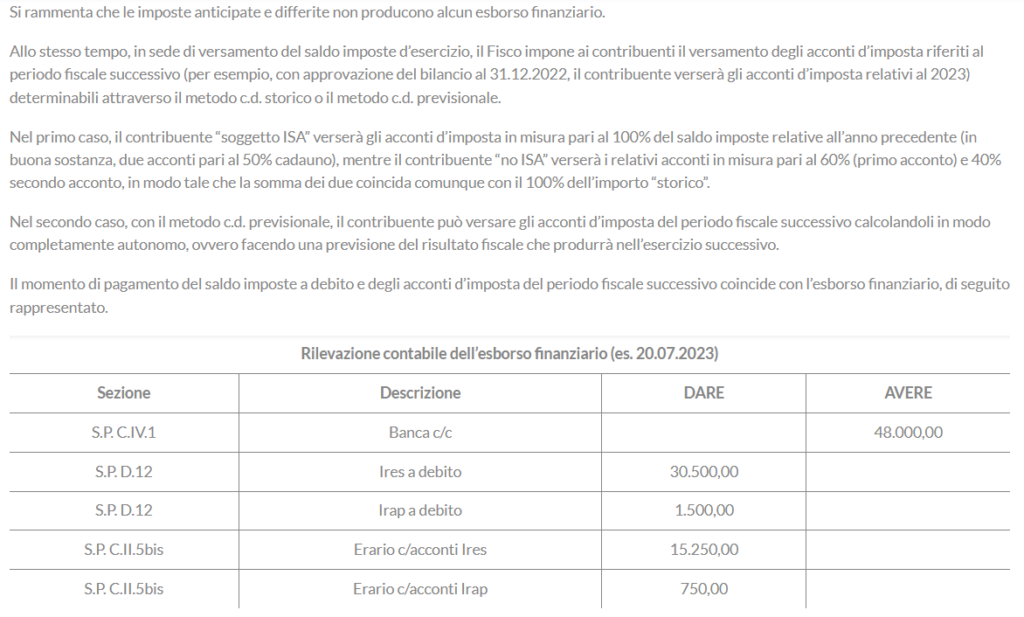

SCRITTURE DELLE IMPOSTE A DEBITO

nel periodo di versamento (anno successivo all’esercizio, periodo DR) quindi 202 anno versamento è il 2023

Superbonus 730/2024 ed unico 2024 anno imposta 2023 rate non cedute anno 2023 pagate 2022

Passaggi per la compilazione del Modello 730/2024

Quadro E – Oneri e spese

1. Installazione di Pannelli Fotovoltaici (Codice Comunicazione 19)

- Codice Modello 730/2024: RIGO E41 – E43

- Colonna 1 (Tipo di intervento): Inserire il codice 16

- Colonna 2 (Anno di riferimento): Indicare l’anno 2022

- Colonna 3 (Numero rata): Indicare ‘1’ per la rata del 2023

- Colonna 4 (Importo della spesa): Inserire l’importo della rata del 2023

2. Installazione di Batterie di Accumulo (Codice Comunicazione 20)

- Codice Modello 730/2024: RIGO E41 – E43

- Colonna 1 (Tipo di intervento): Inserire il codice 17

- Colonna 2 (Anno di riferimento): Indicare l’anno 2022

- Colonna 3 (Numero rata): Indicare ‘1’ per la rata del 2023

- Colonna 4 (Importo della spesa): Inserire l’importo della rata del 2023

3. Installazione di Colonnine di Ricarica per Veicoli Elettrici (Codice Comunicazione 21)

- Codice Modello 730/2024: RIGO E56

- Colonna 1 (Tipo di intervento): Inserire il codice 5

- Colonna 2 (Anno di riferimento): Indicare l’anno 2022

- Colonna 3 (Numero rata): Indicare ‘1’ per la rata del 2023

- Colonna 4 (Importo della spesa): Inserire l’importo della rata del 2023

Modello Redditi PF 2024

Quadro RP – Sezione IV-A:

- Rigo RP83:

- Colonna 1: Anno di riferimento (2022)

- Colonna 2: Tipo di intervento (Codice 16 per pannelli fotovoltaici, 17 per sistemi di accumulo, 5 per colonnine di ricarica)

- Colonna 3: Numero rata (1 per il 2023)

- Colonna 4: Importo della spesa

Tabella di Raccordo tra Codici di Comunicazione Online e Codici Modello 730/2024

Ecco un riassunto delle corrispondenze tra i codici utilizzati nella comunicazione online per la cessione del credito e i codici del Modello 730/2024:

| Intervento | Codice Comunicazione | Codice Modello 730/2024 |

|---|---|---|

| Installazione di impianti solari fotovoltaici (Art. 119 – Comma 6) | 19 | 16 |

| Sistemi di accumulo integrati negli impianti solari fotovoltaici (Art. 119 – Comma 6) | 20 | 17 |

| Installazione di colonnine di ricarica per veicoli elettrici (Art. 119 – Comma 8) | 21 | 5 |

Esempio di Compilazione Dettagliata:

Supponiamo che l’importo annuale della rata del 2023 sia di 1.000 euro per ciascun intervento.

- Pannelli Fotovoltaici:

- Rigo E41:

- Colonna 1: 16

- Colonna 2: 2022

- Colonna 3: 1

- Colonna 4: 1.000

- Rigo E41:

- Batterie di Accumulo:

- Rigo E42:

- Colonna 1: 17

- Colonna 2: 2022

- Colonna 3: 1

- Colonna 4: 1.000

- Rigo E42:

- Colonnine di Ricarica:

- Rigo E56:

- Colonna 1: 5

- Colonna 2: 2022

- Colonna 3: 1.000

- Rigo E56:

Seguendo queste istruzioni dettagliate, dovresti essere in grado di compilare correttamente il Modello 730/2024 per le detrazioni relative al Superbonus. Se hai ulteriori domande o necessiti di chiarimenti, non esitare a chiedere!