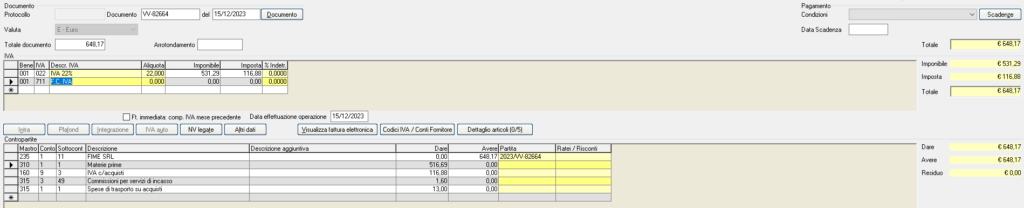

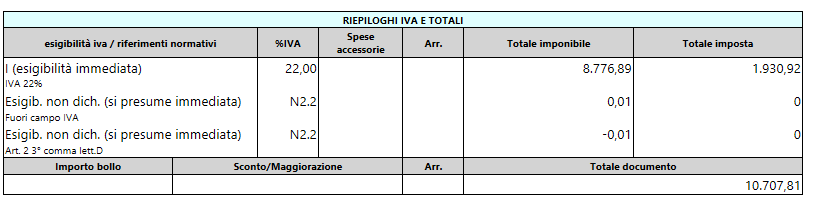

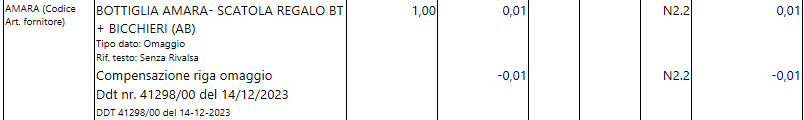

Fattura emessa da fornitore per cesto natalizio a cliente (esempio emessa), METTERE N.2.2 FUORI CAMPO IVA

(Versione aggiornata al 15.12.2023) Le cessioni gratuite di beni, seppure prive del requisito di onerosità, sono assimilate alle cessioni di beni “in senso stretto”, come tali soggette alla disciplina dell’IVA (art. 2 co. 2 n. 4 del DPR 633/72).

A tale regola, tuttavia, fanno eccezione (e sono quindi escluse dal campo di applicazione del tributo):

- le cessioni gratuite di beni la cui produzione o il cui commercio non rientra nell’attività propria dell’impresa, se di costo unitario non superiore a 50 euro;

- le cessioni gratuite di beni per i quali non sia stata operata, all’atto dell’acquisto o dell’importazione, la detrazione dell’imposta ex art. 19 del DPR 633/72, anche se per effetto dell’opzione di cui all’art. 36-bis del medesimo decreto.

Omaggi di beni non rientranti nell’attività propria d’impresa

Dal coordinamento tra l’art. 2 co. 2 n. 4 del DPR 633/72 e il successivo art. 19-bis1 co. 1 lett. h) deriva che, per i beni non rientranti nell’attività propria dell’impresa (non essendo di propria produzione o commercio), la cessione gratuita è sempre esclusa da IVA.

Infatti, l’art. 19-bis1 co. 1 lett. h) del DPR 633/72 prevede che sia indetraibile l’IVA assolta su beni e servizi che danno luogo a spese che si qualificano come di rappresentanza agli effetti delle imposte sul reddito, tra cui rientrano gli omaggi, salvo che per i beni di costo unitario non superiore a 50 euro.

Pertanto, gli omaggi di beni non rientranti nell’attività propria dell’impresa non integrano mai una cessione soggetta ad IVA:

- o perché si tratta di beni di costo unitario non superiore a 50 euro;

- o perché, pur essendo di costo unitario superiore a 50 euro, riguardano beni per i quali non è detraibile l’imposta assolta sull’acquisto.

Omaggi di beni oggetto dell’attività propria d’impresa

La cessione gratuita di beni alla cui produzione o alla cui commercializzazione è finalizzata l’attività dell’impresa è soggetta ad IVA indipendentemente dal costo (o valore) unitario dei beni (inferiore, pari o superiore a 50 euro) (art. 2 co. 2 n. 4 del DPR 633/72).

Gli acquisti di beni destinati ad essere ceduti gratuitamente, la cui produzione o commercio rientra nell’attività dell’impresa, non costituiscono spese di rappresentanza (C.M. 16.7.98 n. 188/E). L’IVA assolta all’atto dell’acquisto è pertanto detraibile, non trovando applicazione la previsione di indetraibilità oggettiva di cui all’art. 19-bis1 co. 1 lett. h) del DPR 633/72.

Omaggi ai dipendenti

I beni acquistati per essere ceduti a titolo di omaggio ai propri dipendenti non sono inerenti all’attività d’impresa e non possono nemmeno essere qualificati come spese di rappresentanza. Di conseguenza:

- la relativa IVA è indetraibile;

- la loro cessione gratuita è esclusa dal campo di applicazione dell’imposta ai sensi dell’art. 2 co. 2 n. 4 del DPR 633/72.

Se però gli omaggi sono rappresentati da beni oggetto dell’attività d’impresa:

- spetta la detrazione dell’imposta;

- la cessione gratuita è imponibile ex art. 2 co. 2 n. 4 del DPR 633/72.

Prestazioni di servizi gratuite

Ai sensi dell’art. 3 co. 3 del DPR 633/72, rientrano tra le operazioni rilevanti ai fini IVA le prestazioni di servizi gratuite:

- di valore superiore a 50 euro;

- sempreché l’imposta afferente agli acquisti di beni e servizi relativi alla loro esecuzione sia detraibile;

- rese per finalità estranee all’esercizio dell’impresa (restano dunque escluse dal campo di applicazione dell’IVA le prestazioni rese gratuitamente per finalità proprie dell’impresa; cfr. risposta interpello 237/E/2019).

Dal tenore letterale dell’art. 3 co. 3 primo periodo del DPR 633/72, si desume che:

- l’assoggettamento ad IVA riguarda solo le prestazioni gratuite rese da coloro che operano in regime di impresa;

- sono, in ogni caso, escluse dall’ambito di applicazione dell’IVA le prestazioni gratuite rese dagli esercenti arti e/o professioni.

Base imponibile

La base imponibile IVA delle operazioni effettuate a titolo gratuito è costituita (art. 13 co. 2 lett. c) del DPR 633/72):

- per le cessioni di beni, dal “prezzo di acquisto o, in mancanza, dal prezzo di costo dei beni o di beni simili, determinati nel momento in cui si effettuano tali operazioni” (secondo circ. Assonime 13.10.2009 n. 42, potrebbe tenersi conto anche delle spese sostenute successivamente all’acquisto del bene, come quelle per migliorie, riparazioni o completamento, nonché del deprezzamento che il bene ha subito nel tempo);

- per le prestazioni di servizi, dalle “spese sostenute dal soggetto passivo per l’esecuzione dei servizi medesimi”.

Obblighi documentali

La rivalsa dell’IVA non è obbligatoria per le cessioni di beni e prestazioni di servizi gratuite soggette ad imposta (art. 18 co. 3 del DPR 633/72).

In caso di applicazione della rivalsa, operano gli obblighi documentali ordinariamente previsti, mentre in assenza di rivalsa l’operazione può essere certificata, alternativamente (C.M. 27.4.73 n. 32/501388, § VI):

- mediante autofattura emessa singolarmente per ciascuna cessione o mensilmente per le cessioni effettuate in un mese;

- mediante annotazione nel registro degli omaggi.

Tali procedure, benché individuate per le sole cessioni di beni, dovrebbero potersi applicare anche per le prestazioni di servizi gratuite (cfr. circ. Assonime 1.8.96 n. 89).

È stato però chiarito che le modalità di documentazione delle operazioni gratuite senza rivalsa previste dalla citata C.M. 32/73 non sono ammesse per le operazioni soggette all’obbligo di memorizzazione e trasmissione dei corrispettivi, per le quali l’art. 2 co. 5 del DLgs. 127/2015 impone l’emissione del documento commerciale o della fattura al momento dell’ultimazione dell’operazione (cfr. consulenza giuridica Agenzia delle Entrate n. 3/2022).

Fattura elettronica

Per quanto riguarda l’autofattura emessa in modalità elettronica tramite SdI per cessioni e prestazioni gratuite, essa deve riportare sia nel campo relativo al cedente/prestatore, sia in quello relativo al cessionario/committente, l’identificativo IVA del soggetto che emette il documento e, dall’1.1.2021, deve essere identificata dal codice documento “TD27” (cfr. Guida dell’Agenzia delle Entrate alla compilazione delle fatture elettroniche e dell’esterometro e circ. 14/E/2019, § 6.4).

Registrazione

Le cessioni gratuite di beni, anche se imponibili IVA, vanno rilevate esclusivamente nel registro IVA delle vendite (cfr. ancora circ. 14/E/2019, § 6.4), e non anche nel registro degli acquisti, poiché incrementerebbero illegittimamente l’imposta detraibile (Cass. 9254/92).