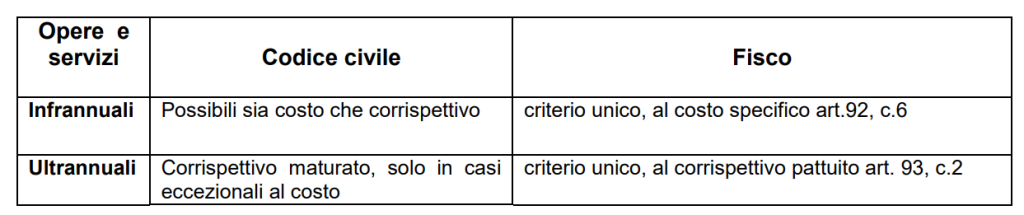

INFRANNUALI: Lavori a cavallo d’anno ma inferiori a 12 mesi (art. 92 TUIR)

Foglio Excel – Valutazione rimanenze

Operazione: Commessa 100.000 Ricavo, 1 acconto agosto anno X (fatt anticipo per 25.000 euro) e 1 SAL per 20.000 euro (fatt. emessa entro l’anno X. cioè Dicembre X)

In primo luogo rilevato che si tratta di un’opera commissionata da terzi di durata infrannuale (cioè meno di 12 mesi, aspetto fiscale: valutazione al costo [rispecchiando il metodo contabile della commessa completata]), dovendosi quindi applicare le disposizioni dell’art. 92 Tuir (ATTENZIONE: non quelle del successivo art. 93 che trova applicazione per le commesse ultrannuali).

Tanto premesso, si procede rispettivamente come segue:

1) sia l’anticipo che il 1° SAL non possono essere contabilizzati a ricavo (ciò sarebbe ammesso nel solo caso in cui intervenisse la fatturazione di una prestazione che vada considerato ultimata, ancorché prevista sempre nell’ambito di un medesimo contratto, evento che si può verificare solo in casi estremamente rari).

L’art. 92 c.6, (i prodotti in corso di lavorazione e i servizi in corso di esecuzione sono valutati

al termine dell’esercizio in base alle spese sostenute nell’esercizio stesso) può andare bene per le

opere infrannuali non è lo stesso per quelle ultrannuali dove interviene specificatamente l’art. 93

c.2, secondo cui nel caso di opere e i servizi ultrannuali la valutazione è fatta sulla base dei

corrispettivi pattuiti e maturati, quindi non basta più il criterio del costo come parametro di

valutazione ma bisogna aggiungere anche la parte di profitto corrispondente all’avanzamento ad un

determinato esercizio dell’opera. La motivazione è evidente in quanto se si utilizzasse il criterio del

costo, tutto il profitto della commessa sarebbe attribuito all’ultimo esercizio di ultimazione

dell’opera con evidente squilibrio economico ma anche fiscale in quanto la tassazione graverebbe

per intero nell’ultimo anno costituendo un onere eccessivamente gravoso.

Come per molte le componenti reddituali, anche per le rimanenze dei lavori in corso, esistono

tuttavia possibili divergenze tra di principi civilistici e regole fiscali, per cui in caso di scostamento

si dovranno effettuare le opportune riprese in sede di dichiarazione dei redditi.

corrispettivi maturati con ragionevole certezza (art. 2426 n. 11), mentre fiscalmente per le opere

ultrannuali si fa riferimento ai soli corrispettivi pattuiti contrattualmente.

Impresa appaltatrice: gli importi vanno quindi contabilizzati quale acconto (cioè debito verso terzi):

Banca C/C (180.1.1 a Acconti Clienti 240.11.1 (SP lettera D.6.1) (IN DARE A AVERE) €. 45.000.

Al contrario l’impresa al 31/12/X deve contabilizzare delle rimanenze finali di opere in corso valutate “al costo specifico art. 92 c.6 TUIR”.

Ad esempio supponendo che il contribuente abbia acquistato materiale per €. 25.000 ed abbia sostenuto spese per i dipendenti di cantiere per €. 10.000, dovrà contabilizzare un “magazzino” per €. 35.000.

Lavori in corso su ordinaz. Italia (cod. conto 150.3.1) a Rimanenze finali lav. (cod conto 415.3.1) 35.000

Appare evidente che il margine maturato (di 10.000 €) risulterà contabilizzato, e reso imponibile ai fini reddituali, solo nell’anno di ultimazione della commessa (cioè l’anno dopo, dove risulterà tassato anche il margine relativo all’ultimo SAL), dove verranno effettuate le seguenti operazioni:

Rimanenze Iniziali (335.2.5 infrannuali) a Magazzino (150.3.1 Lavori in corso ordinaz. Italia) 35.000

Acconti Clienti 240.11.1 (SP lettera D.6.1) a Ricavo 45.000 (si tralascia l’Iva)

2) Non ci si deve porre alcuna domanda su come è stato determinato il SAL. Appare evidente che, dal punto di vista contrattuale, questo viene parametrato (anche in via orientativa) al livello di completamento dell’opera. Tuttavia, dal punto di vista fiscale non è possibile applicare tali concetti (applicabili solo nell’ambito del citato art. 93 Tuir), ancorché, dal punto di vista civilistico, l’OIC 13 ritenga tale criterio quello “naturale”.

3) Per quanto infine attiene le ritenute garanzia:

*) nel caso di specie hanno una mera valenza finanziaria (non economica)

*) proprio in quanto non si applica il concetto delle opere ultrannuali (in tal caso l’art. 93 Tuir prevede che i SAL non accettati, tra i quali rientrano tutti i SAL che prevedono delle “ritenute garanzia”, non possono essere contabilizzate tra i ricavi, ma tra le opere in corso, anche se allo stesso medesimo valore “di completamento dell’opera”, cioè secondo il valore del SAL).

Tanto premesso si è chiarito che nel caso di specie le rimanenze vanno valutate “al costo”; pertanto l’unico effetto della ritenuta garanzia è (oltre agli aspetti Iva) il fatto che verrà contabilizzato un minor credito quando si incassa (nel punto 1) il credito contabilizzato non sarà esattamente di 45.000 € ma di un importo leggermente inferiore, per effetto della ritenuta garanzia). Anche allo svincolo della ritenuta non si avrà alcun effetto economico, ma solo finanziario.

Lavori a cavallo d’anno ma superiori a 12 mesi ULTRANNUALI (art. 93 TUIR)

Alle opere ultrannuali si applica l’articolo 93 Tuir, dedicato espressamente alle opere, forniture e servizi di durata ultrannuale, che prevede come unico criterio di valutazione ammesso quello dei corrispettivi pattuiti, in cui l’utile della commessa viene assoggettato ad imposizione nei diversi periodi d’imposta in base al grado di realizzazione dei lavori (rispecchiando il metodo contabile della percentuale di completamento).

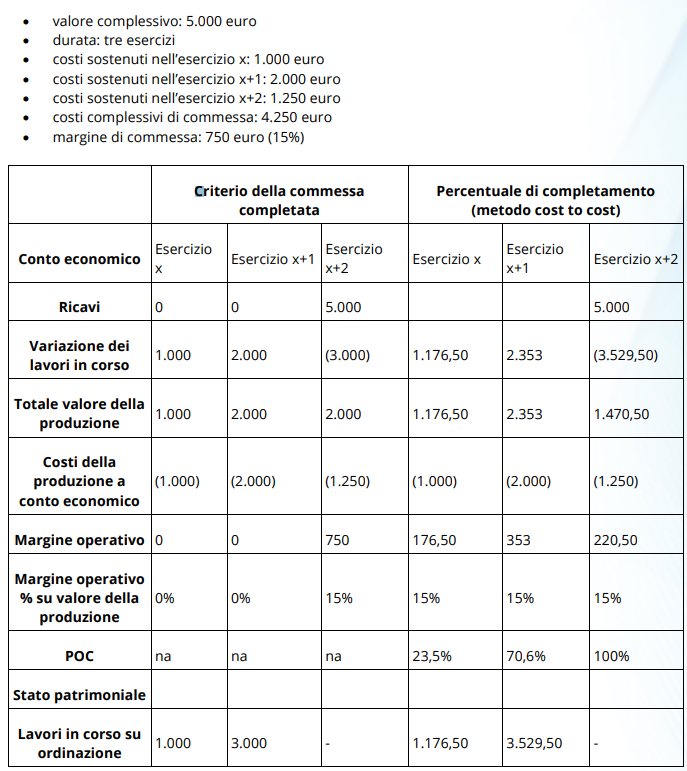

Puo’ essere usata la seguente proporzione:

x : margine di commessa (ricavi presunti tot. – costi tot.) = costo esercizio : costi complessivi commes.

Esempio proporzione sviluppata con i dati di esempio

x : 750 = 2000 : 4.250

Articolo Ratio

ASPETTI FISCALI

In data 9 agosto 2019 la Fondazione Nazionale Commercialisti e il CNDCEC hanno pubblicato un nuovo Documento di ricerca – IV° versione – sulla fiscalità delle imprese Oic Adopter.

Nell’elaborato, dopo una sintesi delle principali novità in ambito civilistico recate dal D.Lgs. 139/2015, sono analizzati gli effetti fiscali derivanti dalla recente riforma che ha riguardano il bilancio, al fine di fornire ai professionisti un adeguato strumento di ausilio.

Tra le casistiche prese in considerazione è presente una disamina sulla fiscalità delle commesse. In particolare, per quanto riguarda i lavori in corso su ordinazione di durata ultrannuale, l’analisi trae origine dai dubbi che erano sorti sul relativo trattamento fiscale in caso contabilizzazione secondo il criterio della commessa completata, a seguito dell’introduzione del principio della derivazione rafforzata anche per i soggetti Ires, diversi dalle micro-imprese, che applicano i principi contabili nazionali.

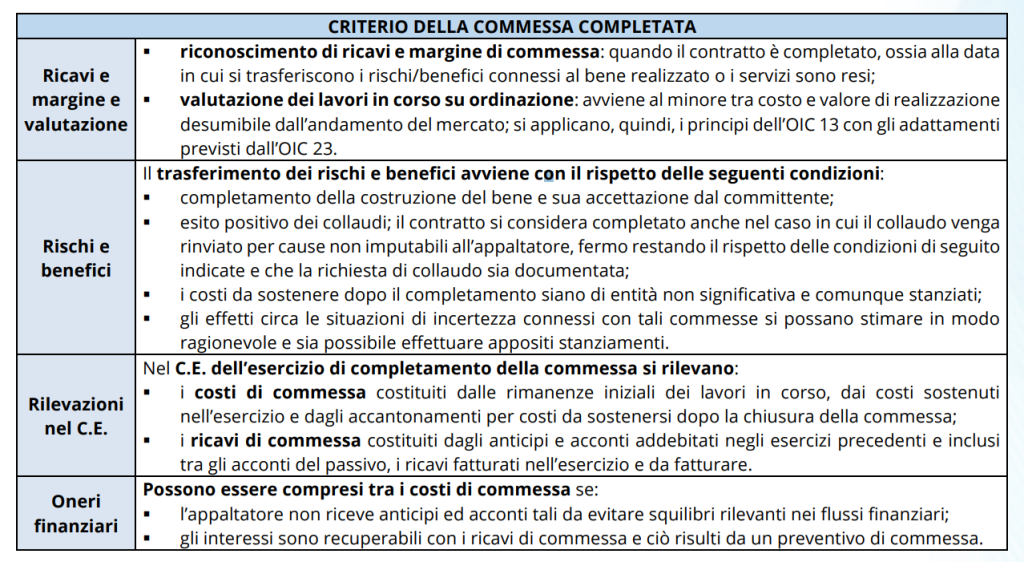

Sotto il profilo contabile va, infatti, ricordato che le opere ultrannuali possono essere valutate in base al criterio della commessa completata, rilevando in tal caso i costi di produzione sostenuti, oppure in base al criterio della percentuale di completamento, secondo cui assumono rilevanza i corrispettivi contrattuali maturati con ragionevole certezza.

L’Oic 23 individua quale criterio base quello della percentuale di completamento che, tuttavia, può essere applicato al verificarsi di alcune condizioni (Oic 23, par. 43-46); in assenza dei requisiti richiesti la valutazione della commessa va effettuata secondo il criterio della commessa completata.

Dal punto di vista fiscale, invece, l’articolo 93 Tuir prevede che i lavori in corso su ordinazione di durata ultrannuale debbano essere valutati in base ai corrispettivi pattuiti, quindi, in proporzione alla percentuale di esecuzione dei lavori misurabile al termine di ogni esercizio interessato dal compimento dell’opera. È agevole notare come il criterio di valutazione fiscale sia, di fatto, analogo a quello civilistico della percentuale di completamento.

Ecco spiegato il motivo per cui il dubbio interpretativo sulla valutazione fiscale delle commesse ultrannuali nasce in caso di contabilizzazione dell’opera secondo il criterio della commessa completata: in tale circostanza trova applicazione il principio della derivazione rafforzata, rilevando il criterio della commessa completata anche ai fini fiscali, oppure l’articolo 93 Tuir e quindi il criterio della percentuale di completamento?

Sul punto il Documento in analisi precisa che l’articolo 93 Tuir, essendo una previsione di valutazione, si applica in deroga alla derivazione rafforzata. È appena il caso di notare che alla medesima conclusione era giunta l’Agenzia delle entrate in occasione di Telefisco 2018, laddove era stato chiarito che la valutazione civilistica con il metodo della commessa completata non assume rilievo fiscale.

Da ciò deriva che in caso di adozione in bilancio del criterio della commessa completata si genera un doppio binario civile e fiscale “in quanto contabilmente i ricavi ed il margine di commessa sono riconosciuti solo quando il contratto è completato, ossia alla data in cui avviene il trasferimento dei rischi e benefici connessi al bene realizzato o i servizi sono resi, mentre fiscalmente si applica l’articolo 93 Tuir”.

Da ultimo il Documento osserva che un doppio binario si genera anche in caso di valutazione contabile di commesse infrannuali con il criterio della percentuale di completamento, dal momento che ai fini fiscali l’articolo 92, comma 6, Tuir stabilisce, invece, che la valutazione di tali opere debba essere effettuata avendo riguardo alle spese sostenute nell’esercizio (criterio della commessa completata).

DA DEFINIRE E COMPLETARE E PUBBLICARE

Come noto, l’art. 93 Tuir, relativo alle opere ultrannuali, dispone che i SAL fatturati dall’appaltatore (nell’esempio il general contractor):

*) accettati in via definitiva dal committente: vanno considerati i ricavi

*) in caso contrario: rientrano nell’ambito delle rimanenze finali (sempre con la medesima valutazione “al corrispettivo”, cioè in base alla percentuale di completamento dell’opera)

In relazioni contratti di appalti che prevedono delle “ritenute a garanzia”, la RM 260/2009 ha ritenuto ciò non permette di considerare “definitivi” i SAL fino allo svincolo della ritenuta stessa (cioè, in generale fintantoché non sia stato eseguito il collaudo dell’opera); in tal caso i SAL sono da intendersi provvisori e, dunque, devono rientrare nell’ambito delle rimanenze finali.

A questo punto si poneva il problema, in presenza di un subappalto, se i SAL ricevuti dai subappaltatori (utilizzati dall’appaltatore principale per emettere i propri SAL al committente) risultassero da contabilizzare quali crediti (in quanto anch’esse non accettati in via definitiva) o fossero in qualche modo deducibili (aumentando le rimanenze iniziali).

Tanto premesso, al fine di evitare che tali SAL immessi sul committente risultino tassati dall’appaltatore principale, mentre quelli ricevuti dai subappaltatori non risultino deducibili in quanto da considerare crediti, la RM 117/2010 ha chiarito che assume prevalenza il cd. “principio di correlazione” tra costi e ricavi di cui all’art. 109 Tuir e, pertanto:

*) se nei costi per la determinazione della percentuale di avanzamento sono compresi quelli di subappalto liquidati tramite SAL provvisori

*) tali costi assumono divengono deducibili in capo all’appaltatore.

Il concetto va certamente esteso anche alle ritenute garanzia.

Esempio: per un contratto pluriennale nel 2017 il general contractor (tralasciando l’Iva):

*) ha emesso fatture al committente per €. 350.000 su cui è stata applicata la ritenuta del 5%

*) ha ricevuto SAL dal subappaltatore per €. 300.000, su cui ha applicato la ritenuta del 5%

a conto economico il general contractor rileverà rimanenze finali per €. 350.000 e costi indeducibili per servizi per €. 300.000

a nulla rilevando che verranno gestite dal punto di vista finanziario i crediti per le ritenute a garanzia subite e applicate.

Opere ultrannuali: corrispettivo pattuito deroga alla derivazione rafforzata

In caso di contabilizzazione di un’opera ultrannuale secondo il criterio della commessa completata, ai fini fiscali, trova applicazione il principio della derivazione rafforzata, rilevando il criterio della commessa completata, oppure l’articolo 93 Tuir e quindi il criterio della percentuale di completamento?

Si ritiene che l’articolo 93 Tuir, essendo una previsione di valutazione, si applica in deroga alla derivazione rafforzata. Nel caso prospettato trova quindi applicazione (ultrannuali), ai fini fiscali, il criterio del corrispettivo pattuito. È appena il caso di notare che alla medesima conclusione è giunta l’Agenzia delle entrate in occasione di Telefisco 2018, laddove è stato chiarito che la valutazione civilistica con il metodo della commessa completata non assume rilievo fiscale.

Da ultimo, si evidenzia che, qualora, ai fini fiscali, vi siano gli estremi per qualificare la commessa come ultrannuale, quest’ultima non può che essere valutata ai corrispettivi pattuiti, non essendo più contemplata, dal 2007, la possibilità di avvalersi del criterio della commessa completata.

Pertanto, se ai fini contabili fosse adottato quest’ultimo criterio, l’eventuale differenza tra l’ammontare fiscalmente rilevante (valutato in base ai corrispettivi pattuiti) e quanto iscritto a Conto economico deve essere oggetto di una variazione in aumento nel rigo RF13 in sede di dichiarazione dei redditi (cfr. ris. Agenzia delle Entrate 3.4.2008 n. 129; circ. CNDCEC 16.11.2010 n. 21/IR; documento CNDCEC novembre 2015, § 10). Quanto sopra vale anche nel caso di applicazione del principio di derivazione rafforzata, che non consente in ogni caso di derogare al criterio dei corrispettivi pattuiti (cfr. Fornero L. “Commesse pluriennali mai fiscalmente valutate al costo”, Il Quotidiano del Commercialista, www.eutekne.info, 15.6.2018).

La valutazione delle opere in corso alla fine dell’esercizio dipende dalla durata della commessa stessa:

- se questa è ultrannuale, si applica la metodologia definita “percentuale di completamento” che tiene conto del margine in corso di formazione,

- al contrario, se la durata è inferiore, questa viene valutata con il metodo della “commessa completata” rilevando i soli costi materialmente sostenuti ed imputabili all’opera.

Malgrado manchino posizioni ufficiali, a tale fine si deve ritenere che il riferimento debba essere alla “durata contrattuale”: quindi eventi esogeni come eventuali ritardi imputabili alla pandemia, che non incidono sull’essenza dall’opera e delle relative pattuizioni, devono considerarsi irrilevanti ai fini di tale valutazione.

La valutazione della durata della commessa

In tema di rilevanza fiscale delle valutazioni delle commesse sono due le norme a cui occorre riferirsi:

- nell’articolo 92, comma 6, Tuir è previsto che i prodotti in corso di lavorazione e i servizi in corso di esecuzione al termine dell’esercizio sono valutati in base alle spese sostenute nell’esercizio stesso, salvo quanto stabilito nell’articolo 93 per le opere, le forniture e i servizi di durata ultrannuale;

- il successivo articolo 93 Tuir stabilisce che le variazioni delle rimanenze finali delle opere, forniture e servizi pattuiti come oggetto unitario e con tempo di esecuzione ultrannuale devono essere valutate sulla base dei corrispettivi pattuiti.

Quindi, per innescare l’articolo 93 Tuir è necessario che l’esecuzione delle opere, delle forniture e dei servizi derivi da un contratto e che le obbligazioni contrattuali, sebbene distinte e individuabili singolarmente, siano oggettivamente collegate tra loro in modo da perdere autonoma rilevanza, costituendo un’unica complessa prestazione volta al conseguimento di un risultato diverso e ulteriore rispetto alle singole prestazioni rese.

Vale la pena di ricordare che tali previsioni non sono totalmente allineate con le indicazioni civilistiche dell’articolo 2426, punto 11, cod. civ., in quanto potrebbe verificarsi il caso per cui una commessa di durata ultrannuale non abbia i requisiti (individuati nei paragrafi da 43 a 46 del documento Oic 23) per consentire in bilancio la rilevazione sulla base della percentuale di completamento.

Ciononostante, il principio di derivazione rafforzata comunque non permette di derogare all’articolo 93 che impone, per le commesse ultrannuali, di effettuare una valutazione tenendo conto del corrispettivo pattuito (si veda sul punto il chiarimento fornito nel corso del forum Telefisco del 2018).

Veniamo ora a ragionare circa il reale significato di “durata” della commessa.

Il primo aspetto da rammentare è che nessuna rilevanza deve essere attribuita alla data di stipula del contratto, tanto ai fini civilistici (il paragrafo 6 del documento Oic 23 sul punto osserva che le rilevazioni vanno effettuate “indipendentemente dalla data in cui si è perfezionato il contratto”) quanto ai fini fiscali (tale aspetto venne espressamente esaminato nella risoluzione 342/E/2000); pertanto, il lasso di tempo che intercorre tra la data di sottoscrizione dell’accordo e l’inizio dei lavori è contabilmente e fiscalmente non rilevante.

Il tema più delicato è quello riguardante un differimento della consegna rispetto a quanto originariamente pattuito, il che ha comportato un allungamento della durata effettiva della commessa.

Nessun problema potrebbe porsi se tale allungamento si fosse verificato dopo l’approvazione del bilancio in cui la commessa è stata valutata sulla base del costo, in quanto tale evento successivo non era noto al momento della chiusura del bilancio.

Maggiori dubbi si pongono invece quando la commessa subisce la dilatazione temporale già al momento della chiusura e comunque al momento dell’approvazione del bilancio di esercizio.

Su questo punto non vi sono posizioni ufficiali, ma la tesi più condivisa (e condivisibile), basata anche sul tenore letterale del principio contabile Oic 23, che fa riferimento alla durata “contrattuale” della commessa, porta ad affermare che l’unico elemento da considerare per valutare la commessa deve essere quanto pattuito nel contratto.

Pertanto, solo proroghe legate a modifiche sostanziali del contratto (ci si accorda per realizzare un’opera diversa da quella inizialmente pattuita) sono idonee a modificare la valutazione della commessa; al contrario, fattori esogeni quali alluvioni, scioperi, ritrovamento di reperti archeologici, non dovrebbero risultare rilevanti a tal fine.

Tra questi eventi esogeni pare lecito iscrivere anche i rallentamenti legati alla pandemia Covid, derivanti da sospensioni imposte dai diversi provvedimenti che si tanno susseguendo nel corso del 2020, oppure semplicemente legati alle difficoltà di approvvigionamento dei materiali o da contagi tra il personale dipendente.

Questo tema è di strettissima attualità, in quanto, in talune situazioni, il problema si potrebbe essere posto in sede di approvazione dello scorso bilancio 2019, ma, sicuramente, si riproporrà in maniera ancora più significativa in sede di approvazione del bilancio dell’esercizio in corso.

Lavori in corso su ordinazione (DOMANDA)

Una impresa di costruzione e lavori edili riceve appalti per

A) costruzioni e lavori servizi (ripristino,ecc) di durata inferiore a 365 giorni (valutazione rimanenze al costo): in bilancio in forma abbreviata li metto

*) nello stato patrimoniale nell’unica voce c1- rimanenze (chiaramente non distinguendo le sottovoci 2 e 3 -abbreviato

+) nel conto economico in a2 (il programma prima evidenzia la somma di a2 + a3 e poi li distingue mettendoli in a2 variazione prodotti in corso di lavorazione semilavorati e finiti)

*) negli studi settore f12 ed f13

B) costruzioni e lavori (ripristino,ecc) di durata superiore a 365 giorni (valutazione rimanenze al ricavo): in bilancio in forma abbreviata li metto:

*) nello stato patrimoniale nell’unica voce c 1 rimanenze

*) nel conto economico in a2 il programma prima evidenzia la somma di a2 + a3 e poi li distingue mettendoli in a3 variazioni lavori in corso su ordinazione (in teoria andrebbero solo i lavori oltre 365 giorni o anche quelli inferiori a 365 giorni?)

*) negli studi settore f6 f 7

Sia per il caso A che B l’impresa riscuote nel corso dell’appalto parti dei ricavi pattuiti fatturandoli come sal in base all’avanzamento dei lavori EFFETTUATI (sarebbero acconti se i lavori non sono ancora effettuati) e li metto a ricavi anche se sal relativi a lavori in corso inferiori a 365 giorni –possono esistere sal per lavori inferiori a 365 giorni?anche per tali lavori inferiori a 365 giorni si deve avere a disposizione un prospett tipo allegato A con costi diretti indiretti come per maggiori 365 giorni?

E’ corretto ?

Grazie

![]() Risposta

Risposta

In primo luogo occorre chiarire che non vi è differenza nella modalità di esposizione in bilancio (abbreviato o meno) delle rimanenze finali riferite alle opere in corso per conto terzi di durata infrannuale rispetto a quelle di durata ultra annuale (la differenza sta solo nella loro quantificazione).

Solo ai fini degli studi di settore occorre indicare tali rimanenze negli appositi righi, come correttamente indicato nel quesito.

Per quanto attiene l’incasso delle prestazioni eseguite, ai fini della quantificazione delle rimanenze finali non rileva tali modalità di incasso laddove le opere siano di durata infrannuale; in tal caso tutto quanto incassato deve essere contabilizzato tra i debiti (acconti), che vengono poi girati a ricavo nel momento in cui l’opera viene ultimata.

Al contrario, per quanto riguarda le opere ultrannuali tali SAL possono essere contabilizzati tra i ricavi (e non tra i debiti), ma nel solo caso in cui vi sia l’accettazione definitiva del saldo (caso raro ed è comunque esclusa, secondo l’Agenzia, nel caso in cui vi siano delle cd. “ritenuta garanzia”). Laddove tale accettazione definitiva non risulti verificata, occorre comportarsi come per le opere infrannuali (quanto incassato va contabilizzato tra i debiti).

Per quanto riguarda le opere infrannuali, il fatto di doverle contabilizzare “al costo” (e non alla corrispettivo relativo alla percentuale di opera completata) comporta il fatto di dover tenere un apposito prospetto riferito a tutti i costi necessari per la realizzazione del cantiere fino al 31/12 di ciascun esercizio.

Cordiali saluti

Gent.mi Consulenti,

abbiamo un cliente che e’ un idraulico che nel corso del 2015 ha emesso fatture per acconti inerenti a lavori che verranno completati nel 2016 ci chiediamo se a livello fiscale sarebbe possibile portare tali ricavi in competenza 2016 anno in cui le commesse saranno concluse e se si ,se potete indicarci come procedere correttamente,forse il cliente dovra’ redarre un inventario del materiale utilizzato nel 2015 in queste commesse in modo che oltre allo storno dei ricavi ci sia anche lo storno dei costi tutti da imputare quindi al 2016.

Ringraziando anticipatamente per la cortese collaborazione porgo cordiali saluti

![]() Risposta

Risposta

La questione attiene al fatto se la commessa vada considerata ultra annuale (cioè di durata complessiva superiore a 12 mesi) o meno:

a) in caso di risposta affermativa: l’impresa ha l’obbligo di contabilizzare gli stati avanzamento lavoro; indipendentemente che ciò avvenga con contabilizzazione di un ricavo (è il caso – raro – in cui il committente abbia accettato senza riserve i lavori fino a quel momento eseguiti) oppure alimentando le rimanenze di opere in corso (sempre per il medesimo importo), è evidente che entrambe le poste (ricavo o rimanenza finale) parteciperanno al reddito di esercizio

b) in caso di risposta negativa: vi è l’obbligo di contabilizzare delle opere in corso:

*) non in funzione del corrispettivo maturato, come nel caso precedente (in questo caso, infatti, vi è una percentuale di utile d’impresa ricompreso nel SAL)

*) ma quantificando i soli costi di produzione (quindi per i materiali impiegati e il costo di eventuali dipendenti impiegate nel cantiere); è evidente che in questo caso non vi è alcun “margine” che viene tassato nel periodo (la rimanenza semplicemente annulla i costi), tassazione che sarà totalmente rimandata nel periodo 2016.